Hi,

我是Justin,这是《我的个人理财实践》第三篇,从这一篇开始,我们终于可以“实际操作”一下了。

P.S. 本系列引述的书籍列表可参考《个人理财实践》第一篇底部。

P.P.S. 本系列提到的资产大类有多种持有方式,比如股票类资产,炒个股只是其中一种,而且如果不是专门的金融从业人员,不了解风险,不建议把核心资产放在由自己挑选的个股组合里。

P.P.P.S. 保命声明:本人只是个普通的互联网民工,没有金融背景,此系列文章只是本人阅读学习后的实践笔记,绝非暴富指南。投资需要根据每个人的具体需求来定,因此请勿将本系列作为投资建议使用。

1. 从记账开始,实现个人财务的详细统计

所谓“知己知彼,百战不殆”。想理财首先需要搞清楚自己的财务状况。两年前我在这篇文章介绍了我的自动化记账方法。得益于电子支付方式在中国的普及,我只需要拿到微信、支付宝、银行卡、信用卡的账单,就能统计出我的每一笔收支,实现真正的个人财务统计。

也谈钱在《工薪族财务自由说明书》里提到:

“你可能觉得自己估算一下,就能知道大概的开支水平了。但是根据我的经验,估算的数值再翻一倍,有可能才是你的实际开销。因为估算时很可能没有考虑这些因素:

Winnie也在《不上班也有钱》里提到记账的重要性,这两位作者都是能把手动记账这件事情坚持下来的。我很有自知之明,知道我做不到,所以才发挥程序员的优势,开发了适合我个人使用的记账工具。类似的工具还有MoneyWiz,Beancount之类的,希望大家都能找到适合自己的武器。

最近整理、阅读这些书籍我才知道记账之后有一个非常直接的好处:设定预算。但是一直以来我的预算都做得非常糟糕,所以也是从零开始学起,等我实践一段时间如果有效我再分享一下。

需要被统计的数据包括且不限于以下类别:

- 现有资产

- 名下所有银行账户、公积金账户、医保账户、股票账户、理财账户等等。

- 现有债务

- 名下所有贷款(房贷/车贷等)、信用卡债务,各种“某呗”、“某条”等借贷类型的债务。

- 收入/开支

- 每个月的税前收入、交的税,包括工资收入和非工资收入

- 每一个App服务的月度、年度收费,比如视频网站的会员,主机游戏的会员,各种App的订阅服务等等

- 车子每年保养、保险、汽油费等可根据历史账单估算的支出

- 停车费、水电费、物业管理费、宽带费等生活支出

2. 年龄影响投资理财非常重要的因素

普通人二三十岁时和五六十岁时,对投资理财的目标、风险承担能力有很大的区别。

大部份年轻人应该做“长期理财”,投资期限可以很长,不仅因为年轻人距离退休的时间更长,可以承担更大的风险,而且年轻人正处于职业生涯的起步阶段,更应该投资自己,考虑非金融类资产:个人技能、职业生涯等额外因素。

理财是对资产的管理,资产不仅有股票、债券、现金和不动产这些金融资产,我们自己也是一个非常重要的资产。年轻人提升自己的工作能力积累本金,而且多数时候,普通人劳动所得才是自己资产组合的最大增长。“留得青山在,哪怕没柴烧”,在应对极端风险的时候,自己也是最后保底的资产。

如果年龄已经到了50岁,那么可承担的风险会更小,理论上收入增长也会逐渐平缓,所以在资产配置中也应作出相应调整。

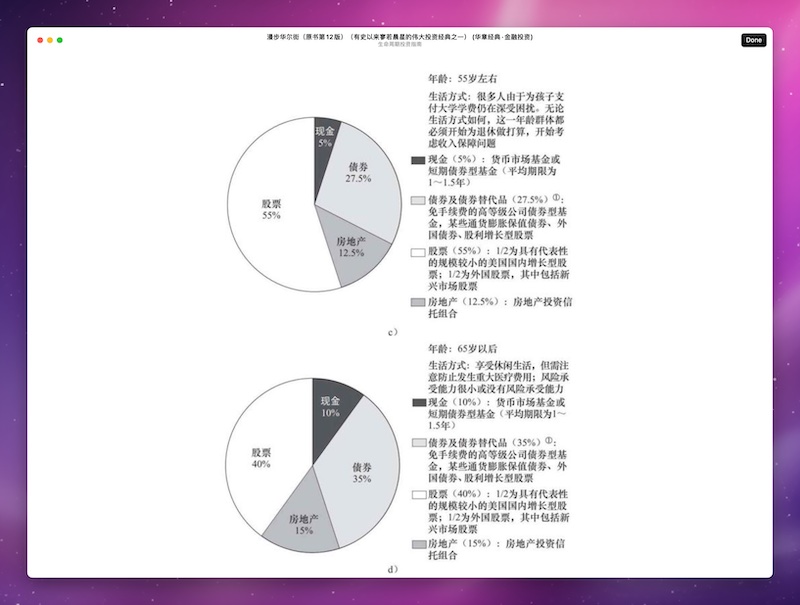

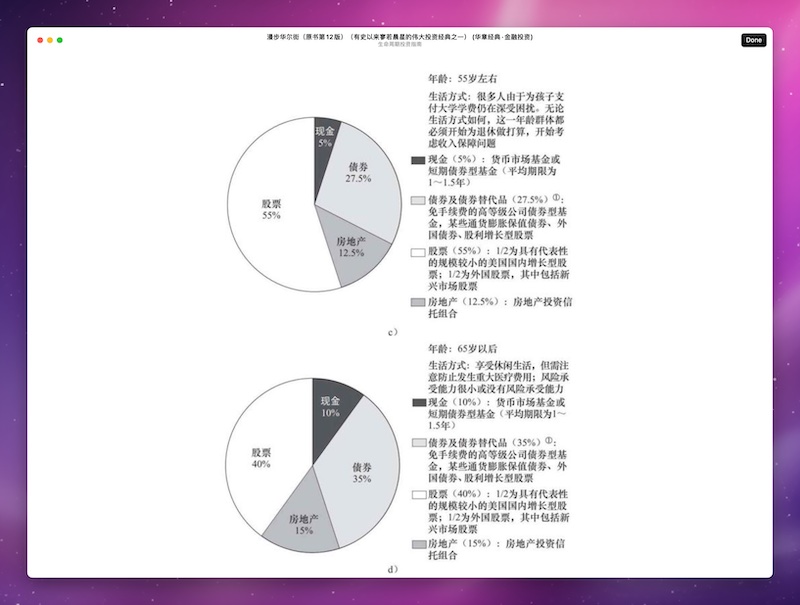

比如25岁的年轻人可以把股票类资产(建议指数基金方式持有)占到个人总资产的70%以上,因为这时候投资者工作收入稳定,可投资时间也长,能承担更大的风险,而35-45岁的投资者,则所谓“上有老下有小”,可承担风险的能力会逐步减弱。在《漫步华尔街》中,伯顿·马尔基尔给出一个示例:

这些数字只是作者提出的参考案例,具体的比例还是应该按照每个人不同的情况进行配置。另外,我们不厌其烦地再次推荐且慢的“四笔钱”,只把5年以上用不到的钱拿来投资。

除了风险承受能力,财富对于人的幸福感的提升也跟年龄有关。年轻人的职业生涯有无数上升的可能,虽然当下收入不高,但是能喝到一杯奶茶,看一场电影就能感受到不少幸福度的提升。这阶段可以不用为了储蓄省到奶茶都不舍得喝的程度,毕竟我们赚钱理财不是为了数字本身,而是为了享受财富给我们带来的幸福生活。

3. 划分资产大类

做完这些统计之后就能知道自己的一些基础信息:

- 自己是否入不敷出:如果是的话,首要问题不是解决“理财”而是想办法开源节流。可以参考也谈钱与Winnie的书。

- 当下自己的投资组合、资产配置是否合理?(存量资产)

- 每个月是否有新增现金流需要管理?(增量资产)

有人可能会说,“虽然我还有些盈余,但是钱不多,还需要理财吗?”当然是要的。有些资产的购买会有一些门槛,比如N万起购,但是像“XX宝”这样的货币基金几乎没有门槛。至于我们手里的这些钱,无论多寡,怎么配置才更合理,目前没有任何人能打包票说他的策略就是最好的,稳赚不赔的。

那些写出投资经典的作者,不是经济学教授,就是大型基金的创始人,他们无法做到稳赚不赔,所以任何理财App、银行App、银行经理、基金经理都不行。

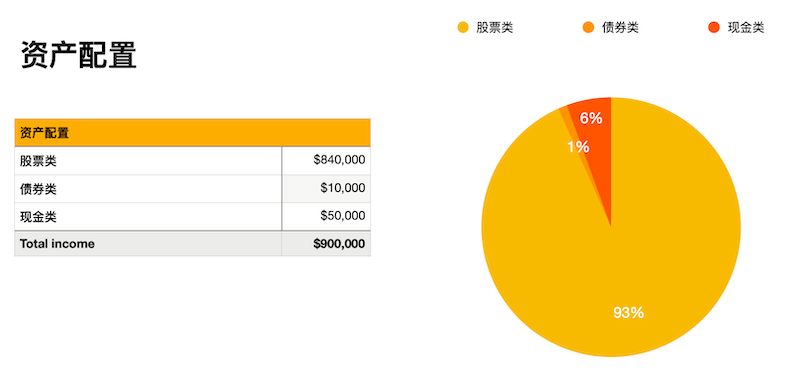

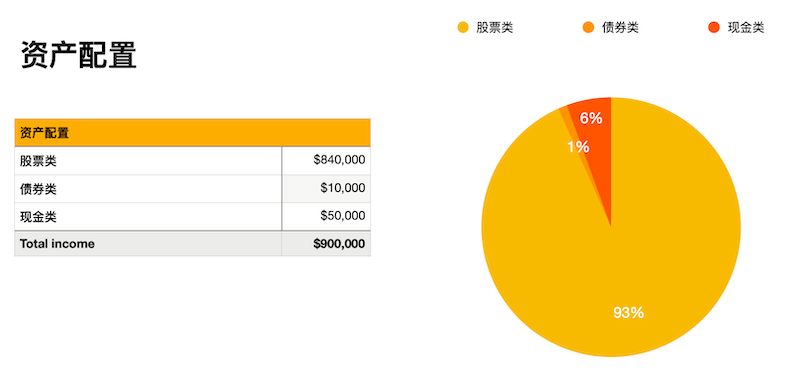

我们真正要做的不是“无风险一本万利”,而是“与风险同行”,让时间熨平市场的波动。获得个人资产的全部信息之后,我们可以用一个简单的Excel表格按照各资产大类进行划分。假设小明统计完手里的资产,一共有100万,按照股票类、债券类、现金类划分如下:

仅看这个图表我脑子里已经有好几个问题:

- 为什么要划分成这几个大类?

- 小明持有股票比例93%会不会太高了?(股票风险挺高的)

- 这个比例合理吗?股、债、现金的比例怎样才比较合适呢?有必要配置债券吗?

- 每个资产大类要怎么持有呢?(比如股票类资产,炒股只是其中一种方式,我们还可以通过基金持有股票资产。)

我们下一篇再见。

参考资料

The post 个人理财实践03: 从财务统计开始 first appeared on 枫言枫语.

Hi,

我是Justin,这是《我的个人理财实践》第三篇,从这一篇开始,我们终于可以“实际操作”一下了。

P.S. 本系列引述的书籍列表可参考《个人理财实践》第一篇底部。

P.P.S. 本系列提到的资产大类有多种持有方式,比如股票类资产,炒个股只是其中一种,而且如果不是专门的金融从业人员,不了解风险,不建议把核心资产放在由自己挑选的个股组合里。

P.P.P.S. 保命声明:本人只是个普通的互联网民工,没有金融背景,此系列文章只是本人阅读学习后的实践笔记,绝非暴富指南。投资需要根据每个人的具体需求来定,因此请勿将本系列作为投资建议使用。

1. 从记账开始,实现个人财务的详细统计

所谓“知己知彼,百战不殆”。想理财首先需要搞清楚自己的财务状况。两年前我在这篇文章介绍了我的自动化记账方法。得益于电子支付方式在中国的普及,我只需要拿到微信、支付宝、银行卡、信用卡的账单,就能统计出我的每一笔收支,实现真正的个人财务统计。

也谈钱在《工薪族财务自由说明书》里提到:

“你可能觉得自己估算一下,就能知道大概的开支水平了。但是根据我的经验,估算的数值再翻一倍,有可能才是你的实际开销。因为估算时很可能没有考虑这些因素:

Winnie也在《不上班也有钱》里提到记账的重要性,这两位作者都是能把手动记账这件事情坚持下来的。我很有自知之明,知道我做不到,所以才发挥程序员的优势,开发了适合我个人使用的记账工具。类似的工具还有MoneyWiz,Beancount之类的,希望大家都能找到适合自己的武器。

最近整理、阅读这些书籍我才知道记账之后有一个非常直接的好处:设定预算。但是一直以来我的预算都做得非常糟糕,所以也是从零开始学起,等我实践一段时间如果有效我再分享一下。

需要被统计的数据包括且不限于以下类别:

- 现有资产

- 名下所有银行账户、公积金账户、医保账户、股票账户、理财账户等等。

- 现有债务

- 名下所有贷款(房贷/车贷等)、信用卡债务,各种“某呗”、“某条”等借贷类型的债务。

- 收入/开支

- 每个月的税前收入、交的税,包括工资收入和非工资收入

- 每一个App服务的月度、年度收费,比如视频网站的会员,主机游戏的会员,各种App的订阅服务等等

- 车子每年保养、保险、汽油费等可根据历史账单估算的支出

- 停车费、水电费、物业管理费、宽带费等生活支出

2. 年龄影响投资理财非常重要的因素

普通人二三十岁时和五六十岁时,对投资理财的目标、风险承担能力有很大的区别。

大部份年轻人应该做“长期理财”,投资期限可以很长,不仅因为年轻人距离退休的时间更长,可以承担更大的风险,而且年轻人正处于职业生涯的起步阶段,更应该投资自己,考虑非金融类资产:个人技能、职业生涯等额外因素。

理财是对资产的管理,资产不仅有股票、债券、现金和不动产这些金融资产,我们自己也是一个非常重要的资产。年轻人提升自己的工作能力积累本金,而且多数时候,普通人劳动所得才是自己资产组合的最大增长。“留得青山在,哪怕没柴烧”,在应对极端风险的时候,自己也是最后保底的资产。

如果年龄已经到了50岁,那么可承担的风险会更小,理论上收入增长也会逐渐平缓,所以在资产配置中也应作出相应调整。

比如25岁的年轻人可以把股票类资产(建议指数基金方式持有)占到个人总资产的70%以上,因为这时候投资者工作收入稳定,可投资时间也长,能承担更大的风险,而35-45岁的投资者,则所谓“上有老下有小”,可承担风险的能力会逐步减弱。在《漫步华尔街》中,伯顿·马尔基尔给出一个示例:

这些数字只是作者提出的参考案例,具体的比例还是应该按照每个人不同的情况进行配置。另外,我们不厌其烦地再次推荐且慢的“四笔钱”,只把5年以上用不到的钱拿来投资。

除了风险承受能力,财富对于人的幸福感的提升也跟年龄有关。年轻人的职业生涯有无数上升的可能,虽然当下收入不高,但是能喝到一杯奶茶,看一场电影就能感受到不少幸福度的提升。这阶段可以不用为了储蓄省到奶茶都不舍得喝的程度,毕竟我们赚钱理财不是为了数字本身,而是为了享受财富给我们带来的幸福生活。

3. 划分资产大类

做完这些统计之后就能知道自己的一些基础信息:

- 自己是否入不敷出:如果是的话,首要问题不是解决“理财”而是想办法开源节流。可以参考也谈钱与Winnie的书。

- 当下自己的投资组合、资产配置是否合理?(存量资产)

- 每个月是否有新增现金流需要管理?(增量资产)

有人可能会说,“虽然我还有些盈余,但是钱不多,还需要理财吗?”当然是要的。有些资产的购买会有一些门槛,比如N万起购,但是像“XX宝”这样的货币基金几乎没有门槛。至于我们手里的这些钱,无论多寡,怎么配置才更合理,目前没有任何人能打包票说他的策略就是最好的,稳赚不赔的。

那些写出投资经典的作者,不是经济学教授,就是大型基金的创始人,他们无法做到稳赚不赔,所以任何理财App、银行App、银行经理、基金经理都不行。

我们真正要做的不是“无风险一本万利”,而是“与风险同行”,让时间熨平市场的波动。获得个人资产的全部信息之后,我们可以用一个简单的Excel表格按照各资产大类进行划分。假设小明统计完手里的资产,一共有100万,按照股票类、债券类、现金类划分如下:

仅看这个图表我脑子里已经有好几个问题:

- 为什么要划分成这几个大类?

- 小明持有股票比例93%会不会太高了?(股票风险挺高的)

- 这个比例合理吗?股、债、现金的比例怎样才比较合适呢?有必要配置债券吗?

- 每个资产大类要怎么持有呢?(比如股票类资产,炒股只是其中一种方式,我们还可以通过基金持有股票资产。)

我们下一篇再见。

参考资料

The post 个人理财实践03: 从财务统计开始 first appeared on 枫言枫语.

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง