疫情三年来,整个运动鞋服市场的发展遭遇巨大挑战,竞争格局也悄然发生变化。

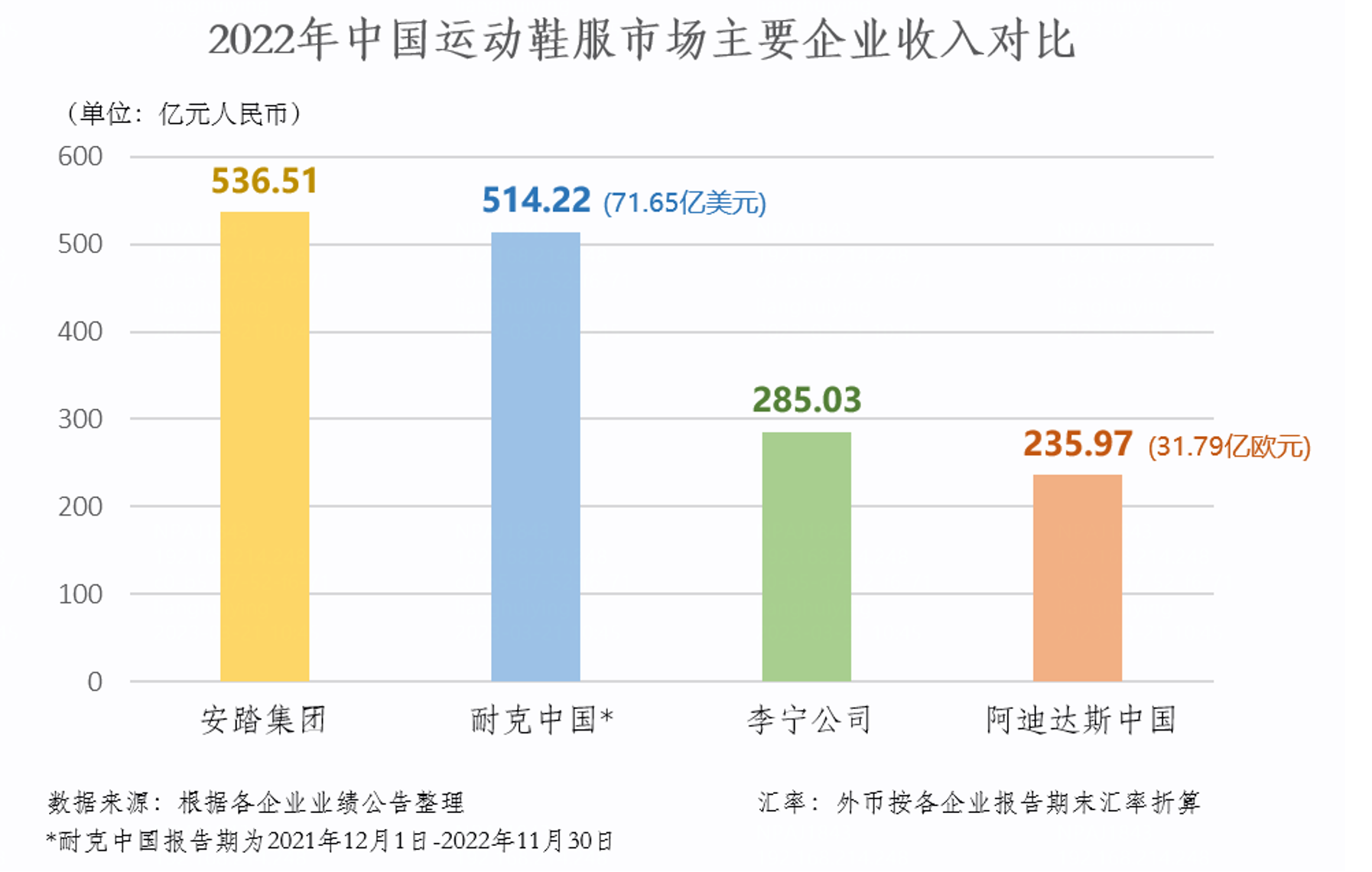

在中国市场,以安踏、李宁为代表的中国企业,正与耐克、阿迪达斯等国际品牌,在营收体量上形成了分庭抗礼的局面。

3月21日,安踏集团发布2022年财报,整体符合预期。

截至2022年12月31日,安踏集团年营收达到536.5亿元人民币,同比增长8.8%。从2015年营收破百亿后,安踏集团用7年时间实现了100亿到500亿的跨越,年复合增长率超过25%,在整个中国运动鞋服市场处于领先地位。

图片来自公开数据制图

实际上,从2020年开始,安踏集团净利润就已超过阿迪达斯中国市场。疫情三年来,安踏集团净利润始终保持上涨的局面。

现金流方面,2022年,安踏集团现金及现金等价物、银行定期存款及已抵押存款276.9亿元,同比增加31.1亿;净现金增加35.9亿到150亿元,自由现金流入104.2亿元,持续维持强劲的现金产出能力,保证企业发展稳健。

库存方面,受安踏集团2022年DTC转型继续推进,其库存周转天数略有增加。

财报显示,安踏本品牌的直营占比已达到70%,包括FILA在内的其他品牌均为全直营。且从2022年下半年开始,安踏集团已开加强库存管理,加上2023年前两个月的销售旺季,安踏集团主要品牌的库存目前都处于健康水平。

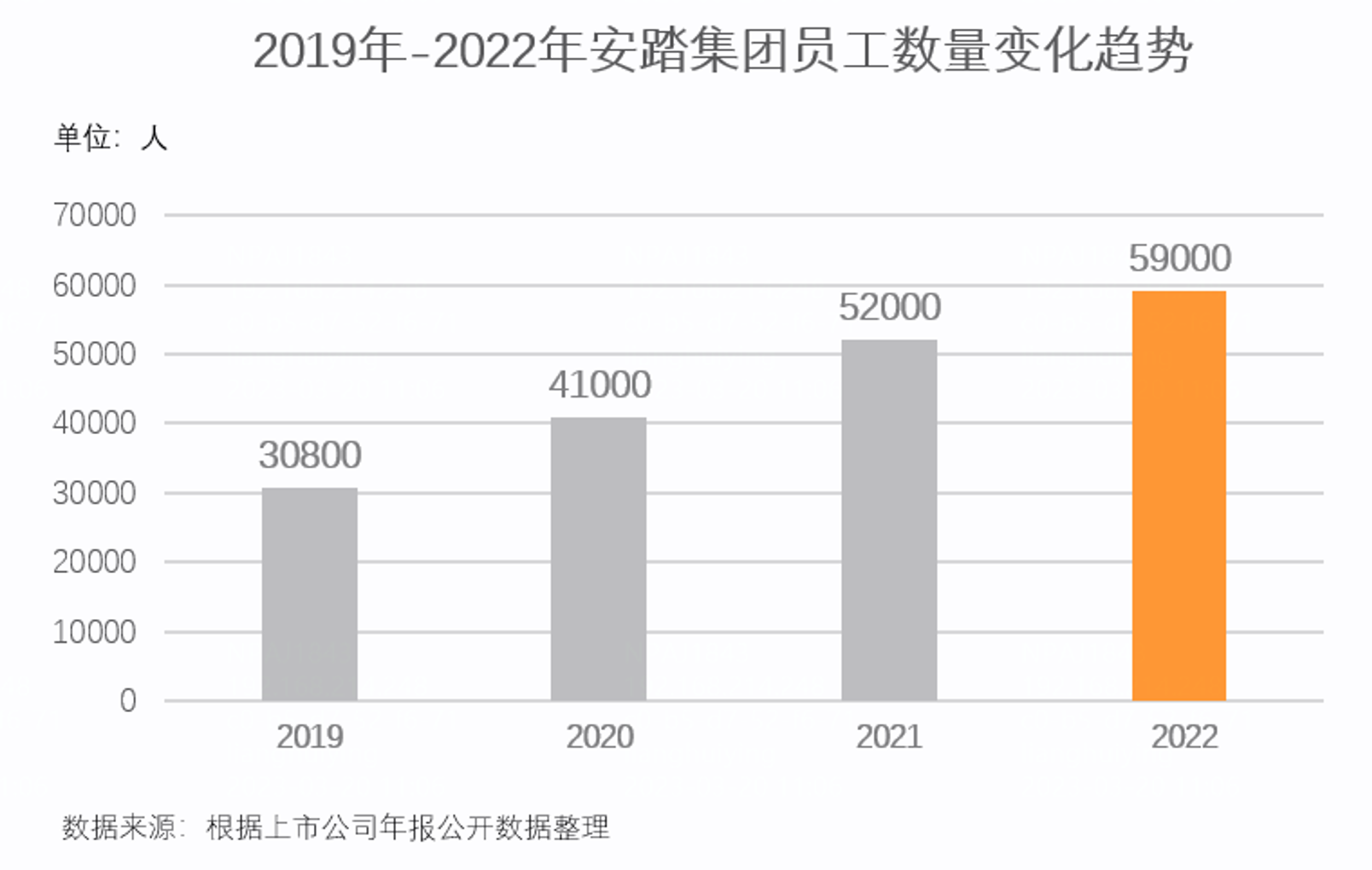

此外值得关注的是,在各大企业普遍裁员的现阶段,安踏集团却“逆势而上”,连续扩招的背后,也凸显了安踏集团对于中国体育鞋服市场,以及经济大环境的信心。

截至2022年12月31日,安踏集团员工数59000人,同比2021年末净增7000人。财报数据显示,2020年起,安踏集团共创造了28200个直接就业岗位,充分彰显了行业龙头企业的社会责任意识。

在财报发布后,安踏集团董事局主席丁世忠表示:“随着国家对民营企业的进一步支持、体育产业的快速复苏以及中国经济的稳健发展,我们更有信心在市场份额、科技创新、品牌价值、社会责任和员工发展五大维度,推动高质量发展目标的达成。”

相信渡过疫情的关卡后,安踏集团会在2023年迎来新的开始。

安踏更专业,FILA更高端

分品牌看,2022年,安踏主品牌收益增长15.5%至277.2亿。从增速上看,安踏“品牌向上,专业为本”的战略正有条不紊地进行。

2022年冬奥会期间,安踏主品牌将氮科技、冰肤科技、炽热科技为代表的奥运领奖装备及国家队比赛装备的核心科技运用于大众市场,实现了奥运科技资产在商业端的转化,在供给侧进一步加深了安踏品牌的专业运动护城河。目前,奥运科技产品流水占比已达20%。

某种程度而言,安踏集团充分利用了奥运红利,且北京冬奥会对于安踏品牌力的提升还在持续。

线下方面,新一代安踏品牌零售终端——“安踏冠军店”已入驻北京合生汇、北京APM、上海环贸、广州天汇广场等多个一二线城市的核心商圈;线上方面,新锐白领、资深中产及Z世代等身份标签的优质客群占比已超过30%。

在渠道改革上,安踏品牌的DTC(直面消费者)业务占比已达70%,能更高效的监控及分配门店库存,灵活调整零售折扣,从而快速地响应消费者的需求。

对于外界最关注的FILA,也从高速增长迈向了高质量增长的新阶段。

此前,安踏集团曾在FILA上取得巨大成功。2021年上半年,FILA销售额涨超50%,全年营收突破200亿元大关。但在2022年,FILA呈现增速放缓的趋势。

安踏集团表示,FILA去年增长的放缓一方面有外部环境客观的原因。“因为FILA是全零售模式,终端渠道基本是品牌直营,如果店数没有增长,增长就必须来自同店增长驱动,这也是为什么FILA受到去年外部环境影响的程度比其他品牌更大。”

尽管如此,FILA的店效仍然保持在行业领先水平,据业内人士透露,在目前国内年收入超过50亿元的运动品牌中,FILA的店铺数量最少。也因此,FILA在提升店效后,仍有较大的增长空间。

据悉,从2021年下半年开始,FILA对商品力、品牌力和零售力的发展现状都进行了复盘,提出了时尚保鲜、提升专业运动和鞋产品占比、潮牌品牌重塑、渠道升级等策略,这些都在2022年陆续显现成果。财报显示,2022年末,FILA库存周转天数较21年末下降了7个百分点,运营的健康度整体向好。

报告期内,FILA不断加码网球、高尔夫、跑步“三大菁英运动”,可以看出,FILA高端时尚运动的品牌定位保持不变。另据了解得益于品牌私域和直播电商的强劲增长,2022年,FILA线上业务增长超过30%,并且保持了较低的折扣。

多品牌高增长,亚玛芬全年盈利

业内普遍的感知是,安踏集团能够穿越周期、克服外界环境不确定性实现稳健增长的背后,始终是“单聚焦、多品牌、全球化”的战略驱动。

其中,“多品牌”作为安踏集团的核心战略,伴随着消费分层和场景细化在疫情影响下的加速催化,正在越来越显现出对于日益多元化市场的适应力。在疫情三年中,安踏集团可谓踩中了中国户外体育爆发的风口。

公开资料显示,除FILA外,安踏集团旗下另有注于滑雪、高尔夫、铁人三项三大户外运动的迪桑特DESCENTE;以及深耕露营、徒步等轻户外生活方式的可隆KOLON SPORT。

在品牌发展路径上,安踏集团对这两个品牌始终强调“高端、差异化、高质量运营”。不盲目追求规模扩张,在不断巩固各自品牌定位的基础上稳步发展,强化消费者体验。

且伴随中国消费者户外运动需求的井喷,迪桑特、可隆持续发力。安踏集团在迪桑特、可隆的持续加码,也进一步夯实了其在高端、小众运动上的专业属性。2022财年,安踏集团旗下以迪桑特和可隆为代表的“其他品牌”,营收同比增长26.1%至44.1亿元,已连续超过20个季度保持双位数增长。

在更多行业分析师看来,迪桑特、可隆等其他品牌,有望成为安踏集团自FILA及本品牌安踏外的第三增长曲线,从而给予主品牌安踏升级转型、FILA调整步调更多空间。

另一方面,亚玛芬Amer Sports在中国市场的业务渐入佳境。

2020年2月,安踏集团联合投资者财团,以总价约46亿欧元的大手笔拿下亚玛芬集团的全部股份。

今年1月,安踏集团公告显示,2008年加入集团的执行董事郑捷,将以亚玛芬首席执行官的身份主要负责亚玛芬相关业务。在外界看来,郑捷的“调任”,是安踏集团对亚玛芬战略地位的提高。

从目前的财报看,安踏与亚玛芬的合营公司收入及利润均创历史最佳,全年首次贡献利润。

2022年,安踏集团与亚玛芬合营公司收益增长21.8%,集团分占合营公司溢利约2800万(2021年底为亏损3.5亿)。中国市场业务占比与2019年收购时相比,已经翻了三倍。

可以肯定地说,安踏集团已通过多品牌的管理协同,形成了专业运动、时尚运动和户外运动三条增长曲线。正是这种多品牌运营的科学管理模式,帮助企业有效地规避了外部环境中的不确定风险,在保证增长质量的同时,显现出稳健的发展韧性。

每年投入10亿研发,积极践行可持续

除多品牌与整体业绩表现喜人外,安踏集团在多个维度都获得了行业及国际认可。

近年来,安踏集团对于创新、科技研发的投入始终高于国产体育运动鞋服品牌的平均标准。财报显示,2022年研发活动成本占收益比率上升0.1个百分点至2.4%,金额接近13亿。这一数字在国内纺织服装企业中遥遥领先。

2022年,安踏集团全球研发体系进一步拓展,深入与清华大学、东华大学、北京服装学院等国内外知名院校的创新研发合作。

同时设立了2亿元的员工创新项目基金,鼓励内部孵化创新项目,营造创新文化。

从当前的结果看,安踏集团正积极通过研发以及技术创新,提高产品中环保材料的使用占比。

据悉,安踏国家队系列的“冰丝短袖上衣”,产品使用Sorona®纤维,相较于生产等量的尼龙6,生产过程中的能耗和温室气体排放量最多可降低30%和63%。

再比如,安踏小千禧运动鞋的鞋面应用了全球回收标准(GRS)的太空革料,该材料由再生PET塑料制成,其生产过程比生产等量原生PET塑料减少了59%的二氧化碳排放。

产品包装方面,安踏集团也积极推进可持续。据悉,安踏集团已加入SBTi全球科学碳目标倡议,并持续与WWF世界自然基金会合作,推动生物多样性及濒危物种东北虎及江豚保护。

另在公益层面,在全球经济不景气的时期,安踏集团也从未降低投入。2022年,安踏集团慈善现金及物资捐赠2.2亿元。且自“茁壮成长公益计划”实施以来,安踏集团累计捐建166家“安踏梦想中心”,共培育4468名一线乡村体育教师。

在践行社会责任的同时,安踏集团对于产品创新、科技研发的持续投入,也是对企业、市场发展有极大信心的表现。

公开资料显示,在疫情较为严重的2021年,我国运动鞋服零售规模仍达到3718亿元,保持快速增长。且当前国内人均运动鞋服消费金额为40.1美元,较主要发达国家仍有1.4倍以上的增长空间。

西南证券也表示,运动鞋服作为高成长性赛道,将率先受益于消费复苏。随着政策推进叠加居民健康意愿增强,未来国内研发实力雄厚的头部企业市场份额有望持续提升。

一直以来,安踏集团都信奉长期主义,能够在不确定的大环境中寻找信心,是“无条件的乐观主义者”。 相信在疫情放开后的2023年,安踏集团能有更好的发展,中国体育鞋服市场也能有更广阔的未来。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง