大额系统,全称为大额实时支付系统,它提供了“分散接入模式”和“一点接入模式”两种接入模式。大额支付系统能处理哪些具体的支付业务呢?本文作者对此进行了分析,一起来看一下吧。

很多朋友通常了解中国支付清算体系都是从大、小额系统开始的。我们所说的大额系统,全称为大额实时支付系统(High Value Payment System,缩写为HVPS)。该系统由中国人民银行清算总中心开发和运营,于2002年10月投入使用,2013年10月升级到第二代。大额实时支付系统的职责是处理单笔金额高于特定数额的“大额贷记支付业务”和“紧急小额贷记支付业务”,支付指令实时发送,逐笔、全额清算资金。该系统采用的是RTGS方式(即实时全额清算制度,有机会的话单独介绍)。

大额支付系统提供了两种接入模式,即“分散接入模式”和“一点接入模式”。

上一篇(CNAPS2支付系统)介绍过,中国的支付清算体系在物理结构上设置了两级处理中心:国家处理中心NPC和城市处理中心CCPC。金融机构可以以省级分支机构为单位分别接入各省的城市处理中心CCPC(分散接入模式)。或者以法人主体为单位接入某个CCPC或者直接接入NPC,只接一次(一点接入模式)。

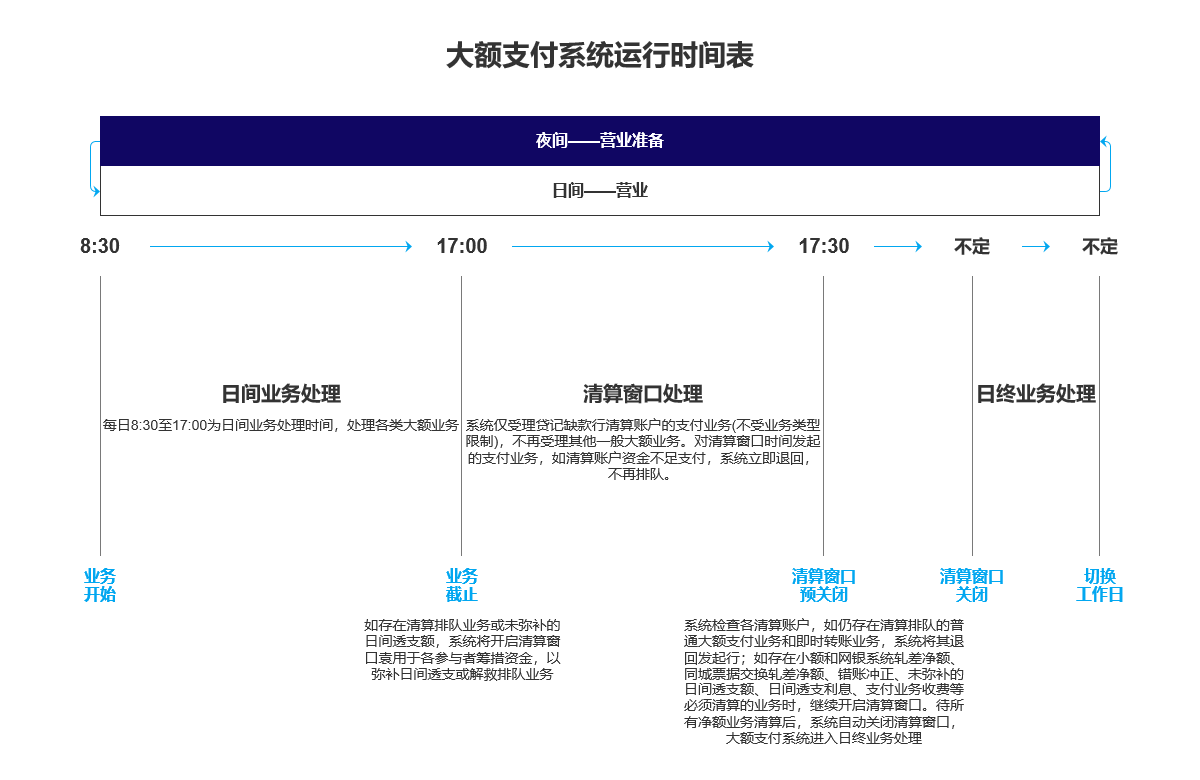

大额支付系统是有工作时间限制的,并不是24小时运作的,运行时间是请看下图:

上一篇文章说过,资金的真正转移是在SAPS系统中完成的,所以大额支付系统只是支付的“业务系统”。那么大额支付系统到底能处理哪些具体的支付业务呢?

一、普通贷记业务

什么叫“贷记业务”?贷记业务这个词是站在发起者的角度来说的,所谓的贷记就是指:付款人通过付款行向收款行主动发起的跨行付款的行为,包括汇款、委托收款划回、托收承付划回、国库贷记汇划业务等。

简单点来说就是:贷记业务就是指由本行客户发起的、本行发起操作的,减少本行资产的业务。举一个贷记的典型例子:发起行汇一大笔钱给他行,这个行为在大额支付系统里面对发起行(也就是汇出行)来说就是“普通贷记业务”。

为了方便理解,本文将普通贷记业务认为付款行(受客户委托)向收款行主动发起的大额汇款业务。

除了商业银行发起的类似大额跨行转账之外,在大额支付系统内还有两种属于“普通贷记业务”的业务,分别是银行间同业拆借业务和外汇交易中的人民币清算。下面简单介绍一下银行间同业拆借业务。

银行间同业拆借业务分为两种:场内和场外。场外指的是银行自行协商和交易,而场内则是通过中国外汇交易中心暨全国银行间同业拆借中心实现的。因此,这个“场”指的就是“中国外汇交易中心暨全国银行间同业拆借中心”。

银行间同业拆借的业务主要有这么几种:

- 场内拆借

- 场内拆借还款

- 场外拆借

- 场外拆借还款

大额支付系统只负责按照支付指令执行付款,不管银行之间是怎么谈成拆借的,不管通过场内还是场外,风险自担。大额系统的执行简单说是这样的:

在拆借中,出借方(拆出方)可以主动发起支付请求,大额支付系统会根据指令实时、全额直接划转资金给到借款方(拆入方)。同样地,借款方(拆入方)还款时也可以主动发起支付请求,大额支付系统会根据指令实时、全额直接划转资金给到出借方(拆出方)。对于场内交易,需要在支付请求的报文中特别注明,以方便每天大额支付系统营业结束之后,让银行间拆借交易系统下载当日的拆借和归还明细,用来做内部的对账。

二、即时转账业务

首先需要明确一下,大额支付系统中的“即时转账业务”与我们通常理解的“即时转账业务”是完全不同的。最大的区别在于,它是由特许参与者发起的,而非商业银行。一旦SAPS完成清算资金,系统会通知特许参与者以及参与的双方银行(即被贷记行和被借记行)。因此,我们通常通过银行进行的大额转账业务和大额支付系统中的“即时转账业务”是不同的。

那么,特许参与者都有哪些机构呢?比如:

- 中国人民银行公开市场操作室

- 中央国债登记结算公司

- 中国银联

- 网联

- 电子商业汇票系统

- 中国人民银行批准的其他机构(如上海清算所)

这些特许参与的机构发起的“即时转账业务”都有哪些呢?比如:

- 人行公开市场操作室(OMO)发起的公开市场操作业务的资金清算、自动质押融资业务

- 中央国债登记结算公司(CDC)发起的债券发行缴款、债券兑付和收益款划拨、银行间债券市场交易资金清算业务

- 中国银联发起的银行卡跨行交易的资金清算

- 电子商业汇票系统发起的电子商业汇票业务资金清算

- 本外币交易的人民币资金清算(PvP模式)

- 资金池操作

- 日终自动拆借

就以我们最熟悉的“中国银联发起的银行卡跨行交易的资金清算”来举一个跨行清算的简单例子说明一下基本原理吧。

中国银联是大额支付系统的特许参与者,在人民银行上海总部设有特许清算账户。银联通过其业务系统直接与NPC连接,协助参与银行(或三方支付机构,以下统称参与行)进行银行卡跨行交易的资金清算。

清算过程简单来说就是这样的:

- 银联系统完成日切之后,会将上一个清算日的所有银行卡支付交易进行一次多边净额清算(什么是多边净额清算可以自行百度,后面会专门写一篇文章来介绍)。由于是多边净额轧差,因此银联可以形成一份即时转账业务报文,以银联为一方,其他参与行为另一方。

- 银联将轧差后的信息发送给大额支付系统。

- 大额支付系统核对无误后,会向SAPS提交实际的资金转移。

- 对于已完成的即时转账业务,银联会收到一份即时转账”已完成”的通知报文,相应的成员行也会收到一份借记/贷记的通知。

- 当参与行的流动性不足时,银联和成员行都会收到一份即时转账“排队中”的报文。此时,付差方需要采取措施来解救队列。

- 如果到了大额清算系统“清算窗口预关闭”的时候队列里的支付指令还不能被处理的话,银联会收到一份即时转账”撤销”的报文。这意味着这笔清算在当天失败了。

- 等到下一个工作日,银联会将失败的一起加进来再做多边净额清算,然后再提交大额支付系统,如此往复。

三、人民币跨境支付业务

在人民币跨境支付系统(CIPS)上线之前,大额支付系统处理人民币跨境结算有代理行模式和清算行模式两种方式。代理行模式是指让国内具备国际结算业务能力的商业银行与境外银行签订人民币代理结算协议,为境外银行开立人民币同业往来账户,代理境外银行进行跨境人民币收付、结算等服务。

清算行模式是指境外清算行与境外其他银行签订人民币代理结算协议,为其开立人民币同业往来账户,代理境外银行进行跨境人民币收付等服务。境外清算行指的是在大陆地区以外的承担人民币清算职能的银行。包括港澳地区的部分银行以及中资背景的银行在新加坡、伦敦、法兰克福、首尔、巴黎、卢森堡、多哈、多伦多、悉尼等地的分支机构,比如中国银行和工商银行的海外分支机构。由于境内外的外资银行不能直接参与大额支付系统,因此必须由国内商业银行和部分境外中资背景银行来代理完成人民币清算业务。人民币跨境支付业务的细节就不展开了,以后有机会介绍CIPS的时候再详细的说说吧。

四、自动质押融资业务

自动质押融资是指当银行业金融机构在支付系统的清算账户日间头寸不足时,向人民银行质押债券融入资金以弥补头寸。一旦资金归还,自动质押融资机制会自动解押债券。

五、城市商业银行银行汇票业务

城市商业银行银行汇票处理中心是通过与大额支付系统上海CCPC的连接,实现城市商业银行签发和兑付银行汇票的信息传输和资金清算功能的中心机构。该中心在人民银行会计营业部门开立特许账户,接收和处理银行汇票的签发、兑付登记信息,接收银行汇票资金移存和发起银行汇票兑付资金清算,并办理银行汇票的查询查复等事宜。参加汇票处理系统的各会员行(代理兑付行)通过大额支付系统,发送和接收规定报文格式的银行汇票业务信息,实现银行汇票的快速、安全和高效处理。

六、信息类业务

比如查询查复、退回申请及应答、业务撤销、业务状态查询等业务,大额支付系统参与者间相互发起和接收的,不需要提供清算服务的信息数据类业务。

七、总结

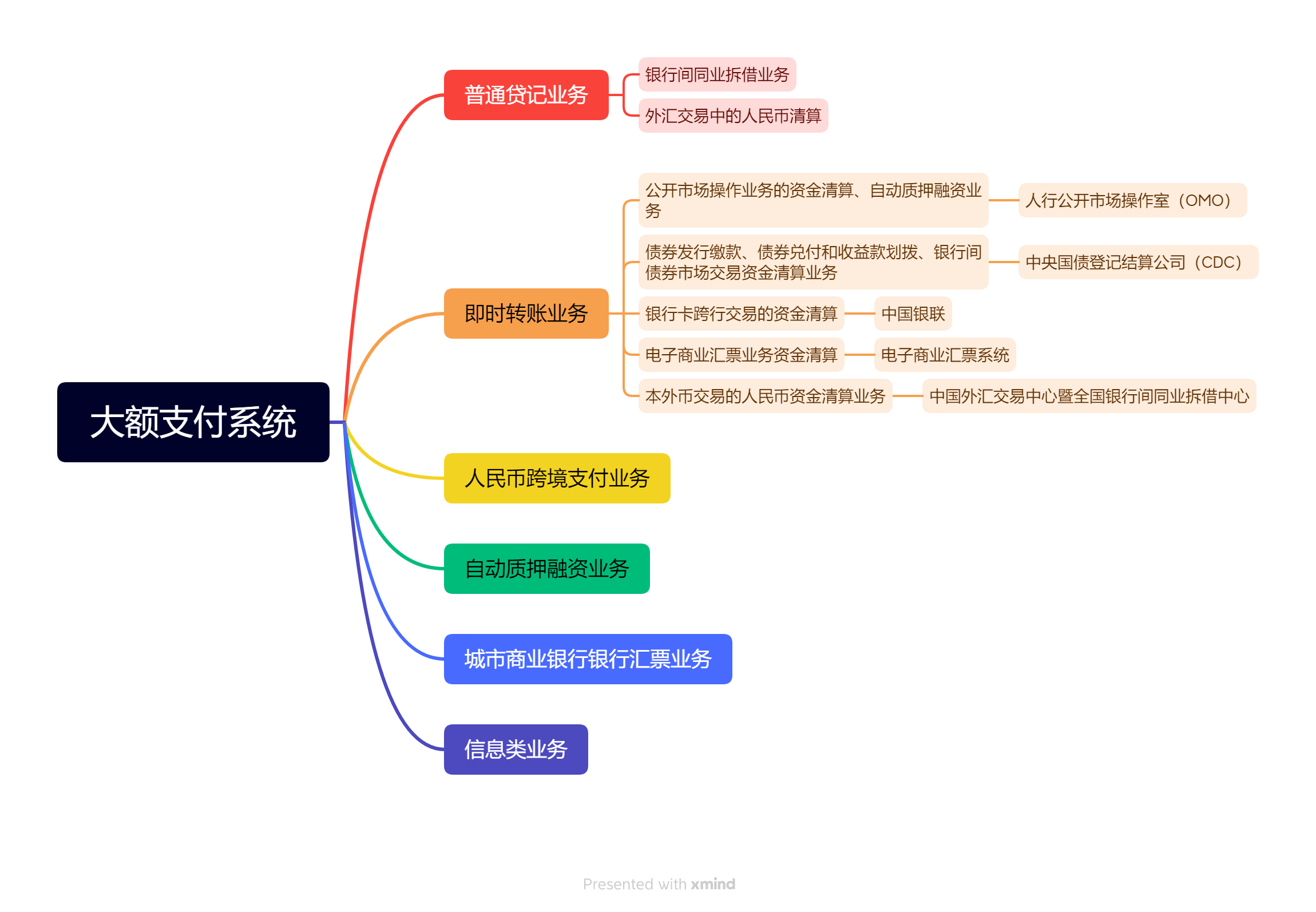

大额支付系统的主要任务是处理银行间的大型业务,其中包括单笔金额在规定起点以上的“大额贷记支付业务”和“紧急小额贷记支付业务”。此外,大额支付系统还为“特许参与者”提供资金清算服务。总结为一个脑图大概是这样的:

支付清算系统除了处理正常的业务外,还有一个非常重要的方面,那就是差错处理。几乎每一个支付清算系统都会有非常详细的差错处理流程和应急机制来应对非正常情况,比如提交的信息错误、报文重复发送、报文格式错误导致无法识别、节点通讯故障、系统日切导致的通知丢失、账务差错或争议等等。大额支付系统都拥有完整的方案和流程来应对这些情况。后续有机会的话再慢慢介绍吧。拜拜。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง