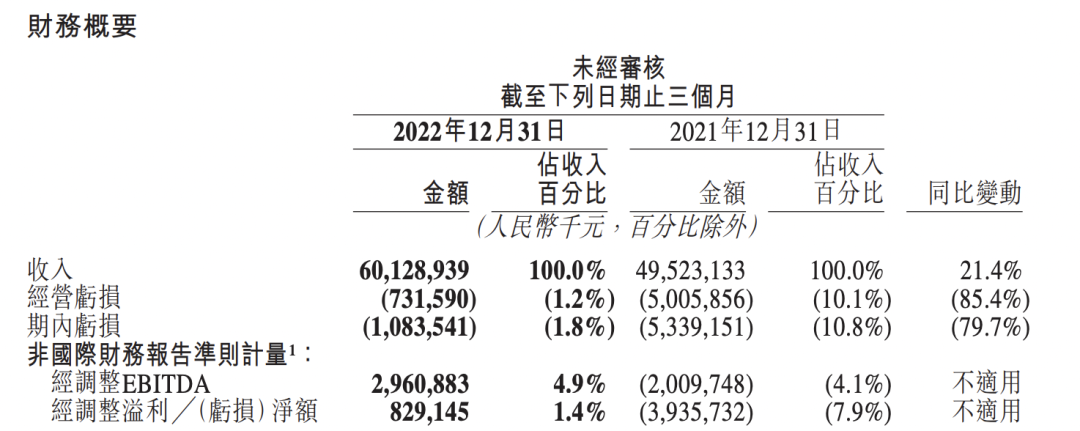

营收同比增长 28%,利润从 2021 年亏损 156 亿元扭转为盈利 28 亿元。2022 年,美团在一个并不容易的大环境里,依然交出了一份还算不错的成绩单。

但外界关注的焦点,已经不在一城一地的得失。

以抖音为代表的短视频平台,正以流量为筹码,在本地生活市场攻城略地。从外卖配送到到店消费,美团面临着后起之秀们的挑战。

2022Q4 的电话会议上,当被高盛的分析师问到怎么看待外卖和到店的市场竞争,王兴给出了两个完全不同的回答。

对于外卖配送,王兴认为在构成餐饮外卖服务支柱的各个方面,包括消费者数量,商家数量和配送网络,美团都具备很强的优势,其他竞争对手,无论其他既有平台还是新入场的短视频平台,都不具备挑战美团的实力。

王兴的核心理由是:外卖是一个需要即时配送的商业模式,美团为此建立了强大的配送网络。而短视频平台目前只能使用第三方配送,这决定了其商业模式只能在很有限的消费场景中,为对于配送时间没有严格要求的消费者提供服务。

而对于到店消费,王兴没有像对外卖那样信心满满地称「不具备挑战美团的实力」,而是给出了一个「目前蛋糕还小,短视频们的加入会加速行业发展」的回答。

面对短视频平台的挑战,美团显然也只能见招拆招,除了提高服务商家的质量、提升低线城市渗透率这些常规的回答。聚焦餐饮外卖和到店消费的协同,利用平台能力巩固市场地位,算是美团亮出的唯一一个真正底牌。

起量的外卖,赚钱的到店,不断开拓的新业务,一直是美团的三驾马车。

今天,美团已经筑起抢不走的「薄利」生意高墙,接下来要打起精神守住危机环伺的「高利」生意,而新业务的无限游戏,似乎就没有太多精力继续。

01

外卖配送:

从一单亏 1 块到亏 5 毛

外卖是一个苦生意,这是美团一直在诉说的逻辑。事实的确如此,即时配送是一个庞大复杂的系统,几乎包罗进社会中每一个人,连接起餐饮业、物流链、消费者,以及平台方。

罗马不是一天建成的。美团多年深耕,打赢一场场补贴大战,从供给到履约,铺设一层层关系网,如今已经做「成」外卖这件事,挖出了一条深而宽的护城河。此时新玩家要想入场,光是要重新走一遍美团走过的路,就足以令人望而生畏。

从最新财报来看,美团基本盘城池依然稳固。2022 年美团核心本地商业经营利润达到 295 亿元,经营利润率从 2021 年的 13.8% 上升至 18.4%,经营溢利同比增长 56.9% 至 259 亿元。疫情的不利并未对配送业务造成太大的破坏力,甚至成为增长主因。

美团 2022 年财报|图片来源:美团财报

以往美团组织架构和呈报模式,一直分为到店业务和到家业务两大板块。但从 2022 年 Q2 开始,美团将这两大主营业务合并为核心本地商业,另分新业务板块。

新划分方式的逻辑类似于把成熟业务放在一起,把还没跑通的创新业务放在一起,赚钱和烧钱的业务分开,财务呈报更清晰。另外以前的餐饮外卖口径改为即时配送,同时并入闪购业务。

但核心本地商业板块中,原先到店和到家业务的核心竞争力并不相同,分开分析更能看出「美团逻辑」到底是怎么运行的。

根据财报,2022 年本地商业板块中,配送收入 701 亿,增收 129 亿,同比增长 22.6%,对营收增长的贡献率为 31.6%;佣金收入 551 亿,增收 71 亿,同比增长 14.9%,对营收增长的贡献率为 17.5%。

美团 2022 年四季度财报|图片来源:美团财报

其中,四季度配送服务收入 198 亿,同比增长 32%。即时配送单量达到 48.3 亿单,增长了 13.6%,平均日订单量在 5360 万,环比三季度增长了 360 万。

四季度单量增长是美团管理层都没有预测到的,在 11 月底三季度财报后的引导中,美团给出了单量增长中个位数的指引,而 12 月疫情放开,外卖和即时零售(闪购)需求爆发。闪购的日订单峰值在四季度突破了 1100 万,餐饮外卖的订单四季度峰值突破了 6000 万单(含闪购)。

但这样的披露方式也让业务具体数据变得模糊,原本外界关注的餐饮外卖单量和外卖变现率不再披露。不过通过数据可以合理推测,原本每单亏一块钱的外卖配送业务,正在像美团想的那样发展——每单亏得越来越少。

配送物流的收入增速 32%,远高于单量增速 13.6%,配送成本也在提高,四季度配送支出约 222 亿元,同比增长 15%。分析来看,在冬季和疫情的影响下,外卖骑手运力短缺,配送费应是普遍提高。这样的情况下,收入增速仍然大幅提高,可以推测,美团的物流本身的变现率应在上升,背后美团逻辑已然显现——美团在提升对用户配送的收费,减少物流补贴,让用户为骑手买单。

极客公园计算,2022 年四季度美团配送亏损约 24 亿元,毛利率较三季度的-12.6% 缩窄为-12.1%。在 48 亿订单量的基础上,四季度美团单笔订单配送的毛亏损约为 0.5 元。三季度订单量 42 亿,单笔订单配送的毛亏损约为 0.6 元,对比曾经「每送一单亏一块钱」,毛利率持续改善之下,美团配送业务的毛利追平甚至微利未来可期。

02

到店消费保卫战

相比外卖业务的重点是做好自己,到店业务的重点就是竞争。

王兴在财报电话会议上被问及生活服务市场的竞争时回答说,「相比于其他平台,美团有差异化价值。2023 年美团的重点是外卖和到店业务的协同效应,并巩固现有优势。」

「外卖和到店的协同效应」,让人想起「高频打低频」这个一直以来美团的基本商业逻辑。

曾经的「高频打低频」是指,餐饮外卖这样的需求频次高、薄利流量大的业务,给需求频次低、高利润的到店酒旅等业务引流,带来整个商业模式的成立。

从过往数据来看,2021 年,美团餐饮外卖业务总收入 963 亿元,经营溢利仅为 62 亿元,但作为对比,这一年美团到店酒旅游业务收入 325 亿元,经营溢利达到了 141 亿元。

所以还得拆开核心本地商业,到店酒旅业务一直是美团的「现金牛」,是王兴能玩「无限游戏」的底气。不过,这个赖以生存的业务并不像即时配送那样牢固。

财报收入板块显示,2022 年,美团佣金收入为 551.43 亿元,同比增长 14.9%,同时,全年即时配送交易笔数增长 14.1%,两个数据基本一致。但佣金里并不仅有外卖和闪购,还新合并了到店酒旅业务。

正如美团解释,「佣金收入同比增长,主要是由于餐饮外卖及美团闪购业务的交易笔数及客单价增加,部分被疫情导致到店、酒店及旅游业务的交易金额减少所抵消。」也就是说,到店业务「拉了后腿」。

收入板块另一大头是在线营销,2022 年全年收入 306.83 亿元,同比增长 5.9%,第四季度在线营销收入甚至同比减少了 4.8%。

在线营销收入反映着流量分发和推广能力,主要来自到店类业务,同比减少意味着,商家投入到美团里的广告预算在减少或转移。美团解释称,主要由于季度在线营销活跃商家需求受疫情限制,导致到店、酒店及旅游业务的季度在线营销活跃商家的平均收入减少。

虽然疫情下,商家整体预算降低以及到店业务受困,可以给广告收入表现不佳「背锅」,但随着抖音强势进入本地生活,各大厂也对这块肥肉垂涎已久,竞争已然开始。四季度在线营销收入-4.8% 这个数字里,或许已经有了抖音的阴影,财报上也能看出,本想省钱的美团被迫卷入了保卫战。

抖音外卖搜索入口|图片来源:抖音截图

首先是过去三年受到疫情影响的几次表现中,美团的广告性收入并不差。如二季度上海静默时,在线营销收入同比增长仍有 1.4%。但本季度,在即时配送单量上升的情况下,广告收入仍在下降。

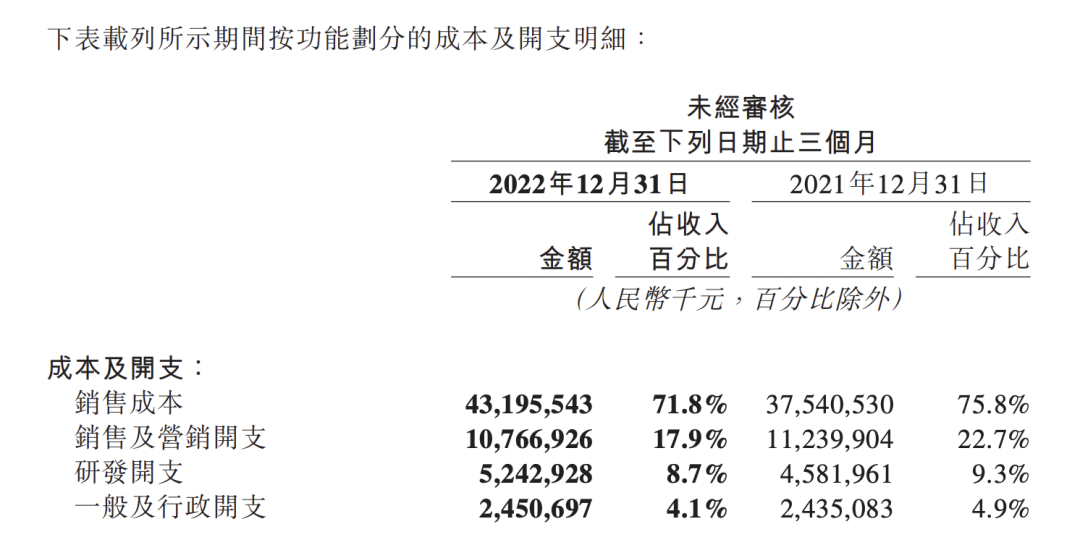

再是美团的费用控制并不完美,并且要持续增加投入。虽然据美团财报,利润率改善的核心原因是业务成本及开支的降低,以「推广、广告和用户激励」相关开支为例,年度内美团该项开支同比下降 11.6%。整体降本有一定成效,但美团四季度销售及营销开支达 108 亿,相比同样是疫情期间 2022 年二季度的 90 亿的支出,还是提高不少。

美团 CFO 陈少晖在财报电话会上透露,伴随消费恢复,美团将把业务复苏和增长作为核心本地商业的首要任务,「今年会逐步提高到店和酒旅业务的营销投入,进一步巩固市场份额。」

本季度在即时配送单量上升,且营销费用不低的情况下,广告收入下降的原因似乎便来自竞争对手的抢夺。

叼着一块肥美且好抢的肉,美团「怀璧其罪」,这便是大家突然之间都来抢美团生意的原因。面对新的市场环境,美团大的竞争者不再是饿了么,老对手是和美团用同一套逻辑分强弱,而新对手利用各自已经积累优势,可以绕过「低频」,直捣「高频」。

如今本地生活的新故事最重要的参与者——抖音压根暂时不做自配送,不和美团拼即时配送这块壁垒高筑的薄利生意,而是用自己的流量优势瞄准广告这块肉,主打为商家提供新的营销渠道。

抖音同时坐拥庞大的现金流,可以用补贴低价的打法拉新,和美团拼抢用户习惯。多位商家对媒体表示,迫于抖音的压力,2022 年四季度,美团开始对部分商家佣金返点,并在广告价格上给予一定的优惠。

除了抖音已经行动,多家大厂也摩拳擦掌。2 月底,据亿邦动力网,在和美团等合作之外,快手本地生活疑似正在测试新的交易链路,小范围定向邀请了一些未入驻过的餐饮、茶饮等连锁品牌入驻。同月微信也被曝正在测试小程序快送服务。

其实所有参与者都没有做自配送,看上的都是「低频高利」的生意。人们多年的点外卖、团购套餐的习惯已经养成,入口习惯和配送低价固然有其优势,但毕竟餐饮作为高频需求,有流量的地方就会有参与方式。

2023 年复苏之后,本地生活市场变得更大更肥,美团守城之路强敌环伺,要看王兴口中「外卖和到店业务的协同效应」如何解题。

03

缩亏还是为了无限游戏

王兴尊崇一套著名的无限游戏论:「有限游戏以取胜为目的,而无限游戏以延续游戏为目的。」

过去美团以无限游戏的逻辑不断扩展边界,「低频打高频」赚到的钱都投入到了新业务里,一直被外界担忧烧钱太狠。如今美团放缓了扩张的脚步,看似不再大胆无限,但按照这个理论,回缩游戏边界也是为了「延续游戏」。

据美团财报,利润率改善的核心原因是业务成本及开支的降低。以「推广、广告和用户激励」相关开支为例,年度内美团该项开支同比下降 11.6%。

2022 年,美团新业务收入 592 亿,同比增长 39.3%,对营收增长的贡献率为 41%,少于核心本地商业对营收增长的贡献率 59%,但也已成为收入的重要部分。

整个财报最亮眼的,是本季度新业务的亏损大幅缩窄。

本季度新业务亏损 63.7 亿,少于市场预期 73 亿的亏损,亏损率降至 38%,全年亏损 283.8 亿,同比大幅优化 50%。其中销售及营销开支由 2021 年第四季度的 112 亿元减少至 2022 年同期的人民币 108 亿元,占收入百分比由 22.7% 同比下降 4.8 个百分点至 17.9%。美团提到,亏损缩减主要由于有效的成本控制措施限制了推广及广告开支。

美团 2022 年四季度成本及开支明细|图片来源:美团财报

同时,新业务的收入增速有所下滑,可以理解受到疫情影响,第四季度,美团新业务收入 166.6 亿,增速较三季度增速 39.7% 放缓至 33.4%。

新业务中,以美团买菜业务为主的其他收入达 163 亿,同比增长 36.1%;以美团优选业务为主的佣金收入仅 3 亿,同比下滑 32%。这背后是 2022 年,美团优选关城收缩,一线城市逐步替换为自营前置仓模式美团买菜决策的持续影响。社区团购业务逐步趋于稳定。

另一个明显的收缩业务是美团打车放弃自营,全面转向聚合模式。

3 月 6 日,王兴发布内部邮件,宣布网约车业务调整,转入美团平台,美团后续将减少对网约车业务的资源和人力投入。据晚点 LatePost 报道,一位接近美团的人士表示,聚合模式作为一种轻资产模式,显然会更符合美团主要基调降本增效的发展需要。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง