4月11日,央行公布3月金融数据。具体来看:

2023年3月新增人民币贷款3.89万亿元,同比多增7497亿元;

3月新增社会融资规模5.38万亿元,同比多增7079亿元;

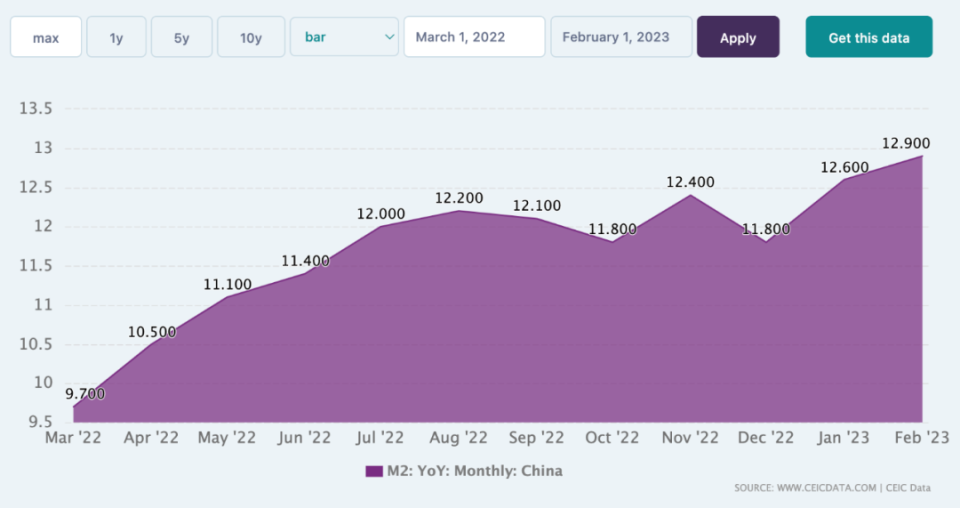

3月末,广义货币(M2)同比增长12.7%,增速比上月末低0.2个百分点;狭义货币(M1)同比增长5.1%,增速比上月末低0.7个百分点。

总体上看,金融数据超出市场预期,特别是社融和新增贷款。

央行印钞机火力全开,物价怎么就“通缩”了呢?

当天,统计局公布数据显示:

3月份,全国CPI同比上涨0.7%,环比下降0.3%;全国PPI同比下降2.5%,环比+0%。

CPI环比增速连续两个月下降,CPI环比增速则连续两个月为负值;PPI环比连续6个月为负值,PPI同比增速也连续12个月处于0附近。

这说明什么?疫情防控虽然放开了,中国反而通缩加剧了。

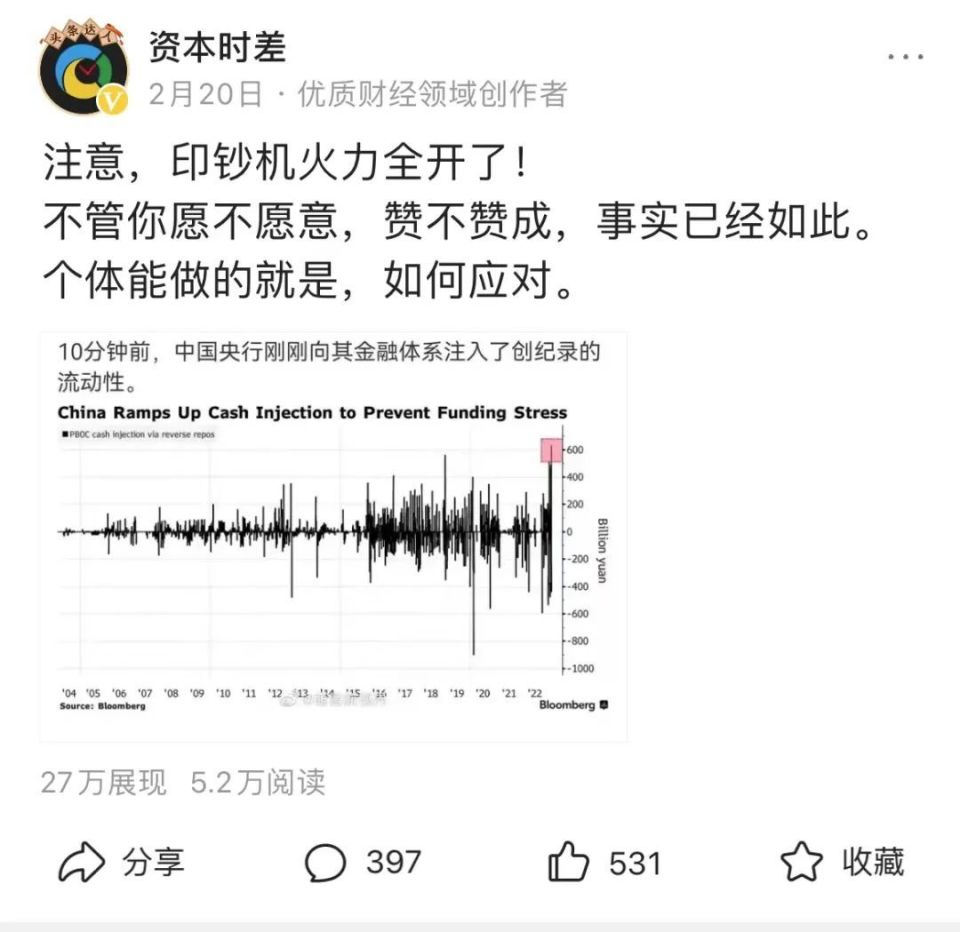

问题是,此前中国央行降准,银行降息,M2创7年新高,国内释放了天量的货币。

怎么没起作用呢?

一、为什么会出现“通缩”呢?

1、短期通缩压力在哪里?

CPI:猪肉价格和鲜菜价格,分别下降4.2%和7.2%,影响CPI下降分别为0.6和0.17个百分点。

PPI:石油化工、煤炭、有色金融、黑色金融等等价格,同比跌幅普遍在6%-15%,且跌幅进一步扩大。

生产资料价格下降3.4%,降幅扩大1.4个百分点;生活资料价格上涨0.9%,涨幅回落0.2个百分点。

也就是说,国内通缩的原因是,猪肉价格和蔬菜价格下跌,以及石化等大宗商品价格下跌。

进一步追问,为何猪肉和蔬菜价格下跌,以及石油等大宗商品价格下跌,除去季节性因素,最终会落脚到企业生产决策,以及消费者需求。

因此,跳出CPI和PPI分项数据,我们从供给和需求上分析,通缩是如何出现的?

2、国内怎么就通缩了呢?

从供给端看:

从去年10月份开始,中国的出口就开始收缩,收缩幅度相当大,今年1-2月份中国出口同比下滑6.8%。

过去几十年,全球经济的运行模式就是,欧美国家放水,创造商品需求;中国凭借劳动力成本优势,提供廉价的商品供给,迅速成长为制造业大国。

所以,尽管全球货币超发,但是由于中国廉价商品的贡献,全球通胀水平并不高。

出口被当作外需,如果出口下降,出口转内销,那么也可以看作国内商品供给增加。

2022年,中国的出口23.97万亿元,当年的零售总额44万亿。如果出口全部转内销,商品供给会突然增加54.5%,价格压力自然相当大。

一方面生产恢复,供给增加,另一方面出口转内销,导致国内价格下跌。

这也解释了,为何疫情防控放开了,中国通缩反而加剧了。

从需求端看:

杀鸡取卵,老百姓已经没钱了,导致终端需求根本上不去。

天风证券刘煜辉有几个数据:

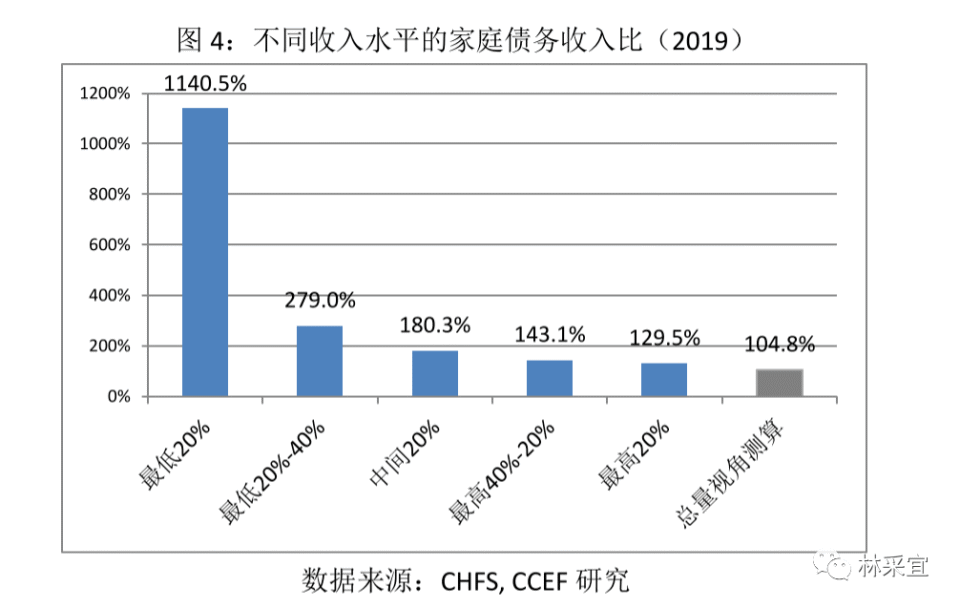

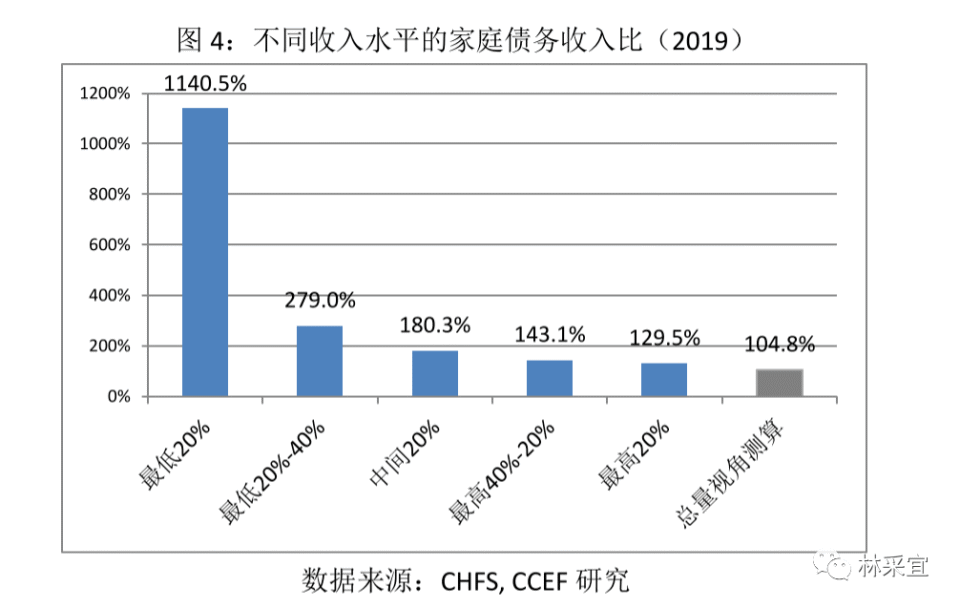

1、按照央行的统计,现在是7亿人负债,如果把小孩子和老年人剔除,接近全民负债了。

2、家庭部门总负债/可支配收入的比例已经高达137.9%,同期美国家庭为90%,比美国高40%

3、家庭部门每年支付的利息占可支配收入近15%,同期美国是7%,我们是美国的一倍多。

注意,这还只是总体数据,如果看结构性数据,会更加残酷。

招行年报显示,2.25%的人掌握81%的财富,人均资产238万。但是97.75%的客户,人均资产仅1.25万。

中国总工会数据显示,外卖、快递、网约车、网络直播等就业人员8400万,这些都相当于“软失业”。

如此庞大的人群,收入不稳定,银行存款仅1.25万,他们拿什么支撑需求?

第二、释放的天量货币去哪里了?

1、3月17日,央行意外宣布降准25个百分点,释放逾5000亿流动性。

2、4月8日,河南、湖北等地的部分农商行下调存款利率。

3、2月份人民币新增贷款增加1.81万亿,同比多增5928亿元,新增规模续创同期历史新高;M2同比增长12.9%,增速又创7年新高。

4、3月份金融数据公布,新增人民币贷款3.89万亿元。

毫无疑问,过去一年多,中国货币政策相对宽松,印钞机火力全开,释放出了天量的货币。

其他条件不变的情况下,释放出了天量流动性,物价应该上涨才符合逻辑。

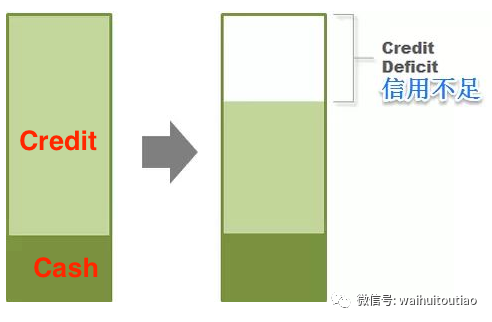

问题是,全社会的流动性,并不只有基础货币决定,还要考虑货币乘数。

全社会流动性=基础货币*货币乘数

简单划分流动性,可以分为基础货币和信贷。从规模上看,信贷远远大于基础货币。

央行可以控制基础货币,但是无法控制货币乘数,它是由企业和银行共同决定的。

如果企业没需求,即便银行硬着头给企业也没用,信贷最终还是会回到银行账上。

如果银行政策收紧,企业需求再大,也得不到信贷。

当下的情况就是,银行释放了天量的基础货币,但是货币乘数下降地更多,导致社会流动性不仅没增加,反而有所下降。

MV=PQ

M是货币数量,V是货币流转速度,P是商品价格,Q是商品数量。

基础货币M增加,货币周转速度V下降,商品数据Q增加,商品价格P自然就下跌了。

关键是,为什么货币周转速度就下去了呢?

1、中国债务规模庞大,导致释放的流动性,很大一部分都用于偿还债务了。

表现就是,资产负债表收缩。

现在,只有政府部门靠基建,还在维持扩张。

家庭部门、企业部门,资产负债表全线收缩。即使他们有了钱,也不敢去消费,不敢去扩大生产,而是还债。

这相当于把释放的货币,大规模注销掉了。

也就是说,央行在一头不停地印钞,家庭部门和企业部门在另一头销毁钞票。

2、抵押品不断消失,货币周转速度下降。

从货币周转角度看,房地产是中国最核心的抵押品,也是货币周转的重要发动机。

一套房子,可以撬动3倍的杠杆。央行释放出1块钱的基础货币,可以带动3块钱的货币流通。

现在的问题是什么呢?

一方面,这两个月楼市销售虽然大涨,但是跟以往相比,仍然仅为平均水平的80%左右,并未完全恢复。

另一方面,居民抢着提前还贷。

一套房子还清房贷,抵押品就少一套。大家一起还房贷,房地产抵押品的属性就会迅速下降。

没有了抵押品,货币周转速度就急剧下降。

这相当于什么呢?

央行印了很多基础货币,但是大家都拿它去填房地产的窟窿了,这些货币粘在了房子上,无法流通。

第三、未来会怎样?

从供给端来看,中国脱钩是长期趋势,并且会越来越严重。

这就意味着,中国廉价商品出口欧美国家会越来越困难,那么结果是什么?

一方面,欧美国家只能消费自己生产的高价商品,导致国内通胀飙升。

另一方面,中国只能自己内部消化过剩产能,商品供给严重大于需求,导致价格一直下跌。

所以,美国通胀和中国通缩,是一个大趋势。

从需求端看,关键看货币周转速度能不能上去。

目前,中国人口老龄化、少子化已经成为趋势,而居民都倾向于还债和存钱,资产负债表收缩,也开始出现迹象。

按照当下居民家庭收入和债务负担估计,未来5-6年之内,中国都将面临通缩压力。

经过5、6年的休养生息之后,企业和家庭资产负债表调整,信心重塑,通胀才可能会继续增长。

如果为了强拉通胀,而把基础货币规模扩大数倍,那么结果就是,货币贬值,资本外流。

中国人会像日本人那样,不投资国内,而是全世界投资,中国能把比特币和黄金买爆。

通缩猛于虎。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง