在本篇文章里,作者结合过往的工作复盘,对自己的证券产品经历进行了总结性回顾,从这篇文章,我们不仅能见到作者对证券产品的理解,也能窥见过去这些年的金融行业动态,一起来看。

笔者多次写了与基金估值运营、财务相关的文章,换种主题和大家聊一聊:我的证券产品史、我的支付产品史、我的财务产品史和我的企业数字化产品史,但今天先从“我的证券产品史”聊起,后面再聊支付、财务和企业数字化史。

说起“我的证券产品史”发自内心感恩曾经工作过的公司,感恩曾经帮助过我的领导、同事和客户,让我懂得在证券市场上及做人做产品需常怀一颗敬畏之心,也是对自己过往10多年工作的复盘和总结,更有幸见证A股激荡14年,幸甚至哉。

一、证券产品知识和思维的启蒙和建立

我的证券产品知识体系、证券思维的启蒙和建立,得益于2009年就职于金融“黄浦军校” – 恒生电子-证券事业部,在恒生的每天都能受到不同金融知识的熏陶,当时已经习惯了像海绵一样汲取金融及产品相关知识,得益于当时慢慢地培养对金融市场上的事物保持着敏锐的感知。

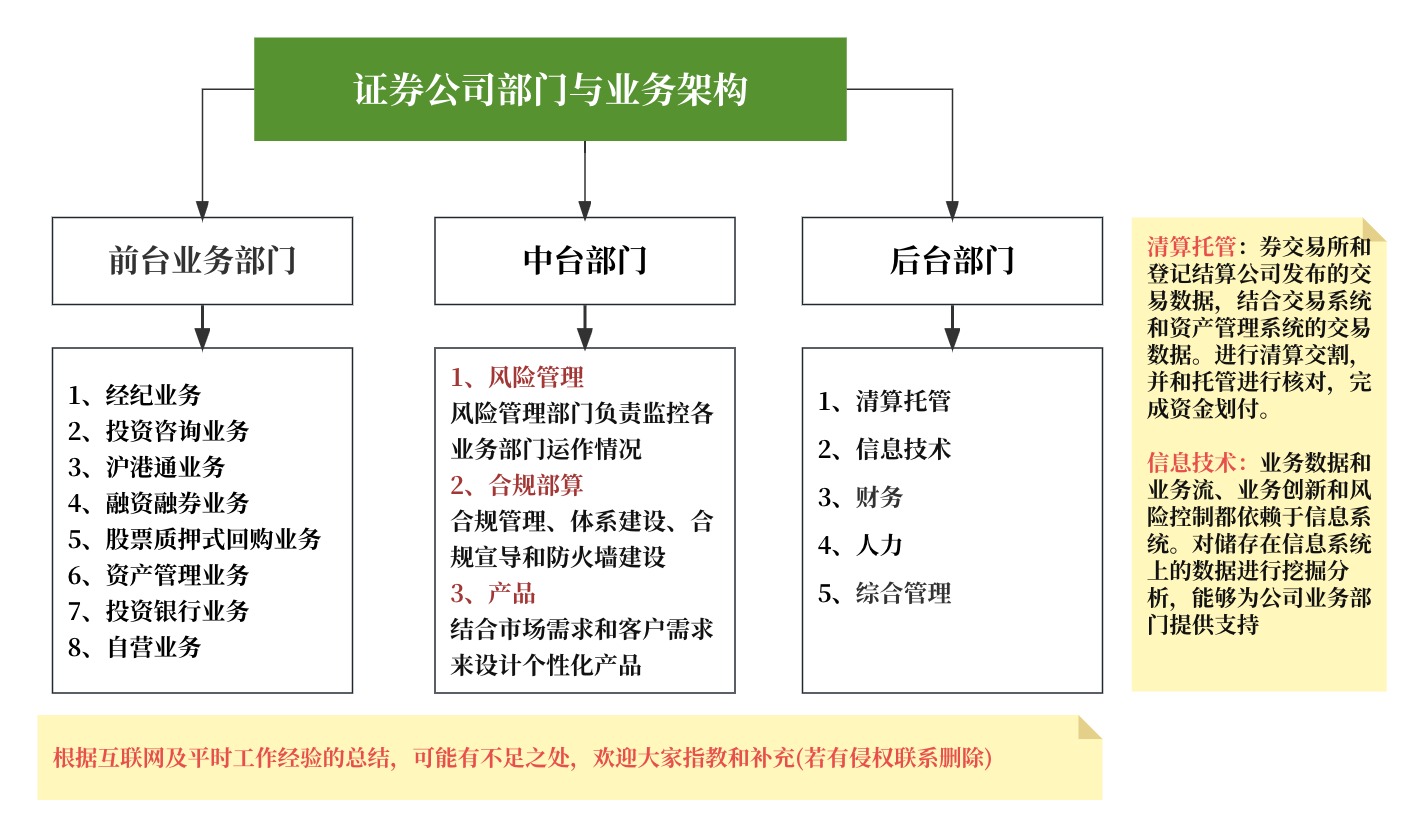

入职时恒生会给新人安排一位导师,向新人传授金融业务知识、答疑解惑,当时导师有一句话,至今记忆犹新:“欲想了解事业部的架构,必先深度了解证券公司三大部门和八大业务”,导师传授心法,让我多年受益非浅,现奉上我整理资料和心得。

1. 证券公司三大部门和八大业务

1)证券公司三大部门:前台业务部门、中台部门和后台部门。

2)证券公司八大业务:经纪业务、投资咨询业务、沪港通业务、融资融券业务、股票质押式回购交易业务、资产管理业务、投资银行业务、自营业务。

3)前台业务部门:任何公司,都有前中后台之分,区分是按接触客户的远近(或者说业务角度)来区分的。前台一般就是纯业务部门,给公司创造价值。早期证券公司一般都按照业务设了单独的部门,如经纪业务总部、投资银行部、资产管理部、证券自营部、研究所等。

先聊聊前台业务部门的经纪业务,其它七项业务将按业务自身正式投入市场运行的时间逐步来聊一聊,有些业务不太熟悉,让给精通业务大佬来讲讲,或者待我深入了解好后再和大家聊聊,以免误人误已,对待业务知识需谨慎和敬畏。

2. 经纪业务

1)定义:广大投资者最为熟悉,券商机构通过其设立的证券营业部,接受客户委托,按照客户要求,代理客户买卖证券的业务,本质上是代理业务,佣金收入和息差收入它两是大部分证券公司主要的收入来源。

公司总部一般有经纪业务总部,管着全国几十个或者几百个证券营业部,这些证券营业部通过现场或者非现场的方式给投资者提供了股票、基金买卖的平台。

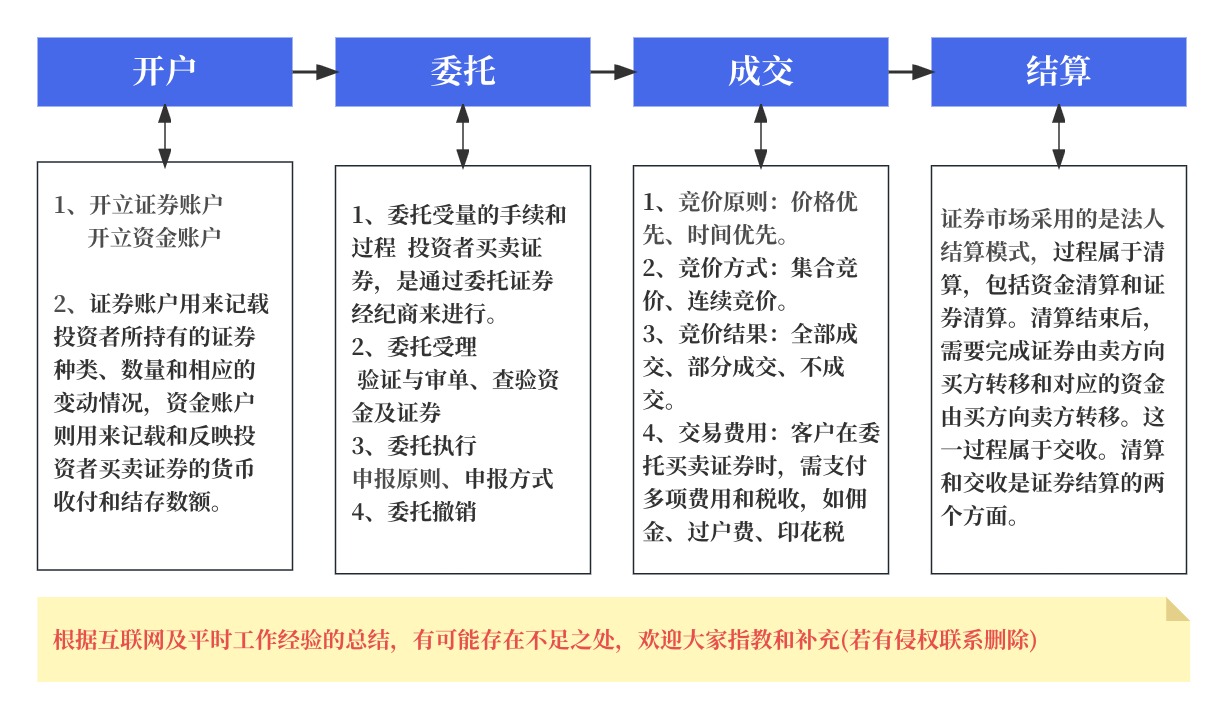

2)流程:证券营业部与投资者签订证券买卖代理协议,同时为投资者开立证券交易结算资金账户,建立经纪关系。(早期开户都需跑到营业部排队开户,现在方便直接在手机上操作,当年金斧子给各大券商做开户导流,挣钱不少)。

3)经纪业务所需支撑系统:核心生产系统、集中交易系统、及业务支撑系统。

① 核心生产系统 :通常由柜台系统、理财系统、法人结算系统、三方存管系统、开放式基金代销系统、风险监控以及反洗钱系统、网上交易系统(含电脑端和移动端,本人有幸参与此产品设计开发)7小类系统构成。

② 集中交易系统 :投资者开户、证券交易委托和成交、各种维度的查询。集中交易系统对外与沪深两个交易所的系统接口,对内作为“内核”,与其他各种系统接口。

③ 业务支撑系统:客户关系管理系统、凭证电子化系统。

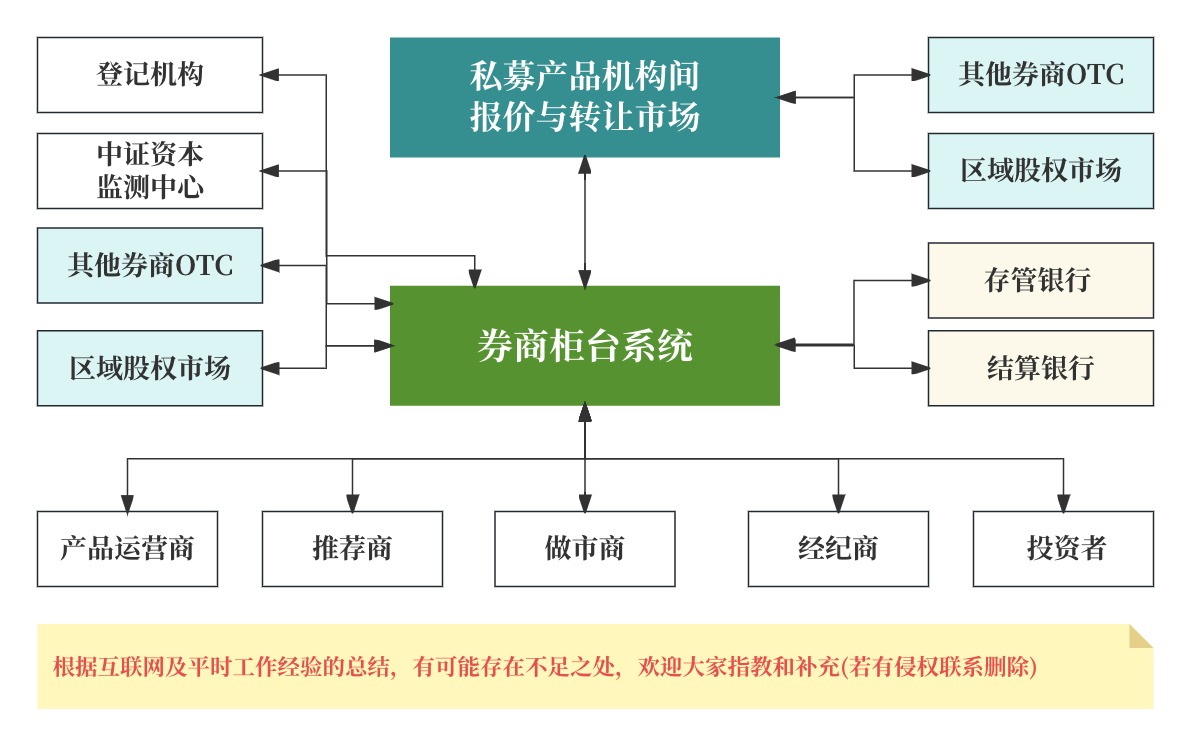

④ 最核心系统:券商柜台交易系统 – 包括交易中心、登记托管中心、产品销售中心等组成部分,支持报价商、集合竞价、连续竞价等多样化交易模式,满足多种产品创设、登记、托管、销售、交易、清算等需求。主流券商系统(金证、恒生、金仕达)大致分为报盘系统、接口数据库、柜台系统三部分,程序化交易的接口通常是柜台系统提供的券商私有接口API和券商接口API两种。

- 券商私有接口API是提供给第三方金融软件公司的,第三方软件公司可以通过券商私有接口API开发出行情软件或交易软件,供给个人投资者使用,比如通达信,同花顺等。

- 券商接口API是指券商把其接口进行封装后,直接供给个人程序化投资者使用。

- 报盘接口API,一般是不供给个人用户使用的,只由券商系统提供商和其第三方合作伙伴。

系统供应商:柜台系统(又称集中交易系统)是券商接受个人/机构交易委托后,向交易所报盘的交易系统,国内由恒生电子、金证股份、顶点软件等公司提供,目前恒生电子的柜台系统市场占有率第一,网上交易 – 通达信和同花顺、资讯行情 – 大智慧和Wind。

二、2009年10月

1)深圳交易所09年10月30日正式推出创业板,首批28只股票上市,再加上四万亿政策力度太大,09年股市走出了一个翻番的小高潮行情,全年大涨80%,成交量创历史新高,熟悉的牛市又回来了。

2)09年恒生各部门如火如荼在各自负责的产品上新增与创业板有关功能的开发、测试、验收和发布等工作,虽加入恒生时创业板工作已进尾声,但学到不少与创业板相关的知识,如:创业板发行上市、创业板开通、 创业板交易机制 、 创业板清结算等,场场培训干货满满,恨不得自己有三头六臂,很可惜现在找不到当初那本记录本了,记录本上干货满满,都是曾经的努力见证,不然可秀一把。

三、2009年11月

1)09年的互联网处于方兴未艾的时代,恒生高层预见未来、布局未来,09年11月初恒生重磅推出web2.0业务,类“twitter”金融社区 – 推哦网1.0版,后面不断迭代推新:好友推荐/互动、今日话题、名人访谈、找人、妙股大赛、高手解盘、预测牛股、个股实时行情/资讯、投资顾问、股票池等功能,它和新浪微博兴起时间差不多,一个走娱乐路线,一个走专业性较强金融路线。

2)本人有幸全程参与推网开发,在恒生学到金融社区如何从“0”到“1”建设宝贵经验,PK值有:社区定位、风格、社区用户气质、如何冷起动、如何用高频功能打低频功能、社区话题发起维护、社区SEO优化、数据分析等。

3)收获实实在在的金融知识:行情系统搭建、证券账户、红筹股的概念、复权、股票的清算价值、“大小非”解禁、股权登记日、转托管等等。

四、2010年

1)资本市场迎来两种新的交易工具—融资融券和股指期货。除了融资融券和股指期货两兄弟对15年牛市中起到了推波助澜作用外,还有狂彪的场外配资,当年谁也想不到这三工具会有这么大的威力。既然说到了融资融券和股指期货,那么我们一起来简单聊下融资融券,但对股指期货业务不熟悉暂不做开展,以免误人误已,留给精通业务大佬来讲讲、对待业务知识需谨慎和敬畏。

2)投资顾问成为一个新型的职业,似乎比客户经理高级一点,但没过两年,某报纸就发文说,投顾制度试运行两年,基本被证明为失败的。想想失败也是情理之中的,很多年龄还没人家股龄长的毛头小子当投顾去给别人荐股,这事想想也不靠谱啊。

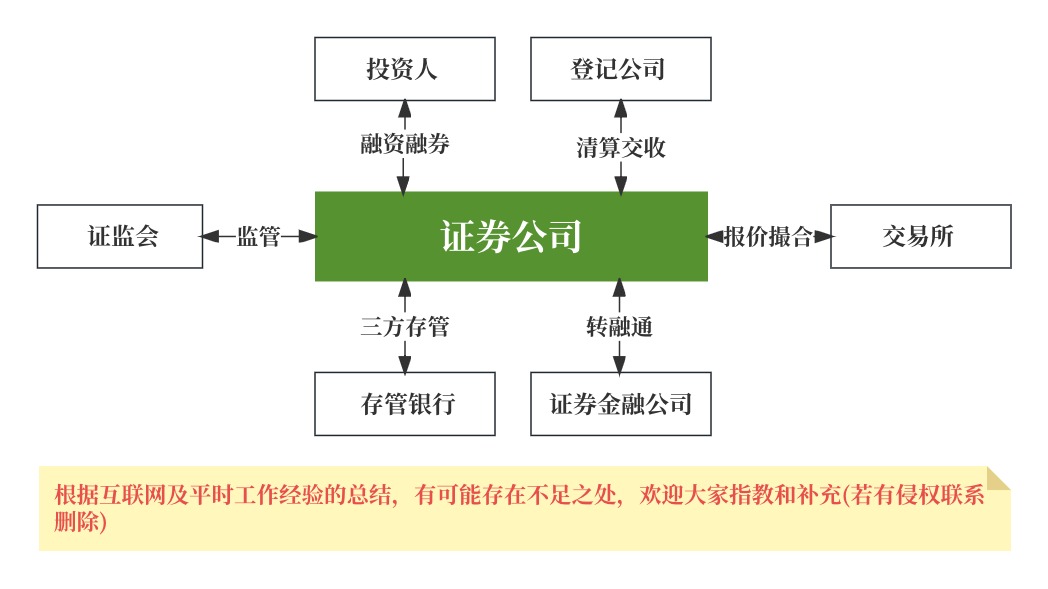

五、融资融券业务

1. 定义

证券公司向客户出借资金供其买入证券或出借证券供其卖出证券的业务。由融资融券业务产生的证券交易称为融资融券交易。融资融券交易分为融资交易和融券交易两类,客户向证券公司借资金买证券叫融资交易,客户向证券公司借证券卖出证券为融券交易。

2. 融资买空

融资是借钱买证券,证券公司借款给客户购买证券,客户到期偿还本息,客户向证券公司融资买进证券称为“买空”。

3. 融券卖空

融券是借证券来卖,然后以证券归还,证券公司出借证券给客户出售,客户到期返还相同种类和数量的证券并支付利息,客户向证券公司融券卖出称为“卖空”。

4. 作用

- 扩充客户参与二级市场交易的资金来源;客户可以通过提交担保物向券商机构融入资金或证券,这在一定程度上扩充了客户的投资资金来源;

- 具有杠杆效应;客户可以提供担保物,以此向券商机构融入资金和证券,通过保证金比例可获得更多的交易资金,扩大交易筹码,让客户可以利用较少资本获取更多的利润,这即是信用交易的杠杆效应;

- 具有双向交易功能;客户参与融资融券交易,不仅可以通过融资买入或普通买入进行做多,同时也可以通过融券卖出进行做空。

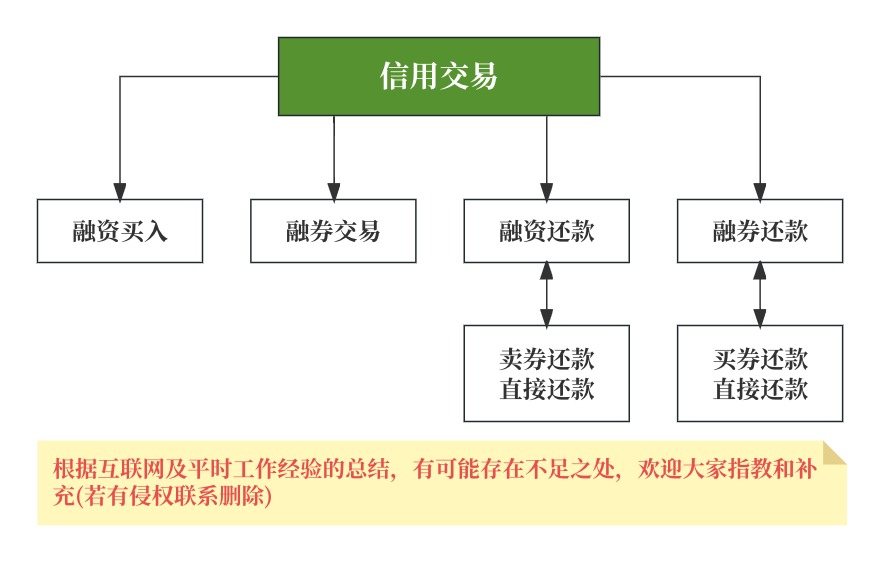

5. 交易模式

在证券融资融券交易中,包括证券公司向客户的融资、融券和证券公司获得资金、证券的转融通两个环节。这种转融通的授信有集中和分散之分。在集中授信模式下,其由专门的机构例如证券金融公司提供;在分散模式下,转融通由金融市场中有资金或证券的任何人提供。

1)分散信用:投资者向证券公司申请融资融券,由证券公司直接对其提供信用。当证券公司的资金或股票不足时;向金融市场融通或通过标借取得相应的资金和股票。这种模式建立在发达的金融市场基础上,不存在专门从事信用交易融资的机构。这种模式以美国为代表,香港市场也采用类似的模式。

2)集中信用:券商对投资者提供融资融券,同时设立半官方性质的、带有一定垄断性质的证券金融公司为证券公司提供资金和证券的转融通,以此来调控流人和流出证券市场的信用资金和证券量,对证券市场信用交易活动进行机动灵活的管理。这种模式以日本、韩国为代表。

3)双轨制信用:在证券公司中,只有一部分拥有直接融资融券的许可证的公司可以给客户提供融资融券服务,然后再从证券金融公司转融通。而没有许可的证券公司只能接受客户的委托,代理客户的融资融券申请,由证券金融公司来完成直接融资融券的服务。这种模式以中国台湾地区为代表。

上述各具特色的三种模式,在各国(地区)的信用交易中发挥了重要作用。选择哪种信用交易模式很大程度上取决于金融市场的发育程度、金融机构的风险意识和内部控制水平等因素。在我国证券信用交易模式的选择问题上,目前已经基本形成一致意见,即应采取证券金融公司主导的集中信用模式作为过渡,专门向券商提供融资融券服务,加强对信用交易的监管与控制。

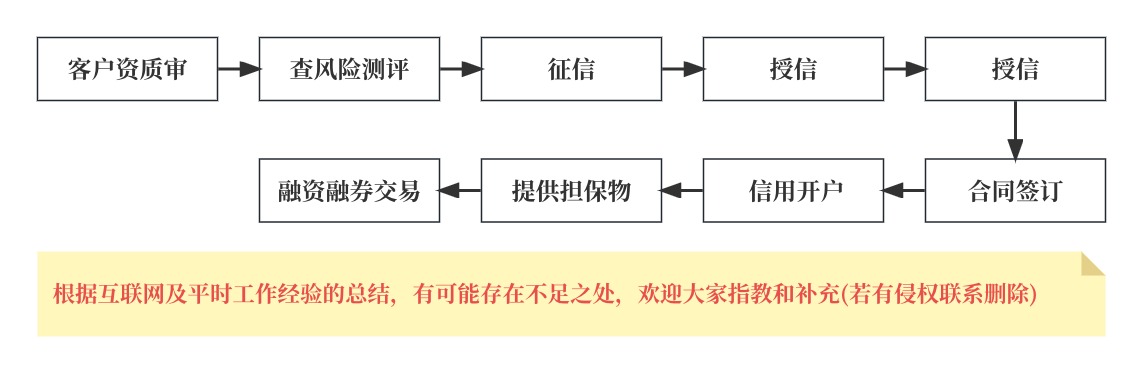

6. 业务流程

沪深交易所正式《交易所融资融券交易实施细则》。

7. 业务要素

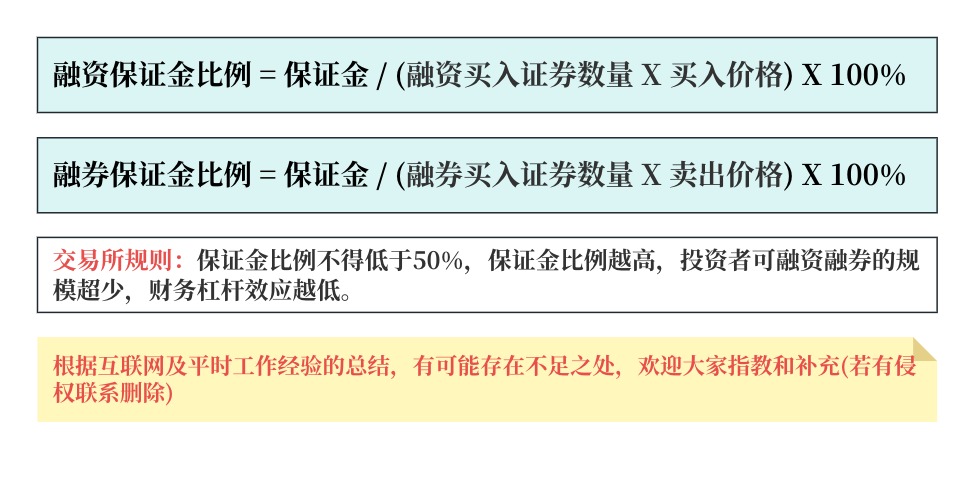

担保物、担保资金 、 担保标的证券、 融资标的证券 、融券融资利率、 融券费率、 信用产品、 融资买入、 融资还款、 融券卖出、 融券还券、担保证券折算比例 、融资保证金比例 、融券保证金比例、 信用额度(评级额度、合同额度、合约额度)、 合同、 合约、维持担保比例=客户总资产(信用账户) / 总负债。

8. 保证金比例

投资者交付的保证金与融资、融券交易金额的比例,分为融资保证金比例和融券保证金比例,用于控制投资者初始金的放大倍数。

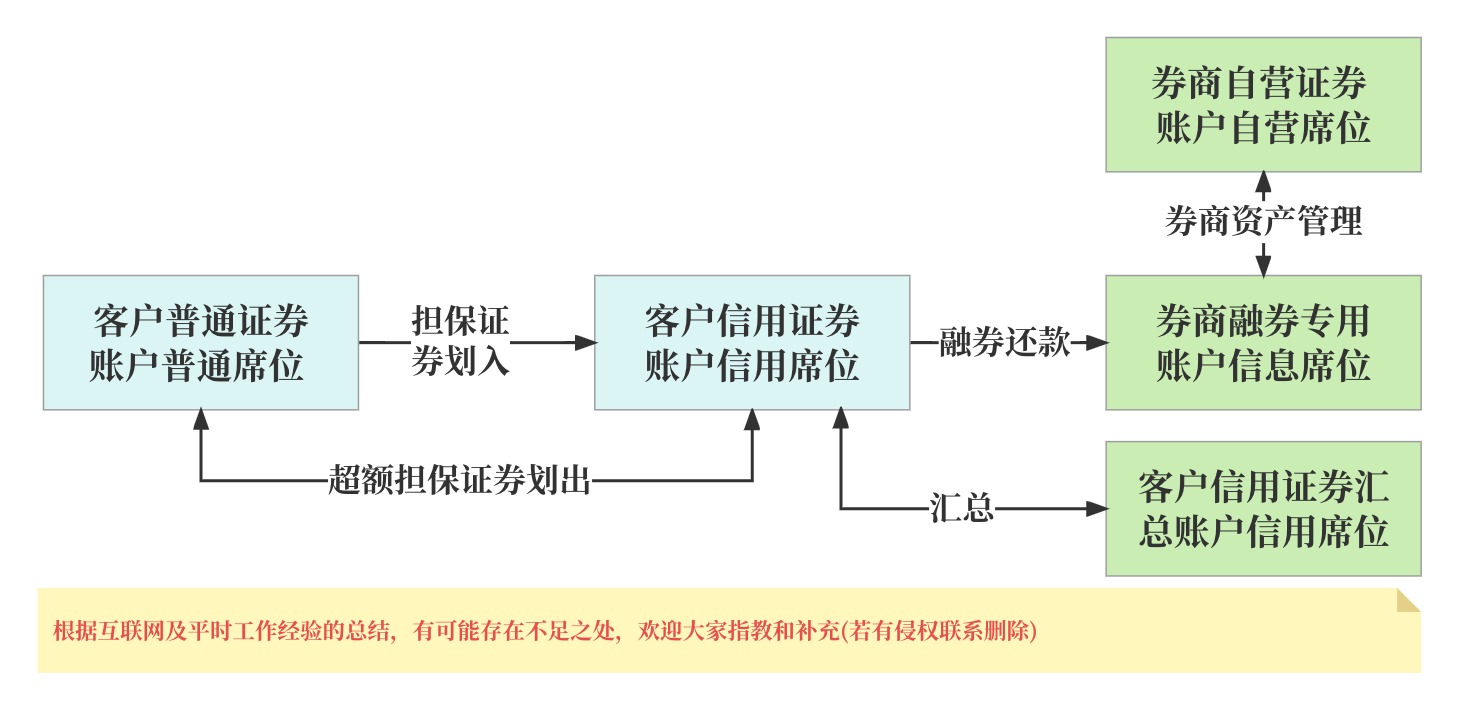

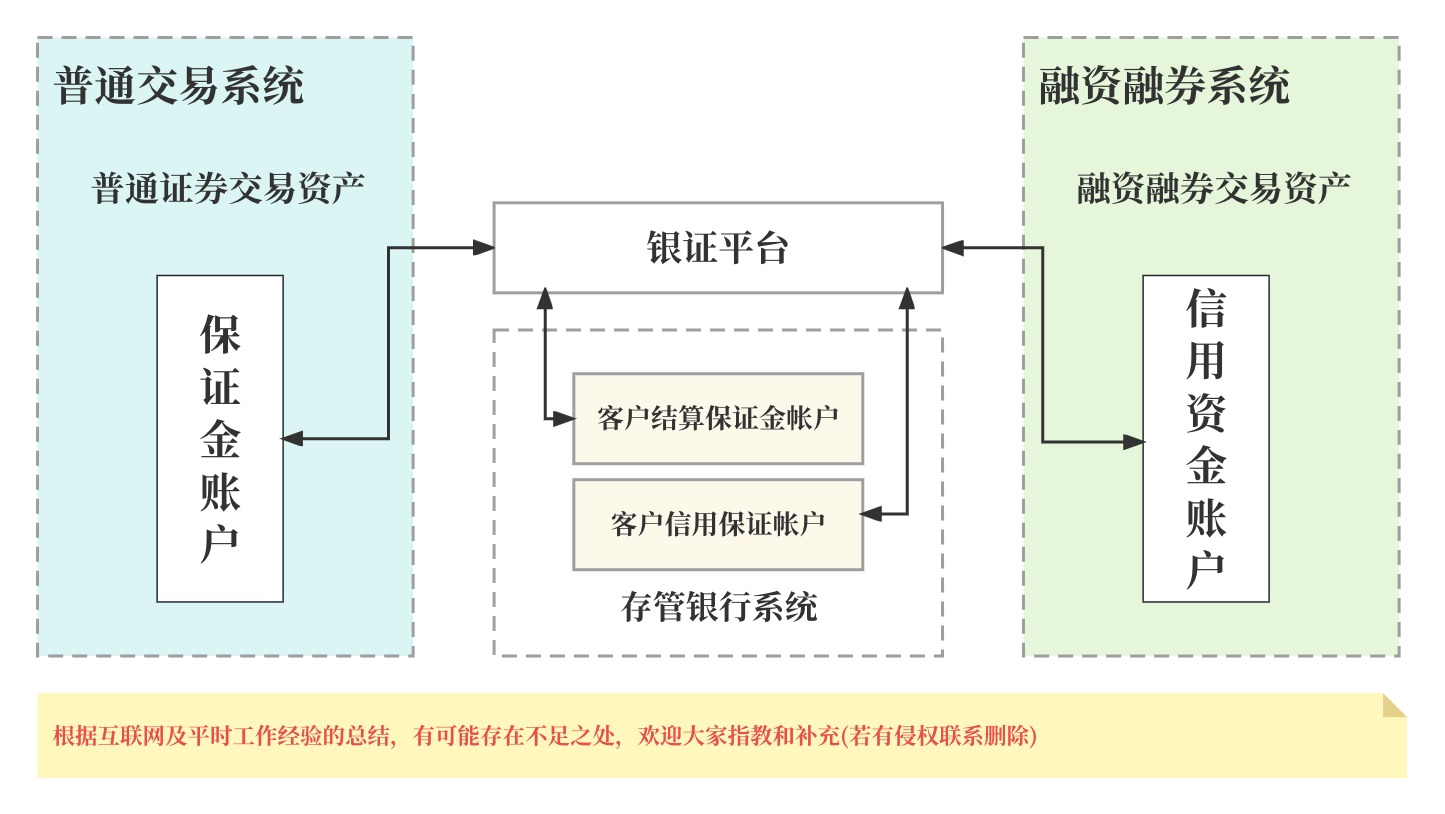

9. 担保证券划转

10. 担保资金划转

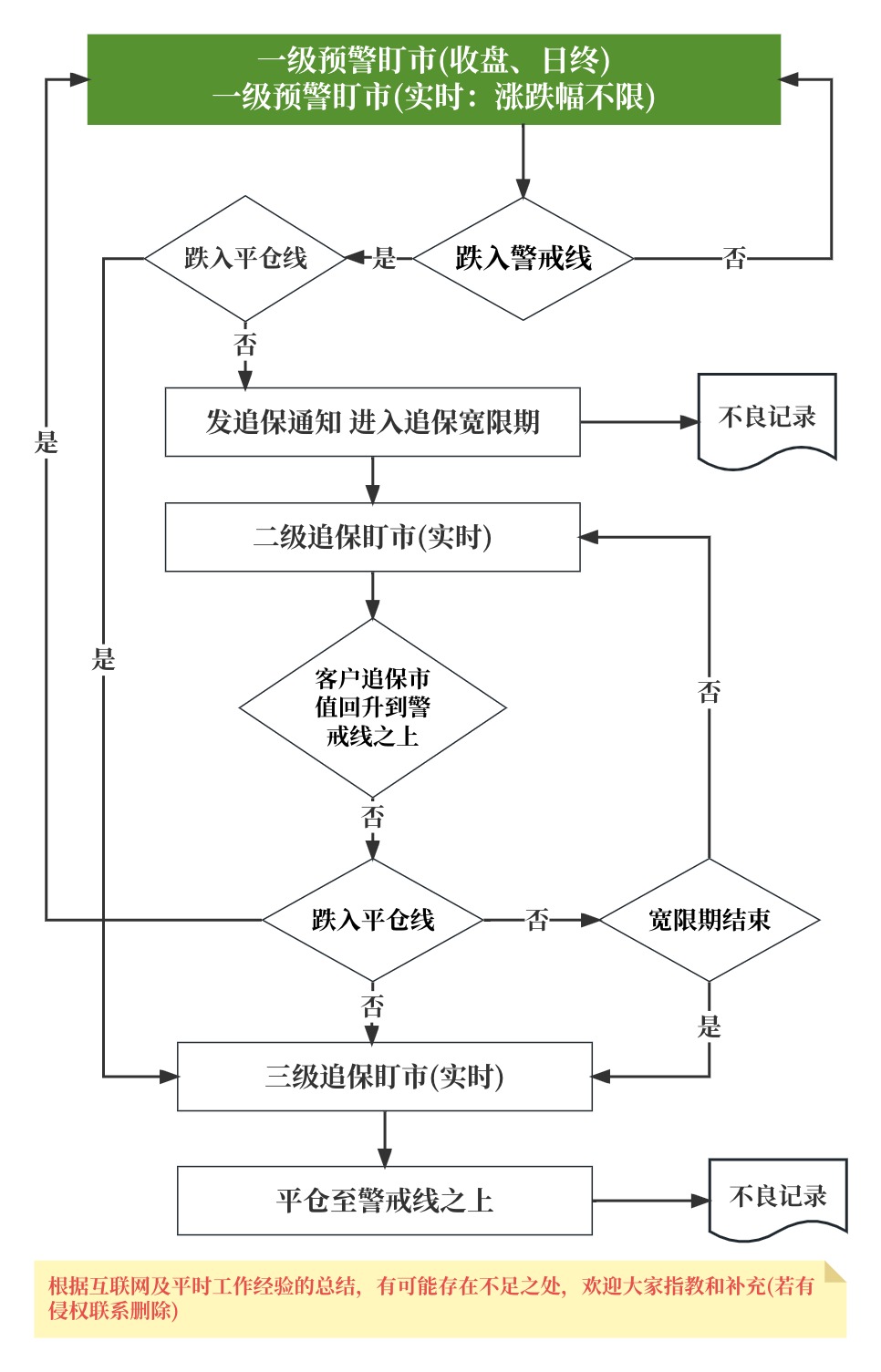

11. 盯市、追保与平仓

1)设置追保警戒线与平仓线

用于盯市、资产变动校验保证金比例。

2)分级盯市

一级预警盯市、二级追保盯市、三级平仓盯市。

3)设置追保宽限期

定义保证金比例跌入追保警戒线+N日。

期间追加保证金或市值回升,解除警戒。

期间跌入平仓线、触发平仓、平仓到警戒线之上。

期未未追保,触发平仓、平仓到警戒线之上。

4)设置多种平仓操作策略

5)生成不良信用记录

六、2011年

1)欧债危机影响了全球股市,如果说2008年股民尸横遍野、鬼哭狼嚎,那2011年和2012年,就是钝刀子割肉,喋喋不休没完没了,整个金融行业笼罩在寒冬之下。股票买什么跌什么,基金推什么亏什么(总体来说:基金赚钱,基民都亏到银河系了)。

2)推哦网不断迭代和探索中,此过程中有喜欢,更多是困难和痛苦,等待团队去解决,曾记否领导带团队一次次攻城拔地,团队一次次收获成功的喜悦。

3)金融市场大环境不好,那么金融市场的上下游相关产业随着变差,当年恒生一直不停休练内功,待大环境好起后发力……

好了先写到这里,我的证券产品史——见证 A 股激荡14年(上)写完了,可能会有不足之处,欢迎大家给我多多提意见、留言反馈和补充,如有错误之处,还请大家指正,我们评论区见。大家一起交流才有可能碰撞出来更多知识火花,一起聊聊、一起学习、一起进步。

接下继续写我的证券产品史——见证 A 股激荡14年(中)。

参考资料:《交易所融资融券交易实施细则》

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง