前不久,辉瑞大幅下调业绩预期,并宣布削减35亿美元的成本。

尽管早有预料,但人们也不免感叹,宇宙药企曾经有多风光,未来的业绩压力就有多大。

另外,美国《通胀削减法案》(IRA)法案下,也为药企未来的业绩预期也蒙上了一层阴影。

不止辉瑞,今年降本增效也成为了大药企的主旋律,核心业务的衰退,成为大厂刀刃向内的主要因素。

强生整合传染病业务,武田动刀传染病业务,默克大幅减少研发人员……

跨国巨头们纷纷降本增效,延长现金流,用时间换取增长的空间。

辉瑞:产品滞销,救救我们

辉瑞:产品滞销,救救我们

前不久,辉瑞宣布开启一项成本削减计划,预计明后两年节省35亿美元的开支。辉瑞大规模的裁员已经在酝酿中,目前公司全球雇员约有 83000 人。

10月13日,辉瑞发布公告称受新冠药物影响,公司2023年全年预期收入为580亿-610亿美元,而此前预计全年收入为670亿-700亿美元,主要源于新冠业务的下滑。

根据辉瑞的半年报:辉瑞上半年总收入310亿美元,同比降低42%,剔除新冠疫苗和Paxlovid后,营收则微增5%。

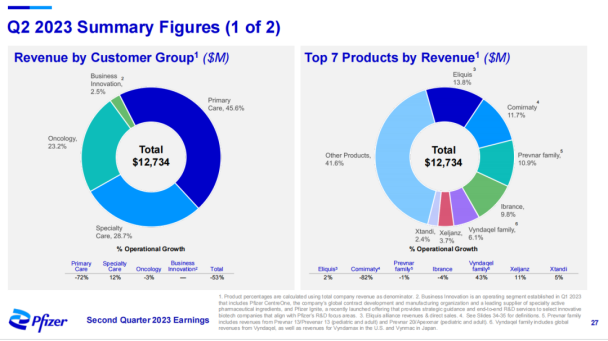

可以看到辉瑞主要分为三大业务板块,Q2业绩表现并不如人意。

初级保健(Primary Care):占比45.6%,业绩-72%,这部分的增长引擎为新冠相关产品,以及病毒学产品

专业护理(Specialty Care):占比28.7%,业绩增长12%,包括罕见病药物tafamidis、头孢哌酮/舒巴坦等罕见病与免疫药物。

肿瘤学:占比23.2%,业绩略微降低3%

新冠产品已经也已经从畅销的前七大药物中撤出,仅有抗凝血药物Eliquis(阿哌沙班)、Vyndaqel family、Xeljanz(枸橼酸托法替布)及Xtandi(恩杂鲁胺)还保持增长,其他的药物业绩已经开始下滑。

曾经的千亿美元营收已经是“昙花一现”,对于辉瑞而言是如何寻找更多的新产品弥补新冠业务下滑后的巨大缺口,由此降本增效已经是必然。

今年年初,辉瑞就已经开始将神经学和心脏病学的大部分早期罕见病管线,以及部分的新型基因疗法外部化。公司还计划出售北卡罗来纳州达勒姆的基因疗法制备工厂,美国圣地亚哥的研发中心也被裁员196人。

辉瑞公司将在年底开始在商业市场上销售其新冠抗病毒药物Paxlovid,由以往的政府支付转变为个人购买。

美国政府采购的Paxlovid 大约530美元一个疗程,如今辉瑞面向个人销售的五天疗程价格为1390美元。

尽管辉瑞想把价格找补回来,但随着新冠影响力的降低,新冠产品还将面临着更大的业绩滑坡。

同样因为获得“新冠红利”的两家mRNA疫苗企业BioNtech和Moderna也受到了影响。

BioNtech称,公司第三季度的业绩报告可能因与辉瑞合作的新冠病毒疫苗Comirnaty发生最高约9亿美元的减计和其他费用。

此前Moderna财报显示,2023年上半年,公司总营收22.06亿美元;其中Q2季度收入3.44亿美元,净亏损14亿美元。

短暂的新冠红利消退,无论是宇宙大厂还是Biotech新贵都需要找到新故事。

渤健:三年省下10亿美元

渤健:三年省下10亿美元

今年7月,渤健也发布了一项名为“Fit for Growth”的削减计划,包括裁员1000人(约占员工总数的11%)。

预计到 2025 年渤健将节省约10亿美元的运营费用,约3亿美元将再投资于产品发布和研发项目,净节省 7 亿美元。

就在宣布收购的三天前,渤健发布2023半年报:营收49.19亿美元,同比-4%,净利润下滑23%。

节省成本最重要的原因还是核心业务的衰退。多发性硬化症(MS)产品收入仍为其收入支柱,然而近年来并未止住下滑态势。

MS板块2023上半年销售额23.35亿美元,2023年Q2营收12.09亿美元,同比大减15%。

除了Vumerity外,其他MS产品均出现了业绩下滑现象。其中Tecfidera、Avonex 、Plegridy、Tysabri、Fampyra都进入了下滑区。

另外,渤健的多发性硬化症(MS) 药物Tecfidera正面临仿制药进入市场的局面。欧盟将该药物的市场保护延长至 2025 年 2 月。

多发性硬化症领域的竞争也更加激烈,随着罗氏、默克、赛诺菲和诺华都在 III 期试验中,竞争只会加剧,以批准新的 BTK 抑制剂用于多发性硬化症。

7月6日,公司备受关注的治疗阿尔兹海默症新药 Leqembi(原名Lecanemab)获美国FDA正式批准。但由于商业化费用超过初始收入,今年产品将继续出现负值。

考虑到礼来的阿尔茨海默药物Donanemab预计将在年底得到FDA的上市申请反馈,Leqembi也将在商业化道路上迎来强劲对手。

在削减公告中,渤健指出自身存在着运营费用过高、对遗留产品过度投资、管理高度集中等问题,并希望在该计划实施后,能够以价值为导向做出产品决策,提升新产品竞争力。

公司首席执行官表示,公司重点关注研发中的高价值项目,为罕见病、免疫学和精神病学领域的多元化发展提供机会。

刀刃向内

刀刃向内

为了应对当下全球药物创新环境的变化,多家公司也开始刀刃向内,开启了新一轮的调整与改革。

据不完全统计,上半年辉瑞、BMS、诺华、罗氏、默沙东、GSK、武田、阿斯利康、第一三共等大药企合计砍掉了超50个管线项目,涉及ADC、CGT疗法、新冠药物、小核酸、疫苗和GLP-1等各个方面。

默克:减少内部研发,加强外部创新

今年1月,默克雪兰诺(默克集团处方药业务部门)将在位于美国马萨诸塞州比勒里卡的美国研发中心实行裁员,裁员规模为133人,约占其该研发中心的26%,美国分部的11%。

强生:传染病部门业绩下滑,重整旗下品牌

今年强生进行了业务重组,除开剥离消费者业务外,将杨森制药更名为强生创新制药,并与与强生医疗科技整合至强生名下。

今年上半年,强生的新冠疫苗收入下滑了近50%,传染病部门也因此成为杨森制药收入下滑最多的板块,因此杨森制药计划关闭位于荷兰莱顿的传染病和疫苗部门。

10月23日,强生公司宣布,强生全球执行副总裁、强生医疗科技全球主席Ashley McEvoy卸任,此前传闻传出该部分将裁员1000人。

武田:动刀罕见病业务

收购夏尔后,罕见病成为了武田的核心业务,但今年4月,武田选择从基于腺相关病毒(AAV)的基因疗法和罕见血液学领域的早期研发工作中撤出,相关部分员工被裁员。

天平的另一端

天平的另一端

在降本增效的另一头,却是大药企们对于未来的焦虑。业务缩减的跨国药企们,都选择削减当下的支出买出一个未来。

例如辉瑞耗费430亿美元收购Seagen以补充肿瘤学管线,渤健一边裁员的同时,

溢价59%耗费73亿美元收购Reata,耗费手头现金及借款。

BioNtech也频繁向中国“进货”,进入ADC领域先后与映恩生物、道尔生物、宜联生物达成合作。

美国《通胀削减法案》(IRA)清单出台后,覆盖糖尿病、心血管病、心力衰竭、血液肿瘤多个领域,也在损害企业未来的业绩期望。

阿斯利康、诺华、BMS等药企均无奈到场谈判,打破了政府不能和药企谈判的惯例。

由此巨头们加快了补充产品与管线的进度,由于内部研发效率的低下,已经开始转变从外部收购的方式。

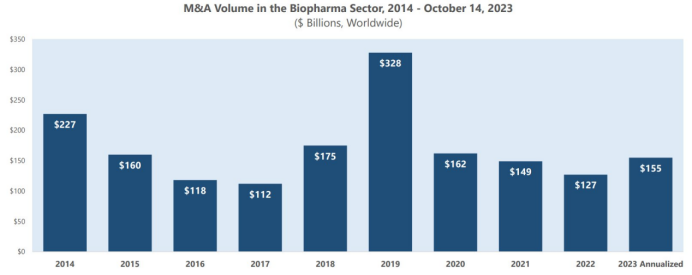

Stifel 的统计显示, “与过去十年相比,我们预计 2023 年将成为典型的并购年” (2014-2023)

为了新增长点,药企们裁起员来不心软,花起钱来不手短。

大厂们因为此前家底颇丰,还能以时间换取空间,但对于小型Biotech而言,最要紧的还是活下去。

参考链接:

https://mp.weixin.qq.com/s/H-pAMzpNexdjXKH6Sldogg

—The End—

推荐阅读

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง