智药咨询出品

很长一段时间以来,新药研发更像是一种传统手工业,依赖的是开发人员对于物理科学和生物科学的理解和经验,结果便是药物研发的周期和成本迅速膨胀。

然而,上述情况将有望在AI引领的新一代信息技术革命的浪潮下发生颠覆式改变,基础科学工具(如基因测序仪)的涌现带来了海量数据,以深度学习为代表的先进算法则为人们破解艰深的生化机制提供可能。

药物发现正在从传统的定制工艺转变为一种更精简、可重复、数据驱动的过程,制药进入“流水线”时代。

从Exscientia、Recursion、英矽智能等公司在过去几年发布的消息来看,整个临床前项目的平均时长已经缩短到11-18个月,与此同时,成本也大大降低。

这一趋势在过去数年得到强化,成为医药行业最具影响力的事件之一。世界各主要国家和地区纷纷积极入局,尤以美国和中国这两个大国最为突出。

从参与主体来看,包括大型跨国药企、AI初创企业、科技巨头均投身其中,引导行业进入一个既合作又竞争的混战格局。谁将是最后的赢家?这个问题似乎还是太早。

尽管我们仍不能准确预测AI将为制药业带来多大惊喜,但可以确定的是,已有十余年历史的AI制药仍然方兴未艾。人类对生命健康的追求是永恒的,而AI作为未来数十年最重要的技术进步之一,无疑将加速这一进程,我们对此抱有极大的热情和信心。

后台回复“AI制药报告”获取报告PDF版本

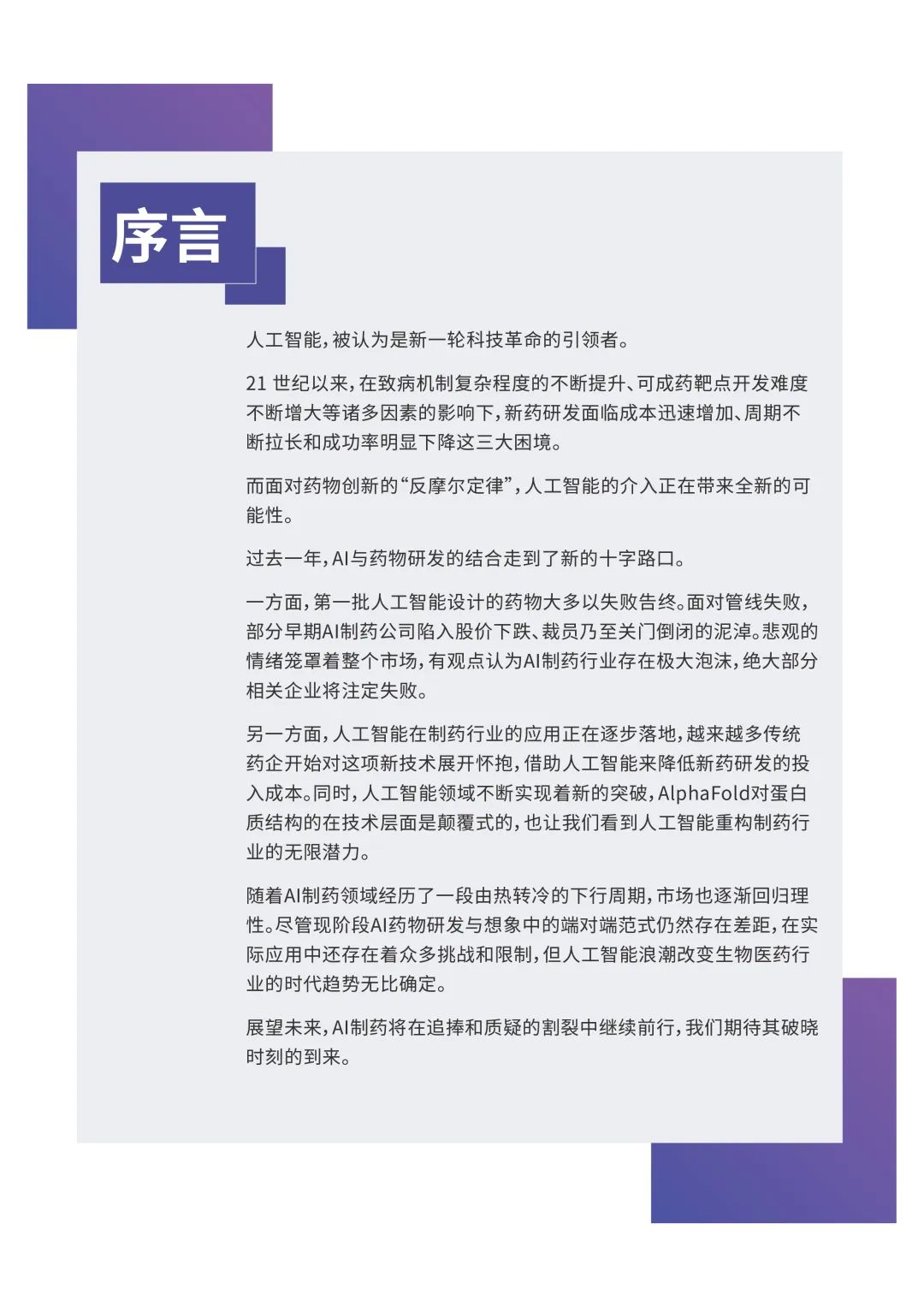

一、AI 制药发展历程

在过去的20年中,作为生命科学和信息技术的两大前沿,生物医药和人工智能这两个领域均取得了重大里程碑进展并呈现融合发展的趋势,由此推动了AI制药的兴起。随着BT(生物技术)和IT(信息技术)的不断深化,AI制药行业快速发展的势头仍将持续,为人类健康事业提供更强动力。

图 1-1 AI 制药大事件

来源:智药局

二、AI 制药行业产业链条分析

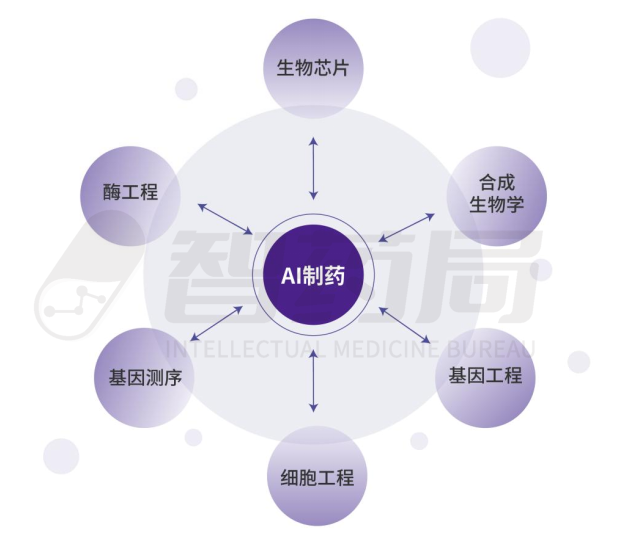

近十年来,越来越先进的信息技术得以用于生物层面,随之而来的是相关数据及工具的极大充盈,AI制药得以拓展更加多元的发展方向和更加广阔的应用空间。

不仅仅局限于传统的小分子药物,AI在大分子药物、细胞和基因疗法领域的作用也不断获得印证,一大批相关Biotech随之涌现。与此同时,辉瑞、赛诺菲、拜耳、强生等跨国药企和包括药明康德、IQVIA在内的CXO企业也纷纷加入进来,投身AI技术赋能药物的研发之中。

图 1-2 AI 制药行业产业链

来源:智药局

来源:智药局

上游——AI制药产业链上游主要分两大类:提供AI技术和提供生物技术的企业。

提供AI技术的企业中,辅助制药的人工智能硬件设备包括服务器和芯片等。软件包括各类机器学习、深度学习以及其他人工智能算法,还有数据收集和处理平台、开源软件包以及云等辅助类软件。例如,Amazon Web Services (AWS)、 Google Cloud Platform (GCP)、华为云等云平台和工具为AI制药提供了强大的计算和分析能力。

图 1-3 上游软件服务商与AI制药公司的合作

来源:智药局

来源:智药局

提供生物技术的企业包括提供CRO服务的企业和提供先进设备的企业。前者主要为提供制药流程中不同阶段辅助服务的传统CRO企业,后者则凭借冷冻电镜、自动化实验室等设备等高端设备提供技术支持。

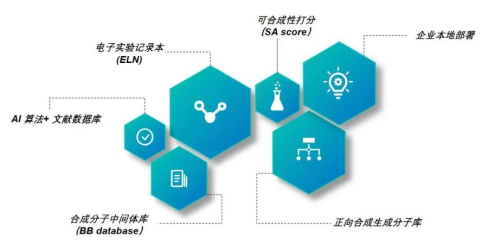

中游——随着上游AI技术和生物技术的发展,AI制药企业的中游部分呈多元化发展趋势。按照商业模式的不同可以分为:AI+Biotech、AI+CRO、AI+软件/服务三类;同时IT头部企业以及AI与其他技术的结合应用也占据部分中游市场。

AI+Biotech企业从药物本身的性质或治疗手段分类,又可以分为小分子药物、大分子药物以及细胞和基因疗法。公司的核心目标是在综合考虑收支的情况下尽可能地推进管线进展。

AI+CRO企业和AI+软件/服务企业的区别在于不同的业务性质带来的商业模式、团队规模等方面的差异。更加定制化的CRO业务为公司在药物机制理解、团队人员配置、成本费用开支上提出了更高要求,与之相匹配的,其在药物研发价值链条上参与分成的比例更高;而软件/服务则通过打造平台或软件间接地为AI制药提供帮助,这类企业更加考验底层算法的普遍适用性,客单价不高但容易产生规模效应,相关成本也较低。

同时,国内外头部互联网企业也通过对外投资、打造自有相关平台、提供算力及计算框架服务等手段,在AI制药领域积极布局。此外,AI与大模型、DEL、虚拟临床等技术的结合也成为传统制药公司融入AI技术的一种渠道。

下游——AI制药企业的下游分为传统药企、Biotech公司和CXO企业。传统药企既可以和中游企业合作管线来丰富药物种类,提高药物研发成功率,还可以利用已有的成熟销售渠道进行AI辅助研发药物的销售;Biotech公司是传统药企与AI制药企业合作的另一种模式,通过前期合作开发药物分子以及后期管线或药物授权获取收益;CXO企业同样可以从中游企业获取技术,以提高自身竞争力和市场占有率。

选择适合的AI制药公司进行合作,成为药企、Biotech和CXO最常见的参与方式。头部AI制药公司在传统药厂的合作的渗透率不断提升,以Exscientia为例,就已披露了和罗氏、拜耳、赛诺菲在内的顶级制药公司的合作。除此之外,部分公司还会选择软件服务合作,即AI+SaaS模式。Iktos在授权机器学习模块的同时,也包含了联合技术开发协议的形式,合作的制药公司将资助其新算法开发。但目前,这种合作模型并非国内创企变现的核心关注点。

数据库——近年来,AI制药领域数据库的迅猛发展,离不开大数据、机器学习、结构生物学等多个领域技术的不断进步和相互融合。这些技术的发展为大规模化学和生物数据的收集、分析和挖掘提供了有力支持,进一步推动了AI在制药领域的应用和发展。

AI制药数据库可包含:多组学系统数据库(如基因组学、转录组学、代谢组学等)、小分子化合物数据库、疾病生物学原理数据库、现存药物及靶点数据库、患者临床试验/动物模型数据库等。例如2022年DeepMind公开的蛋白质结构数据库,包含数2亿个已预测蛋白质结构。其他包括化学生物学数据库Chembl、转录组学数据库GEO、蛋白组学数据库PDB、靶点的综合数据库TTD、药物信息知识库DrugBank、临床数据数据库ClinicalTrials.gov等,这些数据被大量地用于基于AI技术的药物筛选、分子模拟和生物信息学分析,有助于加快新药发现和开发的过程。

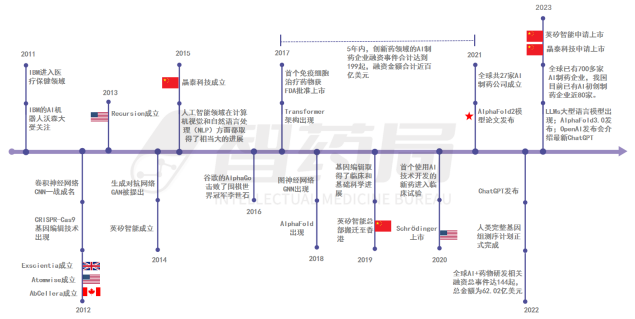

一、AI 制药技术原理

周期长、成本高、成功率低一直是新药研发领域的痛点。随着机器学习、深度学习等关键技术的快速发展,AI已应用至药物靶点发现、化合物筛选和成药性预测等多项药物研发环节,优势逐渐显现。

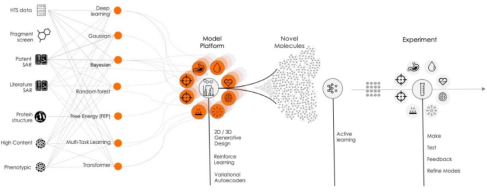

当前驱动AI制药公司的技术分为两类:一类是以人工智能算法为核心技术,在硬件设备的支持下和各类生物数据库的基础上开发模型进行新药研发;另一类是以前沿生物技术为核心,人工智能作为提高效率的工具辅助新药分子的发现和设计。

图 2-1 技术原理

当前应用在制药中的人工智能算法包括机器学习、深度神经网络、深度强化学习等多种类别,在不同的领域中各有优劣。

人工智能算法的支撑层包括数据和算力,数据的主要来源包括实验数据库、开源数据库(文本&结构)、物理模拟生成的数据库以及清理公开信息后构建的数据库;算力支持则依仗CPU、GPU等硬件设备。

图 2-2 人工智能三要素

生物技术的进步为AI制药行业带来了许多新的机遇和挑战,也使得这一领域能够更加快速地发展和创新。

图 2-3 生物技术

二、AI制药技术应用场景

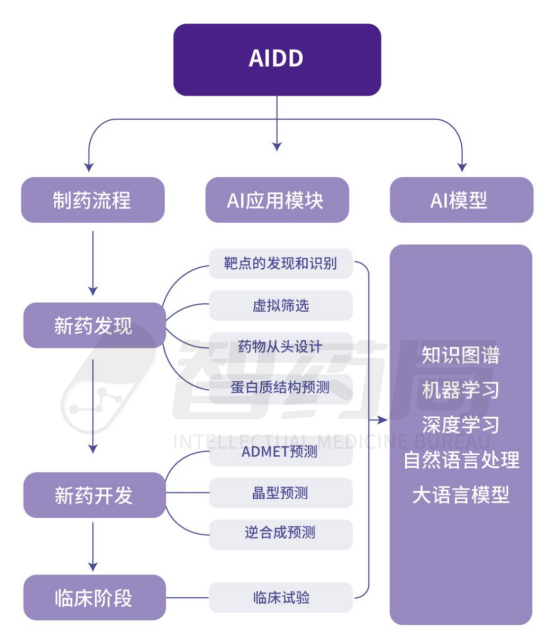

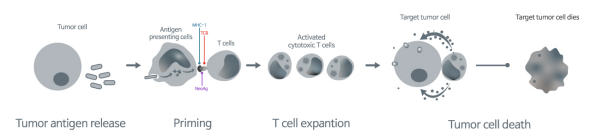

目前而言,AI技术在传统制药中可以应用的领域包括靶点的发现和识别、药物从头设计、ADMET预测、临床试验等在内的八大模块,基本涵盖了药物发现、开发和临床的全流程。

图 2-4 AIDD应用场景

(一)靶点的发现和识别

目前,进行靶点预测的人工智能底层算法主要包括机器学习(ML)、深度学习(DL)、大型语言模型、知识图谱等。从方法上来讲,人工智能目前主要通过基于多组学分析、基于蛋白质序列、基于蛋白质结构和网络和基于网络药理学这四个技术路径来赋能靶点发现。

1. 多组学分析和药物靶点预测

伴随着高通量测序技术的发展,海量的组学数据被积累起来。面对高度复杂、维度惊人的生物学数据,AI算法可以一定程度上跨越多组学数据中存在的“维数灾难”,通过多维度组学数据的整合和高通量功能筛选能够更加系统地发现与临床密切相关的靶点。

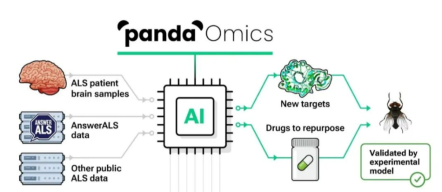

人工智能(AI),特别是深度学习(DL),非常适合处理复杂和非结构化数据,并且具有在多模态数据中发现非线性和多维数据。如图2-5所示,为Insilico Medicine(英矽智能)用于靶点发现的PandaOmics平台。

图 2-5 PandaOmics平台

PandaOmics平台通过AI对患者基因组学和蛋白质组学等医学多组学数据的挖掘分析来实现,对正常组织和疾病组织比较,分析这两个组织的RNA或/和蛋白质差异表达,结合通路分析和强大的数据整合来发现靶点信息。

实例来源:英矽智能

2. 基于序列的蛋白质可药靶性的发现

具有相似序列的蛋白质在一定程度上具有相似的结构和功能。因此,靶点与成功靶点的序列相似性分析是研究潜在靶点的可药靶性的重要途径。同时,靶点的序列信息还衍生了许多额外的描述符,比如蛋白质数据的表征方法里介绍的CTD描述符,除了基本的氨基酸组成之外,还包括由氨基酸组成计算的各种物化性质,如疏水性、极性、极化性、电荷等等。

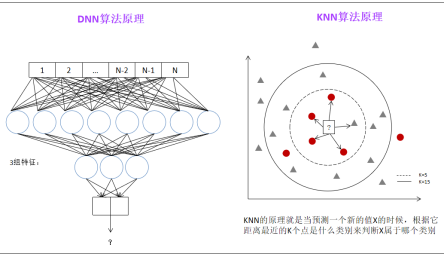

针对这样的数据,人们开发了各种基于人工智能算法的方法来预测新的靶点,深度神经网络(DNN)和K最近邻算法(KNN)是常用的人工智能算法,DNN和KNN的算法原理见图2-6所示:

图 2-6 DNN和KNN的算法原理

3. 基于蛋白质网络的可药靶性发现

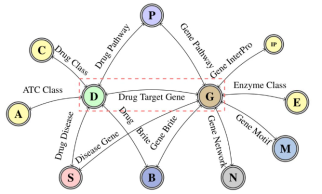

基于网络的可药靶性发现的原理是在知识图谱及其嵌入(GRE)模型上,评估和推断不同生物实体之间的相互作用,从而发现新的可药靶性蛋白。

随着AlphaFold2 的问世,越来越多的蛋白质结构得到验证,现有成熟的数据库包括PDB、SCOPe、CATH、AlphaFold、TTD等。除此之外,还有与其他分子相互的作用的信息等多种数据库,如蛋白质组数据库、蛋白质相互作用数据库、药物基因组学数据库、基因本体论数据库、药物及其治疗靶点的信息、药品数据库、药物-靶点关系数据库、药物不良反应数据库等。基于知识图谱预测可药靶性识别的方法,可以整合多源异质的生物医药信息,并获取其中的内在关联,在蛋白质可药靶性的识别上占据十分重要的地位。如图2-7所示,为TriModel模型原理图,TriModel模型是一种基于知识图谱嵌入的药物-靶标预测方法。

图 2-7 TriModel模型

TriModel模型,通过使用如KEGG、UniProt和DrugBank等现有的生物知识库生成了与药物-靶标相关的生物实体知识图谱。然后,训练TriModel模型来学习药物-靶标的有效向量表示。

实例来源:Sameh K Mohamed, Vít Nováček, Aayah Nounu. “Discovering protein drug targets using knowledgegraph embeddings ”,2019

4. 基于网络药理学的靶标发现

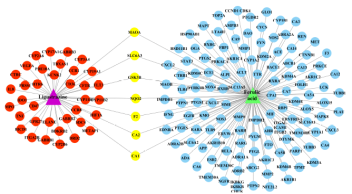

网络药理学是一门结合生物信息学、网络科学和药物学等学科的新兴交叉学科。它基于大规模数据和计算机技术,探究药物分子与生物体内靶点、通路、基因等分子间的相互作用网络,以及这些相互作用对于药物的药效、毒性、代谢等影响。如图2-8所示,将药物、靶标等内容抽象成一个复杂的生物分子网络,可以通过它们之间的相互作用关系来认识疾病发生和发展的生物学机制。

图 2-8 网络药理学中药物成分-靶标网络图

实例来源:李楠,陈蕾,张琨.基于网络药理学探讨人参调控铁死亡抗阿尔茨海默病的潜在作用机制 [J]. 现代药物与临床,2022, 37(2): 244-251 .

未来网络药理学的研究将会涉及更多的多模态数据,如基因组学、转录组学、蛋白质组学、代谢组学等数据。面对多维度数据,人工智能技术在这方面的应用已经开始受到广泛关注,未来的网络药理学也将借助这些技术的发展,实现更加智能化和高效的分析和预测。

(二)虚拟筛选

AIDD初创企业大多数布局了先导化合物设计、优化和合成,利用人工智能算法学习和处理海量的知识和数据,建立高效的模型,实现快速筛选,找到符合要求的化合物。例如,以Schrödinger(薛定谔)、英矽智能、深势科技为代表的企业,均在此阶段有布局。

虚拟筛选是计算药物发现的一种手段。虚拟筛选(VS)一般可分两种,即基于结构的VS(SBVS)和基于配体的VS(LBVS)。

1. 基于结构的虚拟筛选

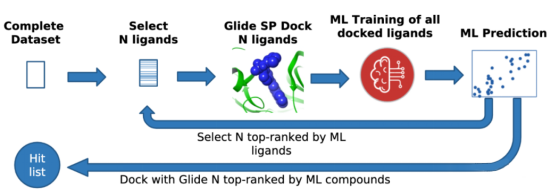

基于结构的虚拟筛选,也称为基于靶标的虚拟筛选,这类药物设计方法包括常规的分子对接方法和从头设计等其他方法。其中如何准确预测小分子与靶标间的结合亲和力是这类药物设计方法中的核心问题。打分函数是一种可靠的描述结合亲和力的方法,目前,融合人工智能的基于结构的ML模型(SBML) 和DL模型 (SBDL) 评分函数显示出比传统方法普遍更优的预测精度和灵活性。如图2-9所示,为Schrödinger公司的Active Learning Glide板块。

图 2-9 PandaOmics平台

Active Learning Docking板块通过将 Glide 对接和评分与机器学习模型的强大功能相结合,快速、准确且经济高效地筛选数十亿种可购买化合物。

实例来源:Schrödinger

2. 基于配体的虚拟筛选

传统的基于配体的虚拟筛选(LBVS)方法可以分为基于化合物相似性的模型和用于活性预测的定量结构-活性关系(QSAR)模型。其中,基于化合物相似性的模型又可以分为基于配体分子相似性匹配和基于药效团模型的药物设计方法。

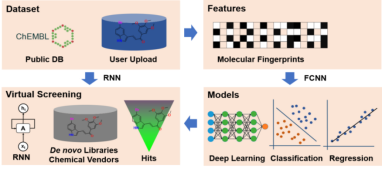

深度学习在人工智能领域取得了突破性的发展,推动分子相似性方法和药效团模型的发展,也极大地丰富和发展了QSAR模型,许多深度学习的框架被用在 QSAR建模上,包括卷积神经网络、图卷积神 经 网 络 和 长 短 期 记 忆 网 络 。如 图 2-10 所 示 , 是 一 种 基 于 深 度 学 习 模 型 的 虚 拟 筛 选 系 统DeepScreening。

图 2-10 DeepScreening系统

DeepScreening结合了分子指纹和深度神经网络方法,能够实现基于配体的快速筛选,获得潜在的活性化合物,加快药物发现。用户可以快速在平台上针对具体靶点构建模型,全新库的生成,以及针对特定库进行快速的高通量筛选。

实例来源:deepscreening.xielab.net

(三)药物从头设计

分子从头设计是计算药物发现的另一种手段,从分子表征程度的角度来考虑从头设计的方法可以分为三类,分别是基于原子的、基于片段的和基于反应的方法。对分子的不同描述方法,会引进不同的机器学习算法。采用简化分子线性输入规范(SMILES)的描述,可以通过采用长短期记忆网络(LSTM)来实现;当分子采用图形描述时,可以采用蒙特卡罗树搜索来生成新分子;还有自动编码器和生成对抗网络等算法都可以用在分子生成模型中。如图2-11所示,为英矽智能2020 年推出的用于从头设计和优化小分子的软件平台 Chemistry42。

图 2-11 Chemistry42平台从头生成实验流程示意图

Chemistry42 是一个主动学习系统,它依赖于 42 种经过预训练的生成算法来设计类药物分子结构。他们利用各种分子表示、基础算法和策略来彻底探索化学空间。

实 例 来 源 :Chemistry42: An AI-Driven Platform for Molecular Design and Optimization. Journal of ChemicalInformation and Modeling, 63(3), 695–701.

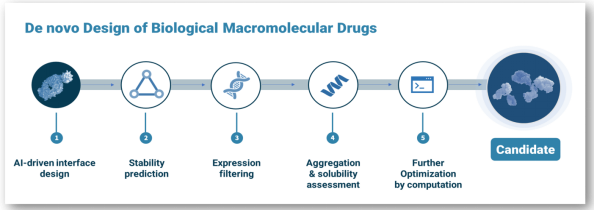

(四)大分子药物从头设计

人工智能在大分子药物发现中的应用正在迅速增加,AI大分子公司在2021年筹集了39亿美元。成熟的生物制药公司与人工智能驱动的生物技术公司合作,同时也通过内部和收购的方式投资于构建用于大分子药物发现的人工智能能力,例如基因泰克在2021年收购了Prescient Design。

相较于从已知的蛋白质出发进行设计,基于人工智能和机器学习的从头设计有助于探索更大的蛋白序列和结构空间,避免天然多肽和蛋白的成药性问题,更直接快速地得到所需蛋白,因此吸引了药物研发人员不断进行理论和技术上的突破。

1. 蛋白质结构预测方法

预测蛋白质结构的最终目标是理解、利用并改进蛋白质的功能,从而更好地服务于诸如蛋白质设计、药物设计等其他任务。蛋白质结构预测方法包括同源建模、基于穿线法的蛋白质结构预测、基于片段组装的方法、从头折叠算法、基于氨基酸协同突变的接触预测、基于端到端的结构预测等。

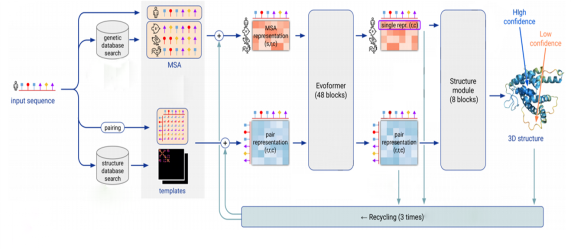

Deepmind团队于2020年发布的AlphaFold2是迄今为止准确度最高的蛋白质三维结构预测模型工具。如图2-12所示,为AlphaFold2中部分算法的原理。

图 2-12 AlphaFold2原理示意图

AlphaFold2是一个基于神经网络的全新设计的AlphaFold版本,其预测的蛋白质结构能达到原子水平的准确度。

实例来源:Jumper, J. et al. Highly accurate protein structure prediction with AlphaFold. Nature 596, 583–589 (2021).

实例来源:Jumper, J. et al. Highly accurate protein structure prediction with AlphaFold. Nature 596, 583–589 (2021).

2023年10月底,Google Deepmind联合Isomorphic Labs共同发布了新一代AlphaFold模型。新一代AlphaFold可以预测蛋白质数据库(PDB)中几乎任何分子的结构,通常具有原子精度,包括配体(小分子)、蛋白质、核酸(DNA 和 RNA)以及含有翻译后修饰 (PTM) 的生物分子。

2. 蛋白质与多肽类药物设计

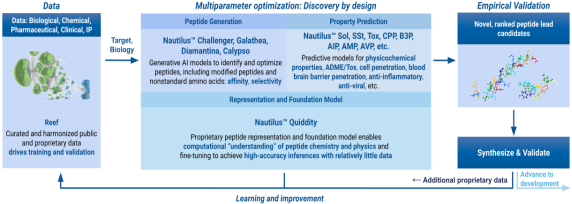

目前,已经有较多报道关于机器学习和深度学习进行蛋白质与多肽的药物设计。设计的多肽和蛋白质类包括抗癌肽、抗菌肽、药物结合肽等。国内外相关的公司也正在合作对相关领域进行研究。多肽和蛋白质的药物设计方法包括:利用多目标遗传算法;病毒肽生成工具;利用循环神经网络;利用卷积神经网络;利用生成式对抗网络;利用变分自编码器。如图2-13所示为Peptilogics公司的Nautilus™ 平台,可以生成特定(可调)大小范围和复杂性的有效肽。

图 2-13 Nautilus™ 平台

Nautilus™ 的用途包括生成特定(可调)大小范围和复杂性的有效肽,通过专有算法和内部专门构建的超级计算访问不同的化学空间等等。

实例来源:Peptilogics

实例来源:Peptilogics

(五)ADMET性质预测

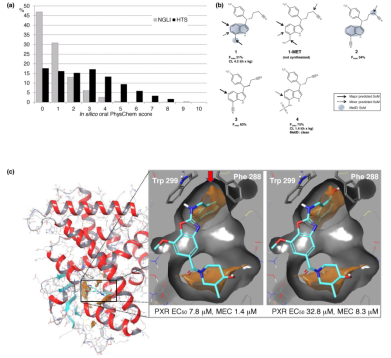

ADMET性质预测是人工智能助力药物发现的关键领域之一。以机器学习、深度学习为代表的ADMET预测模型可以从ADMET数据中学习化学结构与药效学的关联,并能迁移至其他未知化学结构中进行高通量筛选,以降低候选化学实体的临床失败率,有效地促进了药物研发的进程。目前在这一领域,费米子科技、剂泰医药等多家国内AI制药企业走在前列,此外,包括拜耳在内的跨国药企亦有布局。如图2-14所示,为拜耳公司ADMET工具的应用案例。

图 2-14 拜耳ADMET工具的应用示例

拜耳的ADMET工具通过测量许多化合物的体外/体内数据,使用ML构建模型,结合深度学习算法,预测化合物的ADMET性质。

实例来源:Göller A H, Kuhnke L, Montanari F, et al. Bayer’s in silico ADMET platform: A journey of machine learning over the past two decades[J]. Drug Discovery Today, 2020, 25(9): 1702-1709.

(六)药物晶型预测

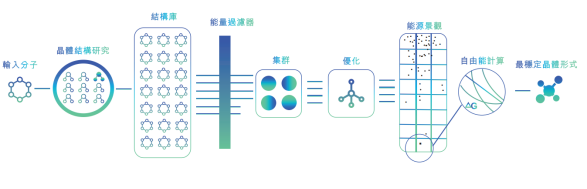

晶型预测是药物晶型研究的一种重要辅助手段,晶体结构预测(CSP)是基于计算的分子晶型预测中的一步。近年来,人工智能技术的进步为药物晶型预测提供了新的手段。晶泰科技的XtalCSP™晶型预测平台支持对游离态、盐、共晶、水合物、溶剂合物等复杂体系进行完备的晶型研究。如图2-15所示,为晶泰科技XtalCSP™晶型预测平台的底层逻辑。

图 2-15 XtalCSP™晶型预测流程

XtalCSP™ 晶型预测可以有效评估现有晶型间相对稳定性,以及当前晶型研究的合理性;还可提供准确的晶体结构及固相性质数据,降低发补评审的概率。

实例来源:晶泰科技

实例来源:晶泰科技

(七)逆合成预测

逆合成预测对于药物研发至关重要,不仅能够降低药物的制造成本,而且能够有效解决药物分子生产途径单一的问题。逆合成分析包含“单步逆合成反应预测”和“多步逆合成预测”。单步逆合成预测可以分为基于模板和无模板的逆合成预测。基于人工智能和机器学习的反应模板包括使用Transformer编码模型和基于规则的NLP模型;基于无模板的单步逆合成预测可以利用包括Transformer和GNN这类神经网络模型。而在多步逆合成预测中可以使用蒙特卡洛树搜索、束搜索等算法。如图2-16所示,为智化科技公司的ChemAIRS逆合成设计平台。

图 2-16 ChemAIRS逆合成设计平台

Chemical.AI 提供的功能包括:预测未报告分子的合成路线;为已报告分子寻找新路线;按成本、步骤、绿色评分等分类或过滤路线;一键生成多条合成路线;为已知的反应寻找更合适的条件等。

实例来源:智化科技

(八)临床试验

药物研发是一个漫长、昂贵和高风险的过程,这些特质在临床试验阶段最为突出。在进入临床研究后,候选药物在I、II、III 期临床试验和药物批准过程的失败率仍高达90%。成功率低的同时,临床试验带来的巨大成本也成为药企难以承受之重。统计显示,临床试验环节在整个研发周期中费用占比约80%。

AI技术在临床试验阶段的应用可以分为四个部分:预测临床试验结果、辅助临床试验设计、患者招募和临床试验数据处理。AI模型还可以通过分析毒性、副作用和其他相关参数来提高药物临床试验的成功率,从而降低临床试验的费用。

目前看来,要实现AI显著提高临床试验效率、降低成本的目标还需要很长时间,但值得注意的是,已经有公司利用AI的力量在临床试验领域寻求突破。如图2-17所示,为ConcertAI公司针对真实世界数据推出的三款产品。

图 2-17 ConcertAI公司三款主要产品

ConcertAI通过与社区肿瘤学网络的合作和授权,建立了最广泛的临床网络,从而获得了电子医疗记录、NGS诊断结果和病人报告的结果。然后ConcertAI分析这些数据并为新的治疗方法提供证据。RWD360™ 、Patient360™、Genome360™为该公司主要的三款产品,公司还提供针对特定临床研究需求的定制服务。

实例来源:ConcertAI

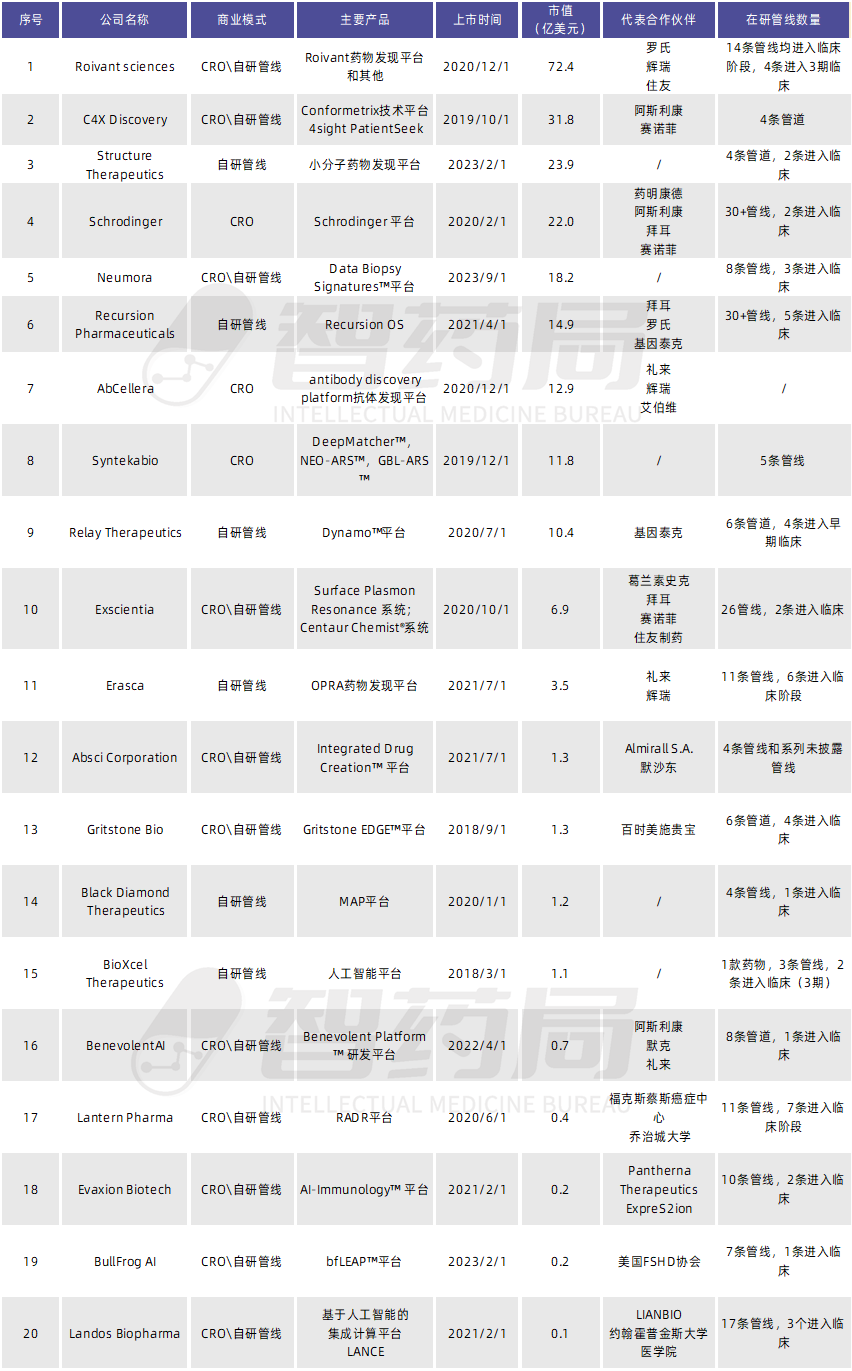

一、海外上市企业发展现状

海外AI制药行业的上市企业数量逐渐增加,其中包括一些市值达数十亿美元的知名企业。尽管近期市值出现波动,部分企业面临股价下滑的局面,但整体仍呈现出强劲的发展态势。

随着制药行业的快速增长和市场需求的提升,AI制药公司不断进行技术更新和新药研发,积极开展与医药行业的合作,并探索各种商业模式,以实现长期可持续发展。当前AI制药公司商业模式主要有三种:以提供软件平台服务为主的SaaS供应商,典型代表公司是Schrödinger(薛定谔)市值22亿美元;AI赋能的Biotech公司,主要以开发内部管线为主,代表公司是Relay Therapeutics市值10.4亿美元;AI驱动的CRO公司,主要为药企、CRO等药物研发公司提供外包服务,代表公司是Exscientia市值6.9亿美元。

(一)海外上市企业概述

2023年,海外已有二十余家AI制药的公司成功完成IPO,上市时间集中在2020年之后。以薛定谔公司为例,薛定谔于2020年凭借着AI制药的概念上市,上市后股价一路飙升,巅峰时期薛定谔股价达到117美元,市值一度超过80亿美金。

从上市公司披露信息可知,大部分企业依靠提供软件服务、药物研发服务以及管线授权获取营收。2022年,上市公司中营收1亿美元以上的有2家,其中AbCellera去年实现营业收入4.85亿美元,Schrödinger营收1.81亿美元。

表 3-1 全球已上市的AI制药企业

来源:智药局整理,市值统计时间为2023年11月

(二)海外头部上市企业介绍

1. Schrödinger

薛定谔由Richard Friesner和Bill Goddard于1990年创立,已有30多年历史。薛定谔公司搭建的AI技术平台基于物理的计算,集成了用于预测建模、数据分析和协作的差异化解决方案,以实现对化学空间的快速探索。

图 3-1 薛定谔药物发现平台

薛定谔药物发现平台可包括Glide、Prime、Liaison、SiteMap、CombiGlide、Phase等模块,可以实现高通量虚拟筛选、精准对接、药效团和3D-QSAR的解决方案、全新药物设计(de novo design)、生物分子结构模拟、ADMET性质预测等功能。

目前薛定谔公司在研的药物管线(包括合作管线)共38条。自研管线中MALT1抑制剂SGR-1505于2022年6月通过IND申请,CDC7 抑制剂SGR-2921也进入临床1期。在过往合作中,薛定谔已经帮助产生了两款获批上市的药物和多个已进入临床试验的项目。

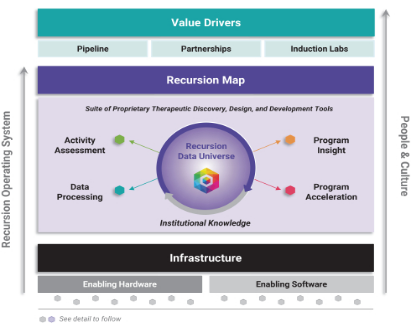

2. Recursion Pharmaceuticals

Recursion Pharmaceuticals创立于2013年,总部位于美国犹他州盐湖城,致力于通过整合生物学、化学、计算机科学与人工智能等领域的新技术来发现包括癌症、免疫学和传染病等各种适应症的潜在药物。

图 3-2 Recursion OS

Recursion公司的递归操作系统创建了一个闭环系统,将专有的内部数据生成和先进的计算工具相结合,以产生新的见解,以启动或加速治疗计划。通过不断的迭代,在Recursion OS系统内创造一个良性循环的学习,并在发现和临床前开发的每个阶段推进计划。

公司管线为其利用Recursion OS通过蛮力搜索方法和推理搜索方法开发的多条管线。其中10条为重点开发。目前有4个重点开发管线处于1期临床阶段,其他所有管线均处于临床前或探索阶段。

3. AbCellera

AbCellera成立于2012年,是一家参与合作、发现和开发下一代治疗性抗体的公司。公司拥有独特的AI驱动抗体发现平台,利用高通量微流体平台,可以微量化方式筛选来自多个物种(包括直接由病人本身来源)的高达数百万个免疫细胞的抗体。结合公司独有的抗体可视化和探索软件Celium™,可以快速地深度搜索和分析自然免疫系统,提供高质量的抗体候选药物。

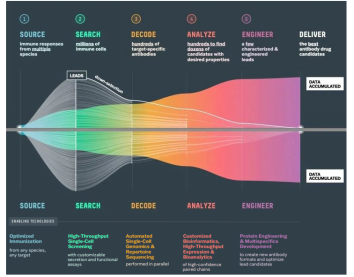

图 3-3 AbCellera公司的技术栈工作流程

公司目前无在研管线。

2020年3月份,公司与礼来达成战略合作,利用专有的AI驱动抗体发现平台通过分析天然免疫系统数据库来快速寻找筛选适合抗体,联合开发的候选抗体疗法LY-CoV555是首批进入临床试验的新冠病毒中和抗体疗法之一,于2020年8月开始在美国疗养院测试,并且该抗体在不到一年时间就获得FDA的紧急使用授权(EUA)。

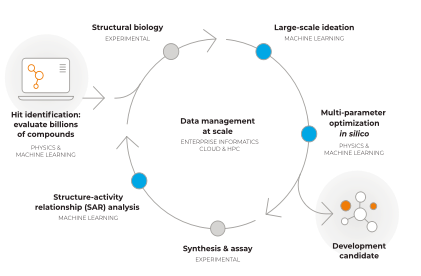

4. Relay Therapeutics

Relay是一家以分子动力学模拟见长的AI药物发现公司,成立于2016年。旨在将蛋白质结构和运动的深刻理解应用于药物发现。该公司将基因组数据、计算科学以及实验科学深度融合,致力于改变药物发现的过程。

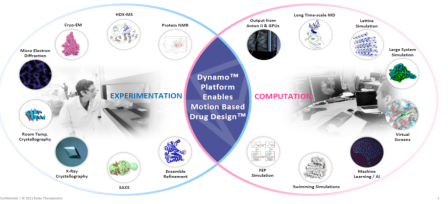

图 3-4 Dynamo™药物发现平台

Dynamo™药物发现平台是Relay 主要的药物发现平台,该平台集成了一系列广泛且定制的前沿实验和计算方法,与公司的专家团队经验相结合,将蛋白质运动作为药物发现和设计的核心,并不断整合新的实验和计算技术以赋予平台更多可能性。

Relay目前的管线,包括FGFR2、PI3K、SHP2等,基本上是抗肿瘤小分子靶向药。进展最快的FGFR2及SHP2抑制剂,处于1期临床。

5. Exscientia

Exscientia于2012年在英国成立,是最早一批成立的药物研发AI技术服务公司。公司搭建的AI平台以病患的组织数据为基础,综合实验数据来提高靶标选择、实验室及临床试验的成功率。

图 3-5 Centaur Chemist分子设计平台

Centaur Chemist是Exscientia开发出来用于执行分子设计功能的平台,可以针对新靶点设计和生成具有所需特性的小分子化合物,并根据药效、选择性、ADME等条件对化合物进行生成和预测。

目前,Exscientia已经与拜耳、赛诺菲、住友制药、百时美施贵宝等多个跨国制药公司建立了合作项目,并且将2款肿瘤药物推进到了临床1期试验阶段。

6. Roivant sciences

Roivant sciences成立于2014年,是一家为生物制药公司提供服务的大型控股集团。通过成立专注不同疾病领域药物的研发的子公司,建立一个“Vant帝国”,以实现加速药物的研发进程、提升新药的研发效率的目标。仅AI辅助药物研发这一领域,Roivant就布局了4家公司,包括AI制药新锐Silicon Therapeutics、AI+CRO公司VantAI、蛋白降解公司Oncopia Therapeutics等均被Roivant 收入囊中。

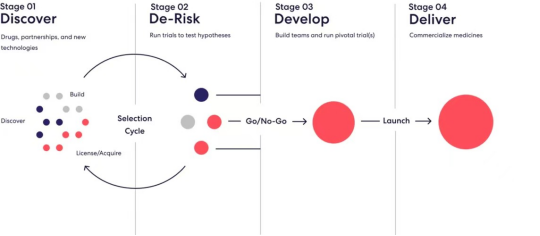

图 3-6 Roivant Sciences公司的研究路径

目前,Roivant共有14条管线,均进入临床阶段,包括涵盖免疫学、肿瘤学、血液学等众多治疗领域的创新候选产品。其中治疗特应性皮炎、溃疡性结肠炎、重症肌无力、皮肌炎的4条管线进入3期临床。

7. C4X Discovery

C4X Discovery(C4XD)于2008年成立,公司通过加强基于DNA的靶点识别和候选分子设计能力,在药物发现方面具有很高的差异性价值,在包括炎症、肿瘤、神经变性和成瘾性疾病在内的多个疾病领域产生了小分子候选药物。2022年10月,C4X Discovery与成都先导公司达成合作,充分结合Conformetrix技术和DEL技术的优势,发现针对炎症性疾病靶点的高潜力苗头分子。

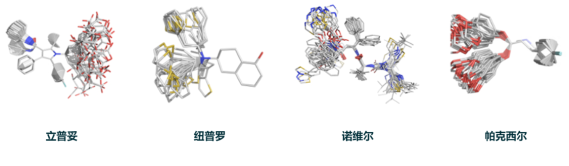

图 3-7 C4X Discovery 4D 结构药物设计平台Conformetrix

Conformetrix是一个使用实验数据实现合理、加速的 4D 结构药物设计平台。使用Conformetrix,可以在 1-3 周内求解典型的药物分子动态 2D 结构,与药物化学设计-制造-测试周期很好地集成在一起。Conformetrix的内部数据库包含数百个动态 3D 结构,其中的几个示例如下图所示,它可以分析大部分类别和种类的药物分子和天然配体(例如辅因子、肽)。

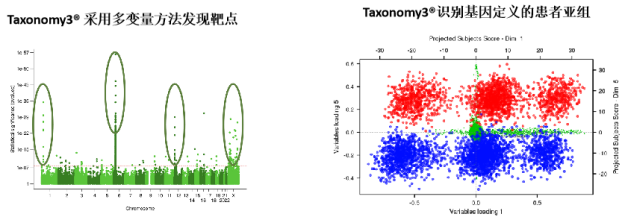

图 3-8 C4X Discovery Taxonomy3® 分析平台

Taxonomy3® 可以用于分析复杂的遗传数据集,以识别和表征新的候选药物。除了靶点识别之外,还可用于临床试验中的患者分层的潜力。

目前,C4X Discovery公司在研的管线共4条,未有进入临床阶段的管线。

8. Structure Therapeutics(硕迪生物)

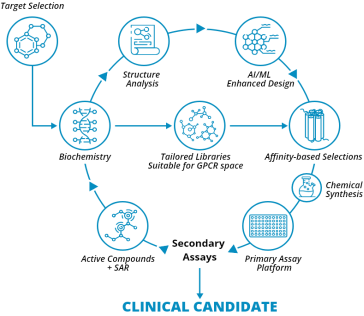

Structure Therapeutics(前身为ShouTi, Inc.)是一家临床阶段的全球生物制药公司,公司于2019年2月在开曼群岛注册成立,在美国和中国设有运营子公司,并于2023年2月在美国纳斯达克上市。硕迪生物创始人之一为薛定谔创始人,其专注于G蛋白偶联受体(GPCR)靶向疗法开发,利用基于结构的药物开发路线,结合计算技术和专业知识设计小分子药物。

图 3-9 Structure药物开发平台

目前,公司在研管线共有4条,已有2款进入临床开发阶段。2023年9月,硕迪生物公布了其GLP-1R激动剂GSBR-1290的1b期多递增剂量(MAD)研究结果,整体表现良好。

9. Syntekabio

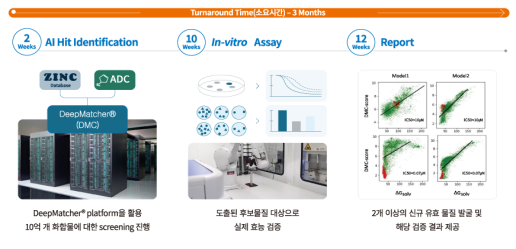

Syntekabio成立于2009年, 是AI 驱动的基因组解决方案的生物科技公司。围绕人工智能药物发现技术、超级计算机和基因组三个方面,Syntekabio 相继推出多款技术平台。基于小分子化合物、蛋白质和基因组数据、依托超级计算机提供的庞大算力并应用深度学习算法,Syntekabio提供精准医疗、加速前期药物研发和后期临床试验等多项服务。Syntekabio的人工智能药物发现平台包括3部分,DeepMatcher™、NEO-ARS™和GBL-ARS™,该平台能够完成先导化合物的发现和优化、新抗原预测的功能以及遗传生物标志物标记的自动报告的功能。

图 3-10 DeepMatcher™

DeepMatcher™ 利用包含约 10 亿个小分子化合物和约 1700 个靶点蛋白质结构的数据库,通过深度学习算法,提供包括苗头化合物筛选、验证到先导化合物优化阶段的新药辅助研发服务。

图 3-11 NEO-ARS™抗原免疫过程

NEO-ARS基于癌症患者的肿瘤和血液基因组数据,高精度地预测新抗原。与传统的基于二维氨基酸序列信息预测的算法不同,NEO-ARS 通过预测三维蛋白质结构的免疫原性来提高准确性。

公司目前有5条在研管线,包括涵盖肿瘤、感染等适应症的潜在药物。

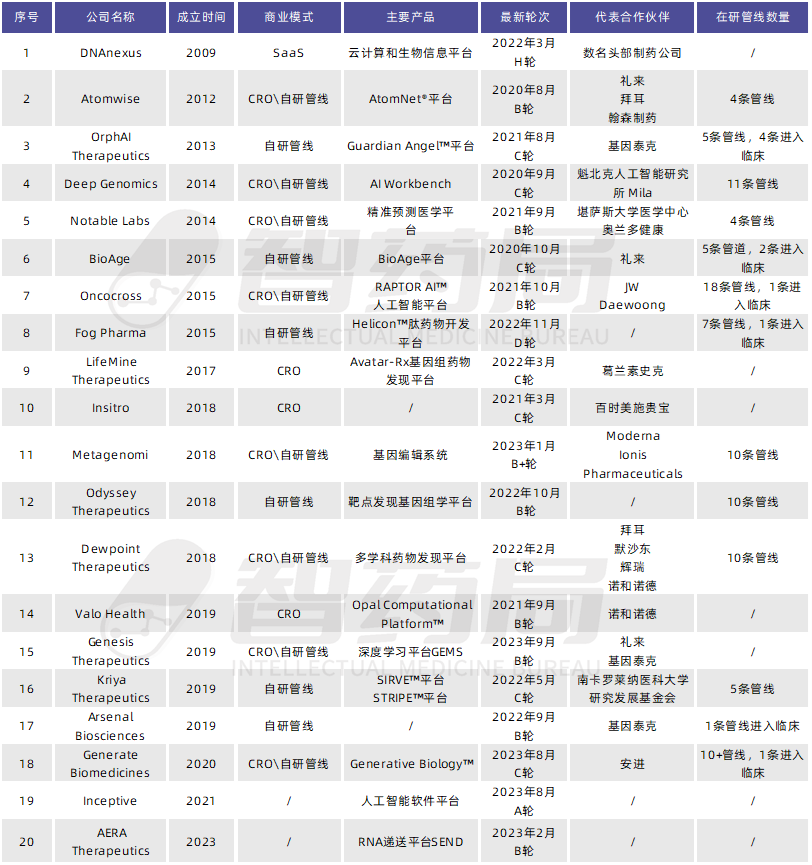

二、海外非上市企业发展现状

海外AI制药非上市企业正在蓬勃发展,积极投入人工智能技术用于药物研发、临床试验和医疗数据分析等领域。这些企业致力于整合先进技术,加速药物研发,并寻求与行业合作伙伴的合作机会。尽管还未上市,但这些企业在新药研发和技术创新方面展现出强大的潜力。

与第一批AI制药公司相比,近年来受到资本青睐的初创公司呈现出鲜明的特征:他们大多采用深度学习而非机器学习作为技术核心;所赋能的领域也不再局限于小分子,而是拓展大分子、细胞、基因等新兴疗法;治疗领域也更加广泛,除了肿瘤外,还包括自免、代谢、中枢神经疾病等领域。

(一)海外非上市企业概述

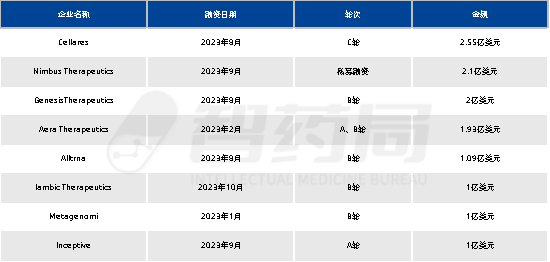

虽然全球范围内的生物医药投资仍处于冰期,但2023年国外AI制药领域融资依旧势头迅猛,多家公司收获种子轮资金,如Generate:Biomedicines、Inceptive、Iambic和Genesis等,在过去几个月中总共筹集了6.73亿美元。融资大单归属于Generate:Biomedicines,完成C轮2.73亿美元融资,这也是今年以来AI制药领域最大一笔融资。

表 3-2 海外部分非上市AI制药企业

来源:智药局整理

(二)部分海外非上市企业简介

1. Generate:Biomedicines

Generate:Biomedicines成立于2018年,是一家临床阶段生物治疗公司。2023年9月,公司宣布已筹集2.73亿美元的C轮融资,本轮投资者包括安进、英伟达的风险投资部分等众多新投资者。Generate开创了一个ML驱动的生物医学平台——Generative Biology™,该平台可以快速生成抗体、肽、酶、细胞和基因疗法。

目前,Generate:Biomedicines有13条管线和部分未披露管线,其中有一个候选药物GB-0669进入临床阶段,这是一种针对 COVID-19 病毒刺突蛋白“高度保守”区域的单克隆抗体。

2. Genesis Therapeutics

Genesis Therapeutics成立于2019年,是一家源自斯坦福大学的AI制药公司。2023年8月,公司完成2亿美元的超额认购B轮融资,这笔资金将被用于进一步开发其生成和预测人工智能技术,扩大其产品线,并将其首款计算机生成药物投入临床研究。公司未披露核心管线何时进入临床。

公司的深度学习平台GEMS,集成了用于属性预测的深度学习模型和分子模拟以及用于分子生成的语言模型。GEMS可以筛选出具有良好成药性的化合物,面对新的蛋白质靶标,无需目标结合亲和力数据,仅根据 3D 结构做出准确的预测。除此之外,GEMS还有分子模拟以及分子生成平台。

3. Inceptive

Inceptive成立于2021年,是一家将人工智能用于mRNA疫苗开发的初创公司。2023年9月7日,Inceptive宣布完成1亿美元A轮融资,用于增强人工智能平台和分子设计能力,本轮投资者几乎都是互联网基金。

目前,Inceptive建立了一个人工智能软件平台,可以设计由 mRNA 制成的完全独特的分子,并建立实验室,用于高效合成制造能够表达疫苗或药物的mRNA分子,构建 RNA 分子设计、合成、测试的自动化闭环工作流程。公司未披露管线情况。

4. Atomwise

Atomwise成立于2012年,是一家利用AI和自动化技术进行新药开发的公司。其最新一轮融资为2020年8月获得1.23亿美元的B轮融资。Atomwise的核心技术名为AtomNet,是一种基于深度学习神经网络的虚拟药物发现平台技术,利用超级计算机、AI和复杂的算法模拟制药过程,来预测新药的效果,同时降低研发成本。

Atomwise已经与包括默沙东和哈佛大学在内的创新组织合作,共发起了27个研发项目,推动了埃博拉病毒、多发性硬化症、白血病、杀真菌剂和线虫等多个领域的研究。目前,Atomwise有4条自研管线,包括涵盖免疫学、肿瘤学等各种适应症的潜在药物,同时,Atomwise广泛地和高校开展合作,其主要领域为肿瘤、传染学和神经学等领域,包括上百家学术机构并普遍得到验证。

5. Deep Genomics

Deep Genomics成立于2015年,是一家致力于推动AI应用于基因药物开发的生物科技公司。其最新一轮融资为2020年9月完成的C轮融资,融资金额达1.8亿美元。Deep Genomics一直专注于使用机器学习来分析DNA或RNA分子水平上的变化,挖掘这些变化与特定疾病的因果关系,帮助研究人员高效、快速地筛选候选药物。

Deep Genomics的核心技术平台为AI Workbench,该平台首先利用 AI 快速检测所有潜在突变并确定致病基因序列,然后基于 AI 系统从数十万到数百万种潜在疗法中设计出合适的靶向疗法并在实验室进行验证。目前,公司共有9条在研管线,包括涵盖中枢神经系统和代谢等领域的疾病。

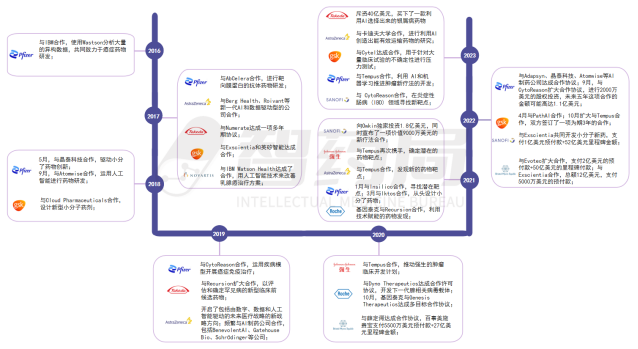

三、MNC在AI制药领域的布局

在全球销售额前20款原研药中,未来10年有9款专利药都将到期。几乎所有的大型药企都会受到影响,“专利悬崖”实质上反映了大药企永恒的创新痛点。

作为近年来席卷制药领域的最强浪潮之一,AI带来的可能性自然颇受MNC关注。目前全球TOP20的药企都已经布局了AI制药领域,典型例子包括赛诺菲、GSK、强生等。

MNC一般具有足够的制药行业积淀,资金、团队上也更加宽裕,但技术平台和专业算法上存在劣势,因此往往会选择“两条腿走路”的战略,一方面在内部积极推进数字化,补强专业团队,运用AI技术加强数据管理决策并深度融合至药物开发流程之中;另一方面,MNC也在不断加强与AI制药专业公司合作,运用后者专业的技术平台,赋能药物发现和临床试验。

图 3-12 部分MNC与AI制药公司的合作关系

来源:智药局整理

目前在AI制药方面最为积极的MNC莫过于赛诺菲,今年6月,赛诺菲宣布全公司数字化转型迈出下一步,“All in”人工智能和数据科学,为患者加速取得突破性成就。

首席执行官Paul Hudson表示:我们的目标是成为第一家大规模由人工智能驱动的制药公司,为我们的员工提供专注于洞察力的工具和技术,让他们能够做出更好的日常决策。

作为赛诺菲成为全公司数字化转型的关键一步,赛诺菲推出大规模AI平台plai,该平台是赛诺菲与人工智能平台公司Aily Labs共同开发AI应用程序,可提供实时、反应性的数据交互,帮助赛诺菲团队做出更好更快的数据驱动决策,从而提高整个价值链的生产力:从研究到临床运营再到制造和供应再到业务分析。

此外,赛诺菲还是近两年最热衷AI合作的药企,深度绑定了9家专长不一的AI药企,其中3家来自中国,合作总潜在价值累计超100亿美元。

GSK此前任命Kim Branson 为高级副总裁兼AI/ML集团全球负责人,为GSK建立一支强大的AI/ML团队。目前该团队已经有超过 120 名 AI/ML 专家,位于海德堡、伦敦旧金山、波士顿和费城,所有团队成员均具有强大的 AI/ML 背景和成像或测序方面的专业知识。

内部加强团队配置的同时,GSK也积极对外合作,自2017年起,GSK先后与Exscientia、Cloud Pharmaceuticals、英矽智能、PathAI等公司合作,加强AI赋能药物发现的脚步。

公司在疫苗领域实力非常强劲,但错失了新冠疫苗发展良机。GSK的肿瘤免疫领域的产品商业化进程不足。AI或许能够为公司创新带来新的惊喜。

2020-2023年,强生旗下杨森加速了其数字化进程,数字团队从不到 10 名数据科学家发展到超过100 名既精通数据分析又熟悉临床研究的复合人才,正在推进的AI项目更是从个位数增至超过100个。

自2016年起,杨森先后与Nference、Celsius Therapeutics、Tempus、ConcertAI等多家公司共同推进AI临床开发,并与BenevolentAI、英矽智能、晶泰科技等AI制药公司合作赋能药物发现。

四、海外IT巨头在AI制药领域的布局

生成式AI 的发展很大程度上催化了医疗健康行业采用AI 的进程,除了大型制药公司,互联网巨头也纷纷入场。

大型科技公司可以从不同环节影响AI制药行业产业链,它们拥有硬件、软件等先进技术以及数据采集和处理优势。依托其 AI 模型和平台优势,大型科技公司可以以对外投资、自建 AI 药物研发平台和提供算法服务三种方式跨界入局。

谷歌是互联网企业中入局最早的公司,2014年谷歌就收购了DeepMind,2015年谷歌重组之后,被分拆出来的Life Sciences成立了一家单独的子公司Verily,谷歌开始在AI医疗领域布局。

除了谷歌,科技巨头微软也正利用其在软件、数据和AI方面的专业优势,持续布局医药产业链。具体来看,微软主要通过以Azure为核心的智慧云业务来赋能各大药企,而在Azure 云平台汇集的产品和云服务超过200种,其中对于加快药物研发最为重要的工具便是Azure AI技术和Azure HPC平台。前者凭借其集成工具、开源框架和库的支持可以更加帮助开发人员更加快速地开发和训练模型,后者则以其高性能计算结构赋能对基因组学、精准医学和临床试验的深入研究。

图 3-13 海外IT巨头在AI制药领域的布局

来源:智药局整理

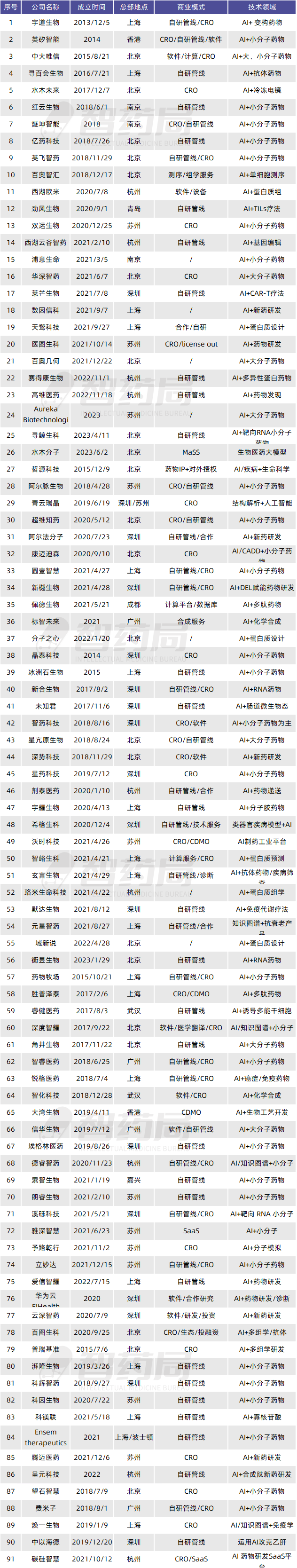

一、国内AI制药企业发展现状

相较于海外,国内AI制药行业起步较晚,但追赶劲头强势。2021年是国内AI制药的创业高峰,共有27家公司在这一年创立,超过28家公司仍然处于种子轮及天使轮。2022年上半年国内AI市场整体情况处于低谷,新成立公司数量和融资金额都有一定程度下落,2022年底至2023年,AI制药市场回暖。

与海外AI制药公司类似,国内AI制药公司的商业模式也分为三类,AI+Biotech、AI+CRO以及AI+SaaS。其中AI+Biotech的代表企业为英矽智能,2022年8月英矽智能最后一轮融资后估值为8.95亿美元,目前英矽智能共有31个内部管线,最快的管线推到了临床二期阶段;AI+CRO的代表企业为晶泰科技,2021年7月最后一轮融资后估值为19.68亿美元;AI+SaaS,代表企业为智峪科技、碳硅智慧等,这类企业通过软件平台等渠道向下游企业提供服务;还有部分企业商业模式并不唯一,例如晶泰科技提供CRO服务的同时,已经通过自研或合作研发的方式已经建起十余条管线。

(一)国内AI制药头部企业概述

据智药局不完全统计,截至2023年11月,中国AI制药公司已经超过90家,其中融资轮次在B轮以上(包括B轮)的企业占19%,国内暂时没有上市企业,最高轮次为晶泰科技和英矽智能申请IPO。英矽智能是国内最早一批AI制药公司之一,也是国内第一家申请IPO的企业,于2023年申请IPO。另一家晶泰科技也在2023年提交IPO申请。

从申请IPO的两家公司的披露信息来看,公司主要营收来自药物研发服务和软件服务,2022年英矽智能的营收为2.15亿元,而晶泰科技的营收为1.33亿元,两家公司净利润均为负。

表4-1 国内AI制药企业

来源:智药局整理

来源:智药局整理

(二)国内AI制药头部企业简介

1. 英矽智能

英矽智能成立于2014年,2019年,公司总部搬迁至香港,随后相继在上海张江,苏州BioBay设立研发中心,是一家由生成式人工智能驱动的临床阶段生物医药科技公司。英矽智能的人工智能药物研发平台,能够实现包括靶点发现、新型分子生成、临床试验设计和预测的功能。英矽智能聚焦癌症、纤维化、免疫、中枢神经系统疾病、衰老相关疾病等未被满足医疗需求领域,推进并加速创新药物研发。

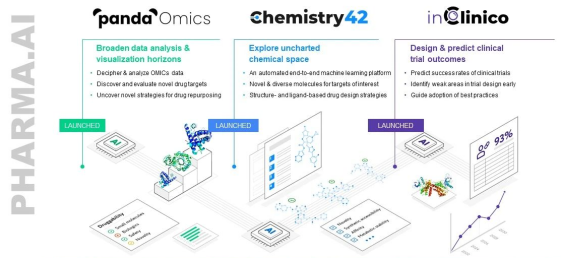

图4-1 Pharma.AI平台

Pharma.AI是英矽智能的端到端人工智能药物生成平台。涵盖了靶点识别引擎PandaOmics、分子生成引擎Chemistry42以及临床试验结果预测引擎inClinico。平台可以通过生成式人工智能算法连接生物学、生成化学和药物研发流程,识别具有潜力的靶点,再根据所需特征设计和生成新颖的分子。

目前,英矽智能有16条管线,包括涵盖纤维化、肿瘤学、免疫学等适应症的潜在药物。其中特发性肺纤维化药物进入临床2期。

2. 晶泰科技

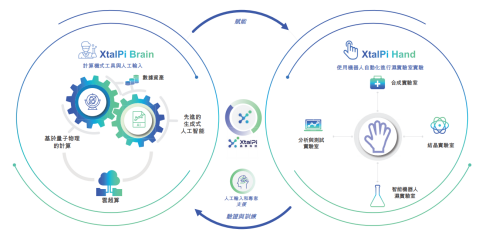

晶泰科技是一家世界前沿的以人工智能(AI)和机器人驱动创新的科技公司。晶泰科技成立于2015年,由麻省理工学院的三位物理学家创立。致力于实现生命科学和新材料领域的数字化和智能化革新。公司基于量子物理、人工智能、云计算及大规模实验机器人集群等前沿技术与能力,为全球生物医药、化工、新能源、新材料等产业提供创新技术、服务及产品

图 4-2 晶泰科技结合干湿实验室能力的闭环综合技术平台

目前晶泰科技有13条管线,其中小分子XBD-101抗肿瘤药物已获得美国FDA临床批件,国内IND申报中。

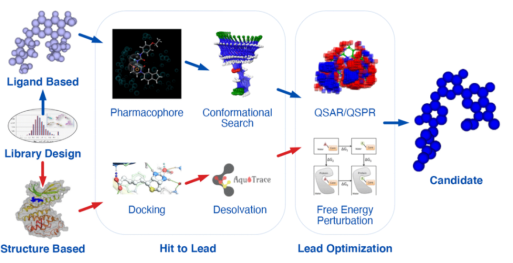

3. 深势科技

深势科技于2018年在北京成立,是一家以运用高算力AI驱动的分子模拟算法为亮点的平台技术公司。公司拥有的药物设计平台融合了人工智能、物理建模和高性能计算,为临床前药物研发提供一站式计算解决方案:包括蛋白结构预测、药靶结合模式预测、苗头化合物筛选、先导化合物优化等核心功能模块。深势科技临床及管线信息尚未披露。

图 4-3 深势科技软件模式

Bohrium®微尺度科学计算云平台和Hermite®药物计算设计平台是深势科技的核心产品,以「多尺度建模+机器学习+高性能计算」的革命性科学研究新范式,为药物、材料领域带来极具突破性的计算模拟及设计工具。

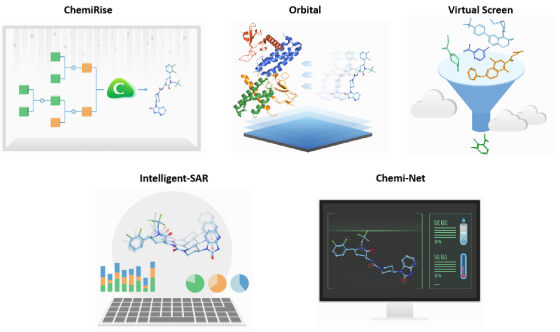

4. 冰洲石生物

冰洲石生物于2015年在美国成立,是一家临床阶段的生物技术公司。公司通过人工智能和高性能计算技术提高筛选药物的准确性,打造算法平台,加速新一代药物开发。目前,公司已经自主研发了端到端逆合成系统ChemiRise、对接平台Orbital、ADME特性预测平台Chemi-Net等在内的数个模块。

图 4-4 临床前药物发现的完整 AI 解决方案

公司共拥有8条管线,其中4条(乳腺癌、前列腺癌和血液肿瘤学适应症)进入临床阶段。

5. 未知君

未知君于2017年在深圳成立,是一家将AI用于肠道微生物治疗公司。拥有AI+BT微生物组研究和产品开发平台,通过微生物技术和生物信息技术,利用活体生物药和微生物小分子调节剂,实现疾病的缓解或治疗。

图 4-5 AI+BT微生物组研究和产品开发平台

未知君的AI+BT微生物组研究和产品开发平台,以人工智能与数据驱动,共包括5部分,旨在实现数据高质量分析、沉淀与产出,持续孵化优质微生态药物管线与产品。

未知君在肿瘤、神经系统、消化系统、免疫系统等疾病领域完成布局,拥有10+条管线,其中4条临床阶段管线。其中多条First-in-class微生态药物管线,覆盖了配方菌、基因工程微生物、菌代谢物、肠菌移植等全部主流药物形态。

6. 望石智慧

望石智慧成立于2018年,是一家AI驱动的新药研发技术平台型公司。公司旨在利用人工智能开发通用底层技术,通过整合先进的计算与实验室测试体系,实现小分子创新药研发的加速、降本和增效。

图 4-6 AI药物分子设计平台StoneMIND®

望石智慧的AI药物分子设计平台StoneMIND® (Master of Intelligent Novel Design),将服务不同研发环节的工具软件化或SaaS化,配合药物研发人员进行信息提取、知识挖掘和药物分子设计。

目前,公司已在全球范围内建立广泛的商业合作,并支持了多个高难度项目获得临床候选化合物。

7. 锐格医药

锐格医药成立于2018年,是一家临床阶段的生物医药公司。通过自主研发的rCARD™平台,与结构生物学、计算化学、计算生物学、生物学、药物化学和临床开发的高度融合,发现和开发临床差异化的创新药物。

图 4-7 rCARD™平台

从2018年8月起,公司已经启动了超过15个创新药研发,涵盖了肿瘤学、自身免疫学和代谢性疾病领域。目前拥有管线8条,其中GLP-1R靶点药物RGT-075和肿瘤药物RGT-419B进入临床2期。

8. 剂泰医药

剂泰医药于2020年在杭州成立,是一家以AI驱动药物递送以及制剂开发的制药公司。旨在通过将药物递送、药物发现与人工智能、机器学习和量子模拟相结合,解决未被满足的临床需求,在广大疾病领域推动最佳疗法。

图 4-8 AiLNP、AiRNA、AiTEM核心技术平台

剂泰医药目前已打造了十余条产品研发管线,包括RNA药物和小分子新药,其中1条管线进入临床3期。同时通过共同开发管线或通过技术平台对外授权的合作方式与国内外顶尖药企开展深入合作。

9. 德睿智药

德睿智药成立于2020年,是一家人工智能(AI)驱动的创新药物研发公司。公司从药物研发的最上游需求入手,通过不断的技术创新和算法迭代,以推进AI赋能药物研发技术的边界。

图4-9 德睿智药AI新药研发平台

目前,德睿智药有十余条管线,公司自研AI辅助设计口服小分子 GLP-1 受体激动剂 MDR-001,在项目启动19个月内获得美国FDA针对肥胖症和二型糖尿病的新药临床批件,2023年9月已完成II期临床首剂量组给药。

10. 星亢原生物

星亢原生物成立于2018年,是一家将人工智能(AI) 与生物物理相结合,进行药物研发的生物高科技公司。公司专注大分子类药物研发,尤其是在肿瘤免疫治疗领域。针对治疗药物的早期发现,星亢原通过表征蛋白质-蛋白质相互作用(PPI)开发了一个强大的研发平台。

图4-10 neoBiologics生物大分子发现平台

星亢原的neoBiologics平台利用Al+合成生物学设计发现生物大分子。通过AI计算指导构建精准的合成库,得到独特的并可专利的hits,并通过独立开发的AI算法进行leads的筛选和优化,进而获得高可开发性的候选药物。

星亢原已经与国内外生物医药公司建立合作,布局药物研发管线。目前,公司共有14条在研管线,其中已经有多款药物推进到PCC阶段,重点管线也与药明生物开启战略合作,进入临床前开发阶段。

二、国内药企与AI制药公司的合作

国内大型药企与AI制药公司的合作时间较晚,最早的合作开始于2019年。面对AI制药技术,国内药企表现出相对保守的态度。一方面是因为国内药企可能对新技术的接受和采用速度相对较慢,需要一定时间来适应和理解AI在制药领域的应用价值;另一方面国外药企在AI技术研发和应用方面投入资源时间较早,使得其在和AI公司合作方面有更多经验,更具优势。

国内最早进入AI制药行业的国内药企包括复星医药、中国生物制药等公司。这类传统药企通过战略合作等方式切入AI制药赛道。相较于跨国药企,国内药企对AI制药公司的投资以及合作订单也相对较少。但是随着国内药企在合作中意识到AI技术在药物研发和生产中的潜在好处,与AI制药公司的合作可能会更加顺利和高效。

2022年,复星医药与英矽智能达成合作协议,在全球范围内共同推进多个靶点的AI药物研发,英矽智能将获得高达1300万美元的首付款及里程碑付款,这是国内药企与AI制药公司合作中较重要的合作。2023年8月,双方合作开发的抗肿瘤候选药物获得国家药监局批准进入临床,成为复星医药与英矽智能达成战略合作以来取得的首个临床里程碑。

图 4-11 部分中国药企与AI制药公司的合作

来源:智药局整理

三、国内IT巨头在AI制药领域的布局

中国IT巨头在AI制药领域的布局可以追溯到2015年左右,当时百度成立了百度健康,并开始在医疗领域进行探索,到2020年,百度又成立百图生科,正式开始加入AI制药市场。随后,阿里巴巴、腾讯和华为也开始在AI医疗健康领域进行布局。

最早进入AI制药行业的公司包括百度、阿里巴巴和腾讯。百度推出了AI诊断辅助系统和医疗影像诊断平台,利用人工智能技术提高医疗诊断效率;2020年成立的生命科学平台公司“百图生科”,通过整合百度在人工智能领域积累的技术和资源,结合生物医药领域的数据,创新药物研发技术。阿里巴巴则成立了阿里健康,并推出了基于大数据和人工智能的健康管理平台,为用户提供个性化的健康管理方案。腾讯在 2015 年和 2018 年便参与了目前中国 AI 制药头部企业之一晶泰科技的 A 轮及 B 轮融资,还推出了腾讯医典和腾讯医疗AI等产品,通过人工智能技术实现医疗影像识别和辅助诊断,2020 年更是重点打造了“云深智药”,将 AI 药物研发正式列入企业版图。

在新冠肺炎疫情暴发期间,AI在药物研发领域发挥了重要作用。2020年1月,百度、阿里云宣布向全球公共科研机构免费开放一切AI算力,支持病毒基因测序、新药研发、蛋白筛选等工作,以加速新型冠状病毒肺炎新药和疫苗研发。华为在2021年至2023年间,不断更新盘古药物分子大模型的进展,联合中国科学院上海药物研究所赋能全流程的AI药物设计。

随着人工智能技术的不断发展,国内IT巨头在AI制药领域的布局将会继续加大投入,加速推动人工智能技术在医疗健康领域的应用。

图 4-12 国内IT巨头在AI制药领域的布局

来源:智药局整理

一、AI 制药市场投融资情况

2022年以来,AI药物研发赛道进入验证期,全球资本情绪逐渐趋于谨慎。随着人工智能技术的飞速发展,AI在医药行业的应用已经从最初的辅助研究拓展到了全流程的智能化管理。从靶点发现、药物设计到临床试验,AI正逐步改变传统制药行业的范式和流程。

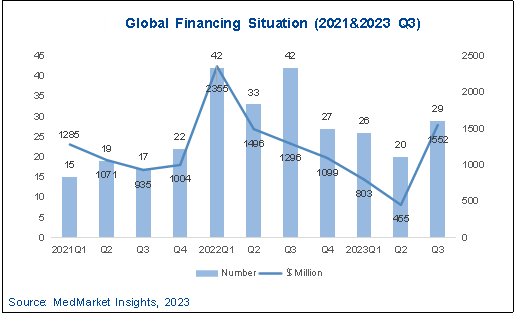

根据MedMarket Insights数据显示,近三年(2021-2023Q3)全球AI制药融资总额约为134.66亿美元,成为生物医药最受青睐的领域之一。2021年、2022年以及2023年前三季度,该领域分别完成42.95亿美元、63.61亿美元以及28.1亿美元融资。

分地区来源看,融资活动主要发生在美国、中国、英国、欧盟、以色列等国家和地区,其中美国和中国吸纳了大部分融资金额,两国占总投资笔数的95%,中国AI+制药企业融资总额超25.3亿元,占比13%。

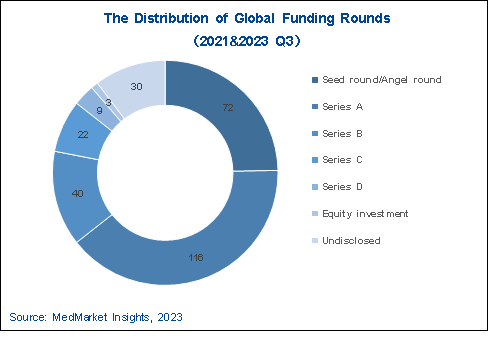

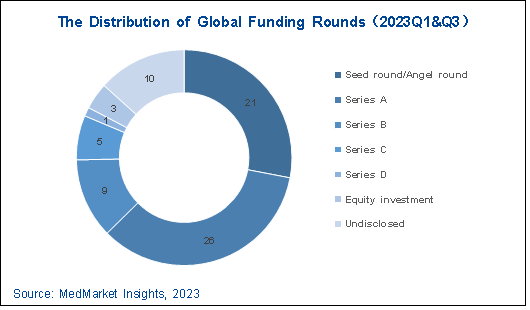

分融资阶段来看,全球AI制药领域投资集中于早期项目,同期投资交易共292起,其中188起融资事件轮次处于早期阶段,占比约64.4%。

图 5-1 2021—2023Q3 AI制药行业全球融资轮次分布

随着资本寒冬的持续以及AI制药自身发展的波动,全球AI药物研发赛道热度出现下降趋势。就数量而言,2021年、2022年以及2023年前三季度,分别产生融资活动73起、144起和75起,与去年同期相比,今年的活跃度下降了约36%。

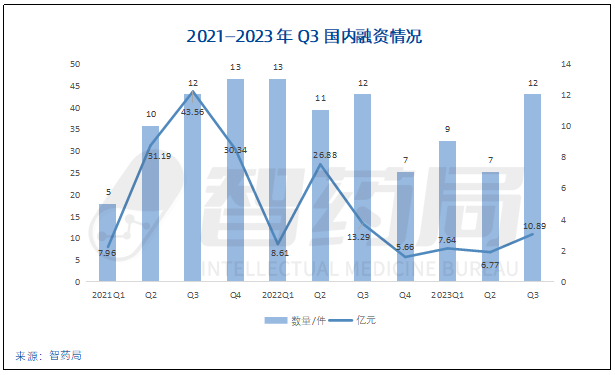

图 5-2 2021-2023Q3 AI制药行业全球融资情况

受到全球经济大环境冲击以及国内医药行业政策收缩影响,国内融资亦呈现下滑趋势。根据智药局统计,2023年前三季度发生融资事件28起,同比下降21%,累计披露金额25.3亿元。投融资活动主要集中于长三角、京津冀以及珠三角等医药产业较为发达的地区。

图 5-3 智药局监测:2021—2023Q3 AI制药行业中国融资情况

根据国内融资轮次分布情况,融资活动共75起。今年国内AI制药领域大部分企业还处于早期融资阶段,B轮及之前共有47起,占比达到62.7%。早期项目和小型企业仍然是资本的聚焦点,“投早投小”成为行业共识。市场预计产业距离成熟期还有很长一段路,尚没有AI制药企业完成IPO。

2023年下半年,国内外融资环境边际转暖,出现了多起大额融资。

仅8月,国内便产生7起融资事件,披露金额共9.89亿元,达到近一年内最高点。当月,深势科技完成7亿元C轮融资,成为今年国内AI药物研发领域最大一笔融资金额。

图 5-4 2023年前三季度 AI制药行业全球融资轮次分布

国外,下半年接连迎来多起超亿美元融资事件,全部来自美国,拔得头筹的是获得C轮拿下2.55亿美元的细胞疗法智能工厂Cellares。

表 5-1 2023年金额超亿美元融资事件

来源:智药局整理

二、市场预测

AI制药公司技术主要应用场景包括靶点发现、虚拟筛选、蛋白质结构预测、ADMET预测和临床试验等方面。通过其专业的平台及团队向大型医药企业和传统CXO服务企业之类的下游企业提供服务,同时还可以通过上市药品售卖、管线授权、提供自动化实验室等途径获得收入。

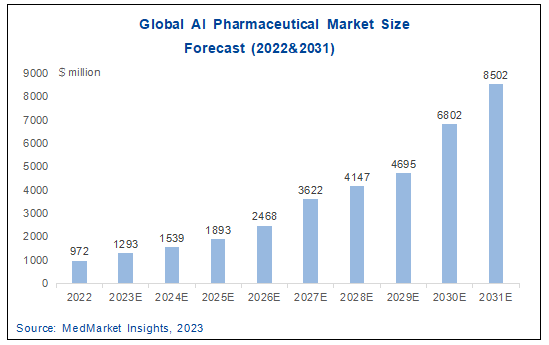

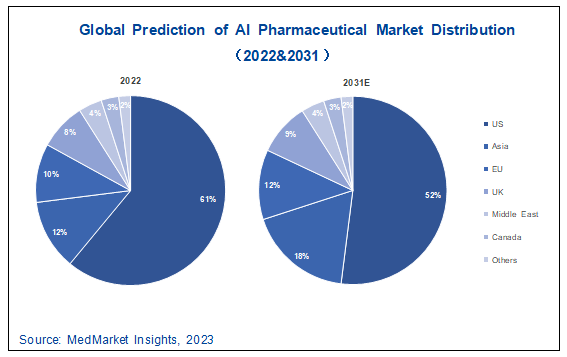

根据MedMarket Insights预测,2023年全球AI制药行业市场规模为12.93亿美元,预计到2031年,市场规模增长到85.02亿美元,2022-2031年复合增长率约为27.2%。据智药局统计,目前AI相关药物获批临床的管线约90条,其中有约40条推进到II期临床,占总数的44%;推进到III期的管线接近10条。预计2017年之后,随着当前处于临床II、III期的AI药物进入上市阶段,AI制药市场或将迎来第一个小高峰;第二个高峰预计出现在2030-2031年,当前处于临床前、临床I期和II期药物的推进到药物上市阶段,将会带来新的增量。

图 5-5 2022-2031年全球AI制药市场规模预测

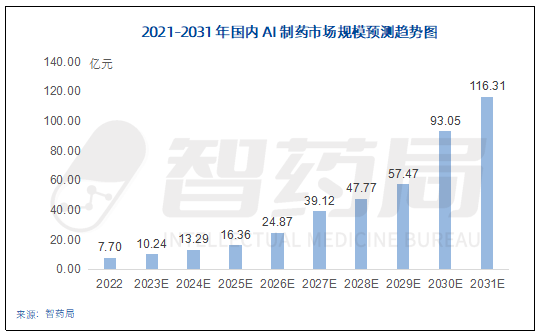

随着人工智能技术的快速发展,国内的AI制药市场规模也正在同步扩大。AI技术在制药行业的应用,能够加速药物研发过程、提高生产效率、优化药物配方等,极大地推动了整个行业的发展。生物技术和人工智能技术的快速发展,以及AIDD、AlphaFold2及ChatGPT等创新产品的出现,国内Al制药产业迎来高速发展的成长期。2021年,在疫情驱动、资本加持下,国内Al制药企业投产获取第一轮成效,预计2023年市场规模将达到10.24亿元。

图 5-6 2021-2031年中国AI制药市场规模预测趋势图

除了在药物研发领域的应用,人工智能技术在临床试验、医疗影像诊断、个性化用药等方面也展现了巨大潜力。AI技术能够帮助医生更准确地诊断疾病,为患者提供更加精准的治疗方案,从而提高了医疗服务的质量和效率。

预计未来几年,中国AI制药市场规模将继续保持高速增长的态势。随着科技水平不断提升,人工智能技术将在制药领域中其他模块将得到更广泛的应用,这将进一步推动整个制药行业的转型升级。同时,政府对于人工智能技术的支持和鼓励也将促进中国AI制药市场的发展。相信在不久的将来,中国AI制药市场规模有望迅速突破百亿元,成为制药行业的新增长引擎。

图 5-7 2021-2031年全球AI制药市场占比预测图

当前全球AI制药市场主要集中在美国,占比约为 61%,以Schrödinger、AbCellera为首的上市公司为代表性企业;其次是亚洲(中国、韩国等),占比约为12%,中国AI制药企业的市场占比在逐年扩大,以英矽智能和晶泰科技等企业为首;然后是欧洲和英国,占比分别为10%和8%,Exscientia等英国企业和赛诺菲等大型制药企业有大量合作订单;中东地区,主要以Cytoreason等以色列企业为主,占比约为4%,加拿大市场占比较小,约为3%;其他地区包括澳大利亚等其他国家,占比约为2%。

由于美国AI制药市场起步较早,所以大部分AI制药企业集中在北美地区,其余国家和地区市场占比较少。伴随中国AI制药创新企业的快速发展,2031年亚洲地区将占据更大的市场份额。同时欧洲依赖传统大药企的押注AI制药,欧洲地区也将吞没部分北美市场份额。

三、未来趋势及建议

趋势1:AI将成为药物研发中的底层技术和基础工具

迄今为止,还没有一款由 AI 研发的新药上市。但是,深度学习、预训练模型和大型语言模型等技术的出现,已经验证了AI有足够的能力应对多维度、非线性的复杂生物医药数据。AI技术正在逐渐改变传统的药物研发模式。

通过融合生物技术和AI技术,结合物理学、生物化学等学科,充分地利用现有数据来加速药物研发的速度和效率。这种新的技术模式挑战了传统的制药框架,为药物创新领域提供了新的选择。

当下的Al+新药行业已经跨过了“讲概念”的初期阶段,进入技术验证期。全球共有超过80条成功进入临床阶段的AI药物管线,AI应用于制药环节的实际作用正在被业内人士所认可,参照此前CADD(计算机辅助药物研发)的发展历史,我们认为AI将在未来成为现代药物研发中的底层技术和基础工具。

趋势2:AI制药回归冷静,里程碑式突破有望引领新一波市场浪潮

2023年,大量经AI设计的小分子药物管线失败的事件提醒我们,AI技术在制药流程中仍然面临着一些挑战,尚不能实现完全覆盖所有制药流程环节的能力。在这一背景下,我们需要认真思考AI技术在制药流程中的实际作用和局限性,并努力提高其在关键模块上的应用效率。

尽管AI目前还无法实现端到端的药物研发,但它已经在一些关键模块上取得了一定进展。然而,AI在制药流程中仍然面临一些难题,例如数据质量和模型解释性等问题。特别是在药物研发过程中,了解AI模型是如何做出预测和决策的问题是亟待解决的。此外,降低试验成本、提高数据质量等也是AI在药物研发中需要解决的难题。

一项新兴技术从萌芽到成熟的过程中并非一蹴而就,螺旋式上升是规律,暂时的波折有利于行业长期发展。可喜的是,前沿研究发现,以生成式AI为代表的新一代技术走向实际应用,为药物研发赋予了更多可能性,未来将为更为广泛的生物制药领域带来更受认可的技术突破。

趋势3:AI+药物研发引发监管关注,一系列法规/政策即将落地

作为全球对新事物持有最开放态度的药物监管机构,FDA在AI制药领域的动作走在前列。2023年5月,FDA就AI在药物研发和生物制品中的应用发表了一份31页的讨论文件,该文件由FDA的药物评估和研究中心 (CDER) 与生物制品评估和研究中心 (CBER) 以及器械和放射健康中心合作 (CDRH),包括数字健康卓越中心 (DHCoE)共同发布。

文件中,FDA展示了Al在许多方面增强药物开发的作用和示例,也表达了对Al技术潜在风险的担忧,并就如何帮助确保在药物开发中负责任地使用 Al技术分享初步考虑和征求反馈。

除美国外,AI在制药领域的影响也引来其他国家和地区药品管理部门的关注。

7月,欧洲药品管理局(EMA)发布了一份关于使用人工智能(AI)支持安全有效的药物开发、监管和使用的反思文件草案。其中,EMA表示AI模型通常采用非透明架构,因此必须采取积极措施,提高AI的可信度,确保患者的安全和临床研究结果的完整。

至于AI制药是否需要专门监管,管理机构与部分药企的意见相左,Exscientia 首席执行官Andrew Hopkins曾表示已经存在包括药物安全、道德临床试验和隐私规则在内的“多层监管”,因此不需要额外的规则来监管这个新兴行业。

尽管部分一线人士对于过度监管扼杀创新的担忧在升温,但基于AI技术在医药领域的安全性、数据隐私等考量,我们预计AI制药的监管框架将进一步完善,各国相关的法规和引导政策将逐步落地。

趋势4:小分子药物先行一步,AI+新兴疗法的碰撞越来越火热

此前,小分子一直处于 AI 在药物发现中应用的领先地位,赋能包括模拟小分子-靶标相互作用、先导候选物优化和安全性预测在内的多个环节,业界普遍认为相较于抗体药物等生物制剂,小分子药物领域的AI方法更加成熟。

然而新冠疫情以来,AI 技术与蛋白组学、核酸药物、细胞疗法和基因疗法、微生物组学等新兴疗法和技术的结合备受关注。人工智能能够探索巨大的序列空间和结构空间,包括设计自然界中不存在的蛋白质、微生物、碱基对等,为相关新型疗法药物带来新的可能。举例来说,全球现有超过82家专注于AI大分子药物研发领域的公司,其中60%以上成立于过去5年。

AI在新兴疗法中的应用正在迅速增加,其潜在价值已经在学术研究中得到了证明,随着AI技术和包括RNAi、CRISPR-Cas9、CAR-T和重组DNA等平台技术的共同迭代,未来AI将在更广阔舞台上拥有更大用武之地。

趋势5:科技公司与制药企业合作发展正成为趋势

现在,大型科技公司正从多个角度进军医药产业链的不同环节。它们拥有软件和人工智能等先进技术或产品,能够以制药公司无法企及的方式收集和使用数据。

近两年,科技公司与大型制药企业的合作比以往任何时候都多。根据CB Insights 数据,在过去两年中达成了 700 多笔交易。以芯片巨头英伟达为例,2023年英伟达就已经投资9家AI制药公司,后半年几乎每个月都有参投新公司。随着制药公司利用科技优势将药物开发数字化、智能化,预计这一趋势将持续下去。

AI制药行业应与国际制药和科技公司加强合作交流,共同推进技术创新和产品研发,共享先进技术和资源。

趋势6:产学研合作加强,IT+BT复合型人才将成为中流砥柱

相较于传统制药行业,AI制药人才不仅需要了解AI相关知识,同时也需要熟悉生物制药行业,这是一个高门槛行业,全球 AI制药人才短缺仍然是现代制药行业面临的严峻挑战。同时,正是因为这一特性,同时掌握两个行业技能的人才将会成为AI制药行业不可替代的存在。

目前,人工智能与药学的融合提升了对人才的需求,未来AI制药行业需要在科研机构、高校和企业之间加强合作,促进技术的共享和交流,培养多元化人才以加速药物研发创新。

趋势7:资本寒冬与进展不及预期双重因素叠加,国内AI制药公司进入出清阶段

疫情冲击引发市场对于医药行业空前的关注,尤其是AI在发现新冠疗法上的贡献(如BenevolentAI发现巴瑞替尼可用于治疗新冠),人们看到了AI与生物技术结合的巨大潜力,AI制药概念受到资本的狂热追捧,一时间风头无两。

然而自2021年下半年以来,受美联储加息带来的流动性紧缩影响,加之相关产品临床进展不顺,AI制药上市公司的股价表现极差,全球AI制药融资金额也呈逐渐下降趋势。

现金流告急的AI制药公司频频传来裁员消息:今年5月,BenevolentAI宣布裁员180人,比例接近50%;8月,BioXcel Therapeutics 宣布将把员工人数从190人减少到80人,比例高达60%。

国内情况更加不容乐观,已有多家公司面临两年及以上的融资空窗期并没有达成任何商业合作。

据智药局统计显示,美国Biotech生存率不超过5年的占比约29%,5~10年占比约36%,能存活10年以上的公司也不超过36%。

行业洗牌、挤出泡沫,将成为未来一段时间内AI制药行业的主旋律。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง