143亿元,首个中国资本全资收购的美国Biotech卖身交易诞生。

1月8日,强生宣布,将以20亿美元(约为143亿元人民币)的价格收购Ambrx Biopharma(安博生物),后者是一家临床阶段的生物制药公司,拥有专有的合成生物技术平台,用于设计和开发下一代抗体偶联药物。

这笔交易有如下几个看点:

-

首个中国资本全资收购的美国药企卖身交易

- 高溢价,约为105%

- 强生近年来首次全面收购生物制药公司

但颇为遗憾的是,Ambrx发展过程中虽有一帮中资机构费心费力,忙前忙后,但就最终结果来看,最高的回报却是被多家海外基金取得,药明康德成为最终赢家中为数不多的国内机构。 诞生于美国 成长在中国

诞生于美国 成长在中国

Ambrx成立于2003年,总部位于美国加州圣地亚哥,该公司主要在利用遗传密码扩增平台开发蛋白质疗法。

公司的三位联合创始人为Scripps研究所著名的化学生物学先驱Peter G Schultz教授、礼来前副总裁兼速效胰岛素发明者 Richard DiMarchi以及连续创业者Troy Wilson。

图:Scripps研究所

最初Ambrx以大肠杆菌作为表达系统。2004年,Ambrx前任CEO田丰博士加盟后迅速做出几项发明,使公司突破了蛋白生产及偶联的技术瓶颈。

随后,田博士带领团队克服重重困难,在世界上首次建立了非天然氨基酸定点插入在哺乳细胞中的生产系统。由此,作为非天然氨基酸定点插入技术的产业先驱,Ambrx 也成为了全世界首个拥有原核和真核非天然氨基酸定点插入表达系统的公司。

早年间,Ambrx重点一直放在海外,凭借其独特的技术平台,与百时美施贵宝、礼来、安斯泰来等多家跨国药企建立合作。

2014年,公司尝试通过8600万美元IPO,然而此时美国生物医药行业普遍不景气,公司由于估值过低撤销了IPO。

直到2015年,上海复星医药集团、厚朴投资、光大控股医疗健康基金以及药明康德组成的联盟,收购了Ambrx公司的所有股份,这是首个由中国资本全资收购的美国高科技生物医药公司。

被收购后,Ambrx还在团队、战略和方向各层面“大换血”,团队经营改头换面,主要都由华人担当。包括复星医药委派的Ambrx董事长黎兵、Ambrx首席科学家田丰博士。

合作重点也转移到了国内,分别在2013年、2019年、2020年,与浙江医药(新码生物)、百济神州、中国生物制药等国内药企展开合作。

2021年6月,Ambrx 登陆纽约证券交易所,后于2023年3月从纽交所转板到纳斯达克。

先被中资收购,再美股上市,最终“高嫁豪门”强生,Ambrx的曲折故事放在整个医药圈都是特别的存在。 有望拿下FIC/BIC,国内ADC大额BD不断

有望拿下FIC/BIC,国内ADC大额BD不断

强生收购Ambrx,为本就热闹非凡的ADC(抗体偶联药物)领域再添一把火。

目前Ambrx处于临床阶段的ADC药物共有三款,其中靶向前列腺特异性膜抗原(PSMA)的ARX517成为交易核心。

就在不久之前,Ambrx公布了ARX517在APEX-01中 1 / 2期剂量递增与扩展临床试验中治疗转移性去势抵抗性前列腺癌(mCRPC)的最新临床数据。

公司负责人表示,在2.0mg/kg剂量下观察到患者显著的PSA50下降和长时期治疗效果,而随着3.4mg/kg剂量没有DLT(剂量限制性毒性)或严重不良事件(SAEs)发生,安全监测委员会已经投票决定将剂量递增至4.5mg/kg。

较小的毒副作用让ARX517得以解锁更大剂量,这意味着这款药物未来的潜力巨大。

强生Innovative Medicine肿瘤全球治疗领域负责人Yusri Elsayed说:“Ambrx的ADC技术在稳定抗体和细胞毒性连接子有效载荷的结合方面提供了独特的优势,这导致了有效杀死癌症细胞并限制毒性的工程。迄今为止,ARX517在mCRPC中的研究结果很有希望,代表了一种潜在的第一类和最佳类靶向治疗这种侵袭性疾病的方法。”

未来,强生公司的科学家打算与Ambrx研究人员合作,加快ARX517在晚期癌症的1/2期APEX-01研究(NCT04662580),同时推进新型ADC候选产品线。

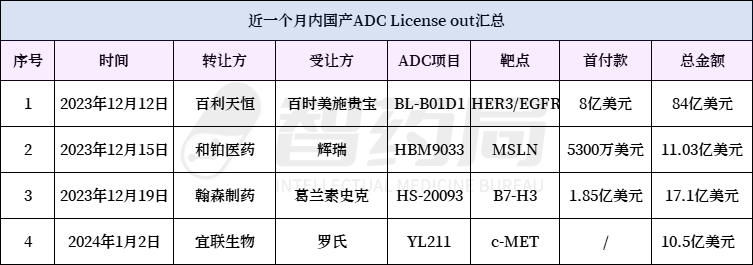

近年来,中国Biotech的价值不断被印证,出海合作层出不穷,其中尤以ADC领域最为火热。仅仅2023年12月以来,就有4家中国ADC药企与巨头达成大额交易。

2023年12月12日,百利天恒宣布将EGFR/HER3 ADC新药BL-B01D1的中国外全球权益授权给百时美施贵宝。三天后,和铂医药称其全资子公司诺纳生物与辉瑞就靶向人间皮素(MSLN)抗体偶联药物HBM9033的全球临床开发和商业化签订独家授权协议。

19日,翰森生物与GSK就ADC药物HS-20093达成许可协议,这也是近2个月内,GSK引进翰森制药开发的第二条B7-H4 ADC管线。

2024年1月2日,宜联生物宣布已与罗氏达成全球合作和许可协议。双方将合作开发靶向间质表皮转化因子(c-MET)的下一代抗体偶联药物候选产品YL211(“c-MET ADC”),用于治疗实体瘤。

究其原因,ADC多模块(抗体、连接子、毒素等)的特质,使得其开发需要以一个系统工程开展,这正契合了中国医药在过去数十年来积累的全产业布局。一些默默坚持的药企,怀揣沉淀多年的技术积累,迎来了登场时刻。 溢价105%,药明和外资成为最终赢家

溢价105%,药明和外资成为最终赢家

而Ambrx的融资历史与其发展历程很类似,同样是一波三折。

被中资收购的Ambrx在国内成为了香饽饽,完成多轮大额融资。

2016年,Ambrx融资4500万美元,投资方包括杏泽资本、东北证券、国药资本、人福医药及老股东复星医药、厚朴投资和光大控股。

2020年,Ambrx完成2亿美元Crossover融资,新投资方包括Fidelity、BlackRock、Cormorant Asset Management、HBM Healthcare Investments、Invus、Adage Capital Partners等。

2021年6月,Ambrx 在纽约证券交易所上市,发行了700万股美国存托股(ADS),筹集了1.26亿美元资金,每股ADS的价格为18美元。

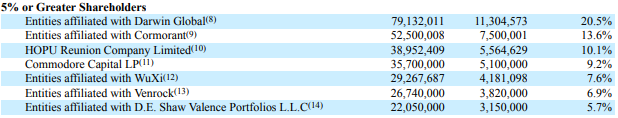

IPO文件中显示,上市前持有公司股份5%以上的大股东包括:厚朴投资(18.1%)、药明康德(13.6%)、富达投资旗下FMR(8.5%)、贝莱德(7.1%)、复星医药(6.3%)、Cormorant(5.7%)HBM Healthcare(5.7%)。

上市之初公司股价一度上涨至近23美元,但随之而来的却是一年多的连续下跌,到2022年12月时公司股价最低只有不到0.4美元,较发行价大跌近98%。

到2023年3月底的时候,大股东名单里已经没有复星了,厚朴和药明仓位基本没变,而包括Darwin Global、Comorant、Venrock等国外机构却大量增持,在公司股价大跌过程中捡到了不少便宜的筹码。

也就是在2023年,公司股价开始回升,当年涨幅达到了527.31%,最高时距离上市之初的股价只有一步之遥。

但颇令人可惜的是,自2015年起就一路陪伴Ambrx的厚朴,终究还是没有绷住,在12月卖掉了手中大部分股票,正好错过了此次强生溢价收购带来的回报。

坚持到底的药明成为最后的赢家之一,资料显示,药明所持有的29,267,687股中,有38.3%是2020年从厚朴手中收购的A轮优先股(折合ADS成本在11美元左右),有34.4%是2020年购买的Ambrx的B轮优先股(ADS成本约12美元)。

这意味着,三年的坚持,为药明最终斩获了超过一倍的收益,而逢低买入的多家外资机构,更是在这一过程中赚的盆满钵满。

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง