近日,艾伯维宣布收购AI制药公司Landos Biopharma,总计为2.125亿美元。

根据协议条款,艾伯维将在交易完成时以每股20.42 美元的现金价格收购 Landos,总计约1.375 亿美元,外加一项额外7500 万美元,前提是实现临床开发里程碑。

拟议交易预计将于2024 年第二季度完成,但须满足惯例成交条件,包括得到 Landos 股东的批准。

按照Landos上周五7.83美元的收盘价,此次收购的溢价达到了160%。

Landos Biopharma成立于2017年,这是一家基于人工智能的药物发现公司,专注于免疫和新陈代谢,来识别重要的新分子靶点。

此次收购将进一步加强艾伯维在炎症和自身免疫性疾病领域的产品组合。

艾伯维将获得Landos的LANCE人工智能平台发现的一种首创性肠道限制性小分子候选药物,用于治疗溃疡性结肠炎(UC)和克罗恩病(CD)。

此前关于跨国药物与AI制药公司的互动,仍然以合作为主。被收购,是AI药企的一个好出路吗?

一笔划算的收购

一笔划算的收购

此次艾伯维将获得Landos Biopharma的主要管线 NX-13,NX-13主要根据Landos Biopharma的人工智能药物研发平台而来。

这是一种口服 NLRX1 激动剂(NOD 样受体家族的成员),具有双模式作用机制 (MOA),具有抗炎作用并促进上皮修复。

Landos Biopharma成立于2017年,创始人兼首席执行官 Josep Bassaganya-Riera是弗吉尼亚理工大学的教授,在他的一篇论文中,概述了LANCL2通路影响免疫和炎症反应的潜力。

而后他由此成立了Landos ,应用其基于人工智能的集成计算发现平台LANCE ,专注于免疫和新陈代谢,来识别重要的新分子靶点。

通过基于计算模型的免疫细胞分化、组织水平细胞相互作用和分子信号级联的预测,Landos 预测了关键靶点NLRX1和PLXDC2解决与免疫功能相关的多种疾病的能力 。

2021年2月,Landos在生物技术处于泡沫顶峰之时上市,本来计划1亿美元的IPO募集资金,也超额融资到1.75亿美元。

作为一家小型biotech,它在上市之时的管线异常丰富,可以和中型biotech媲美,包括7 种新型免疫代谢靶点和候选产品,囊括14种适应症,4个进入临床的分子,公司还预计之后每年申请2-3个INDs。

牛市上市让Landos开盘即巅峰,最高股价甚至接近170美元,但很快高股价无法维持,一路狂泄如同自由落体。

因为它当时的主要资产:针对LANCL2 通路omilancor在2b期研究中没有达到主要终点,这也是一款治疗溃疡性结肠炎(UC)和克罗恩病的药物。

而后Landos Biopharma痛定思痛,原首席执行官Bassaganya Riera离职,公司砍掉多余的临床管线,将主要的资源集中在新一代药物NX-13上。

但公司的股价长期在5美元左右徘徊,直到艾伯维的收购出现。相比之前的高点,如今这个价格真的是“捡漏价”了。

根据公司2023年年报, Landos的现金及现金等价物仅为3750万美元,大概能够维持到2025年中期。此番出售,也为核心管线找到了合适的下家,但是不是受重视就不一定了。

相较于艾伯维此前耗费101亿美元收购ADC药企Immuno Gen,和CNS公司Cerevel Therapeutics,此次收购的金额只能说“小巫见大巫”。

同样是炎症性肠病,去年10月,罗氏以71 亿美元的预付款和 1.5 亿美元的近期里程碑付款,用以收购 Roivant 的子公司 Telavant Roivant 的子公司 Telavant , 收购用于治疗炎症性肠病的新型TL1A定向抗体(RVT-3101)的权利。

而Landos Biopharma这条处于临床II期的潜在Firts-in-Class药物,也不是针对溃疡性结肠炎的热门靶点,例如TNF-α, 糖皮质激素受体, 整合素α-4/β-7复合体、S1PRs受体等。

可以算作艾伯维在失去修美乐的药王地位后,对于创新管线的补充和尝试。

此前国内的拓联生物还拿到了Landos的NX-13的中国权益,不过拓联已经宣布关闭业务并退市,不知这款药物的中国区权益去向如何。

目前评估 NX-13 治疗 UC 的随机对照 2 期 NEXUS 临床试验目前正在美国和欧洲招募患者(NCT05785715)。

AI药企并购情况如何?

AI药企并购情况如何?

随着生物医药牛市的退潮,企业估值回到合理期间,MNC们开启了买买买模式。

能够溢价卖给MNC自然是好事,为投资人和股东争取退出的机会,但AI制药公司的并购情况究竟如何,溢价程度高吗?

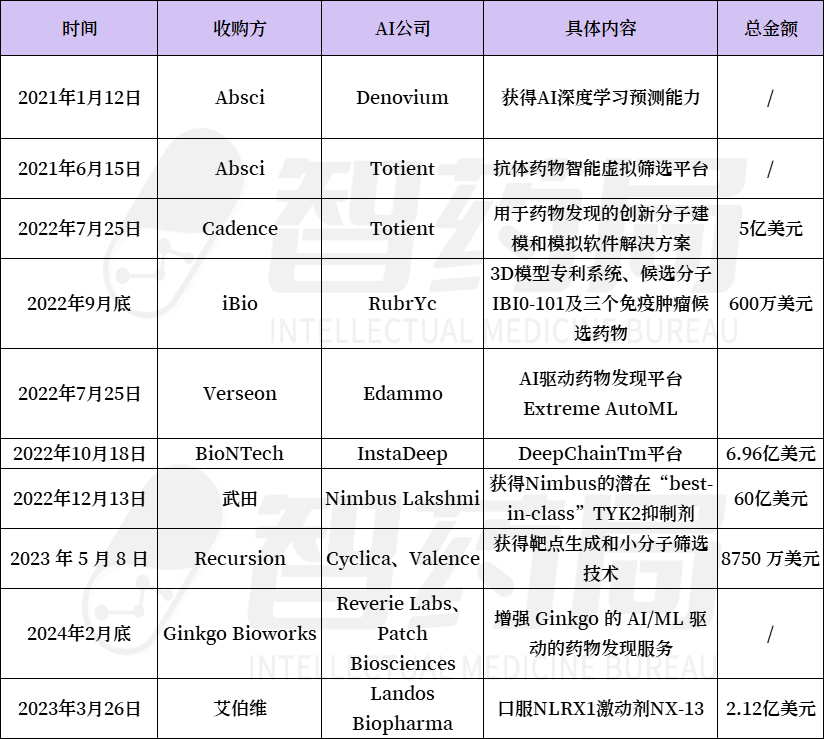

AI制药公司被收购主要有两种模式:第一是以技术为核心,用于补充企业人工智能研发平台;第二则以管线资产为核心,补充收购方在某个领域的产品能力。

根据智药局监测,绝大多数的AI+药物研发的收购案主要集中在第一种,且收购方多为AI制药、CDMO或者合成生物学上市公司。

这些公司为了或许业务转型,加速管线的研发进度、开拓新的细分适应症,资金充足的药企直接买进优质公司的团队及技术平台。

相较于较其他领域拥有自研管线/产品的生物技术公司,仅有AI技术的初创企业在收购市场上定价偏低。

目前单笔收购金额最高的是mRNA疫苗头部公司BioNTech,以总计5.62亿英镑的价格收购人工智能公司InstaDeep,其中包括2亿英镑的基于业绩的里程碑付款。

也就是说,仅有AI技术是卖不到高价的,市场上10亿美元以上的交易,收购的主要目标还是产品和管线。

毕竟大药企们已经手握多项AI+药物研发的合作,没必要把整个公司收购过来,还得面临人员安置和企业文化融合的问题。并且AI技术平台也能够自建。

big pharma真正看重的还是核心的管线资产,疗效越好、市场越大、越后期的药物价值越高,缓解对于专利悬崖的焦虑。

例如武田以40亿美元首付款收购Nimbus的TYK2抑制剂,本质上它是一款潜在的“best-in-class”TYK2抑制剂,在II期临床表现优异,极有希望和百时美施贵宝的Sotyktu对打,抢占银屑病市场。

背后却很少有人知道这款药物运用了大规模的自由能扰动(FEP+)进行计算评估,最终得到高选择性的TYK2抑制剂。

据智药局观察,绝大多数AI制药公司也希望效仿Nimbus的路径,通过AI和计算提升药物发现的质量和速度,以license out的方式获得现金流。

生物医药仍然是一个残酷的以结果导向为核心的市场。技术再怎么吹牛,还是用优质的产品,才能得到最大的增值空间。

—The End—

推荐阅读

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง

ufabet

มีเกมให้เลือกเล่นมากมาย: เกมเดิมพันหลากหลาย ครบทุกค่ายดัง